Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Za główną „przewinę” uznaje się utrzymywanie stóp procentowych NBP na niskim poziomie, zwłaszcza od połowy 2019 r. Negatywną ocenę RPP IV kadencji rozciąga się zresztą na cały okres jej funkcjonowania. Świadczy o tym np. narracja przedstawiona przez kończących właśnie kadencję w RPP prof. prof. Eugeniusza Gatnara i Łukasza Hardta.

We wspólnym artykule „Od płytkiej deflacji do wysokiej inflacji” opublikowanym w połowie stycznia obaj profesorowie – jeszcze wtedy członkowie RPP – ogłosili: „Z okresu deflacji gospodarka polska wyszła pod koniec 2016 r. i inflacja od tego momentu znajduje się w trendzie wzrostowym”.

Narracja ta jest nieścisła – a przez to wadliwa. Przy tym ignoruje ona fakty, które powinny być należycie uwzględnione.

Po pierwsze, pod koniec 2016 r. gospodarka polska owszem, wyszła z deflacji (która, skądinąd jest gospodarczo szkodliwa a przy tym niezgodna z ustawowym celem inflacyjnym NBP), ale wcale nie znalazła się tym samym w „trendzie wzrostowym”. Przez następne 29 miesięcy inflacja była niska (średnio wynosiła ona 2,0 proc.). Była więc sporo niższa od celu inflacyjnego (2,5 proc.). Na początku 2019 r. spadła nawet do poziomu 0,8 proc.

Po drugie, jeśli chcemy charakteryzować procesy inflacyjne, powinniśmy posługiwać się wskaźnikami cen „oczyszczonymi” z wpływu zmian cen najbardziej niestabilnych – w tym zwłaszcza cen (importowanej) energii oraz krajowej żywności.

Te ostatnie cechują się nie tylko sezonowością, ale także wykazują swoistą cykliczność. (Nie przypadkiem ekonomiści rolni wprowadzili np. pojęcie „cyklu świńskiego). Nagłe przyspieszenie inflacji w drugiej połowie 2019 r. powszechnie przypisuje się krajowej presji popytowej wymagającej „studzenia” przy pomocy rosnących stóp procentowych banku centralnego. W tym czasie RPP wykazała się chwalebną (w mojej opinii) powściągliwością, nie zmieniając stóp NBP. na niskich poziomach.

Problem tu jest taki, że presji popytowej nie da się zaobserwować empirycznie. Można tylko przypuszczać, że taka wówczas wystąpiła. Wiele faktów wskazuje jednak na to, że takie domniemanie jest bezpodstawne.

Przykładowo, po wzroście pod koniec 2019 r., od kwietnia 2020 r do lutego 2021 r., inflacja spadła do poziomu zgodnego z (rozszerzonym) celem inflacyjnym (2,5 proc +/- 1,0 proc.). W dodatku, przy obniżanych stopach NBP (kwiecień i maj 2020 r). To raczej dziwne, że pod koniec 2019 r. mielibyśmy przeżywać wzmożoną presję popytową, która nieco później jakby zanikła…

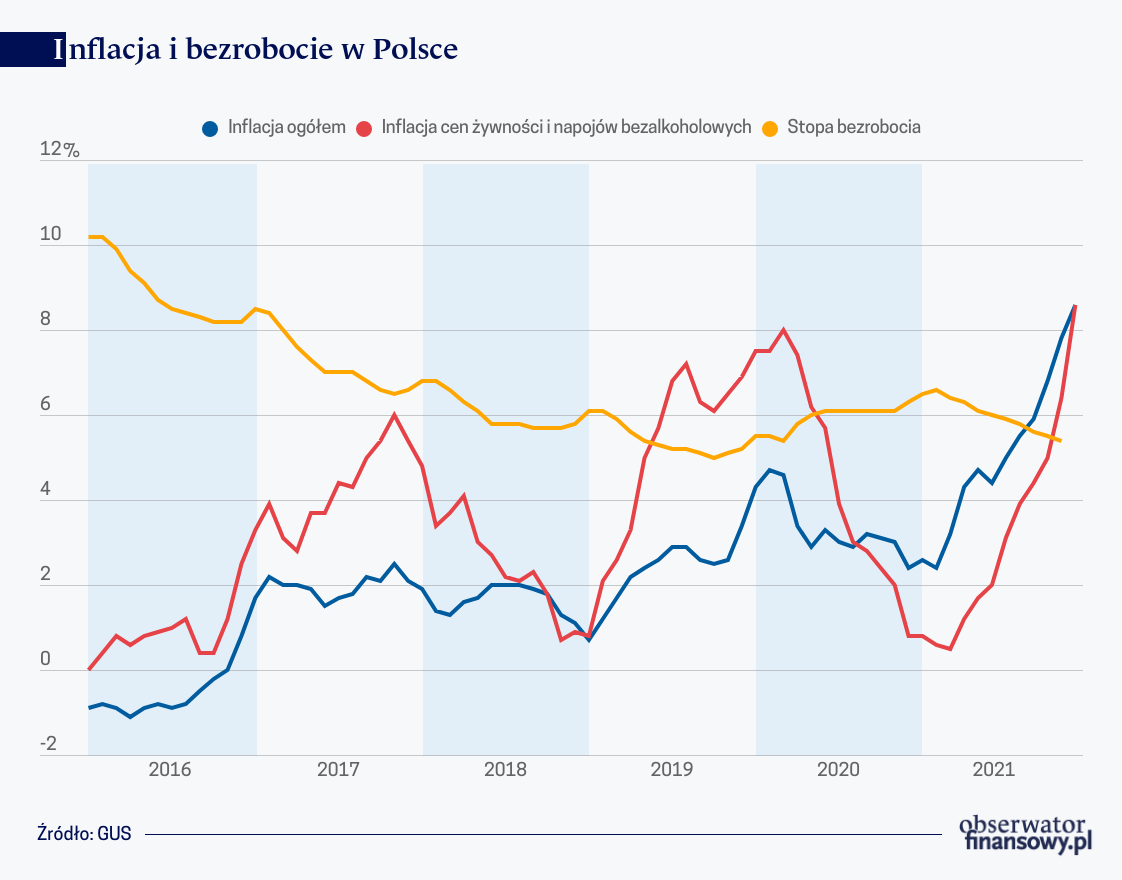

Tymczasem wystarczy rzut oka na wykres, by dostrzec uderzającą współzależność inflacji ogółem i tempa zmian cen żywności. Jest dość oczywiste, że inflacja zmieniała się w tym samym rytmie (ale w innej skali) co ceny żywności! (Nie ma w tym nic dziwnego. Ok. 25 proc. wydatków konsumpcyjnych gospodarstw domowych jest przeznaczane na żywność. Na mocy praw arytmetyki wynika z tego, że np. ośmioprocentowy wzrost cen żywności automatycznie odpowiada za 2 punkty procentowe ogólnego wskaźnika inflacji).

Zauważmy, że po okresie wzrostu wskaźnika cen żywności (od stycznia 2019 r. do marca 2020 r.), nastąpił gwałtowny jego spadek. Równolegle widać też wzrost – a potem spadek inflacji ogółem. Tendencje wzrostowe wracają, w odniesieniu do obu agregatów, w pierwszym kwartale 2021.

Przy bardziej ustabilizowanym cyklu cen żywności nie byłoby też tak znacznych „górek” i „dołków” inflacji ogółem – a ta ostatnia byłaby stosownie niższa. Krótko mówiąc, w dużej mierze inflację ogółem należy widzieć w kontekście „świńskiego” cyklu cen żywności. Nie sadzę, by było celowe zmaganie się z tym cyklem przy pomocy restrykcyjnej polityki pieniężnej, czego uparcie domagali się krytycy polityki NBP. Powinniśmy być wdzięczni RPP IV kadencji, że do pandemii nie dołożyła nam dodatkowo wysokich stop procentowych.

Warto też zauważyć, że „szok inflacyjny 2021 r.” bierze się nie tylko z cyklicznie uwarunkowanych zmian cen żywności, ale także zbiega się ze skokowo rosnącymi cenami agregatu „transport”, do którego dołączyły szybko rosnące ceny agregatu „użytkowanie mieszkania i nośniki energii.

Jest oczywiście powszechnie żywioną iluzją, że polityka pieniężna ma wiele pozytywnego do zrobienia w odniesieniu do tego, co obserwujemy na rynkach energii i paliw. Nawet dużo wyższe (w granicach rozsądku) stopy procentowe nie zmieniłyby dynamiki cen tych agregatów – ale boleśnie mogłyby ugodzić w – i tak już ciężko doświadczaną – gospodarkę realną.

Reasumując, dokonania RPP IV kadencji w odniesieniu do inflacji niewątpliwie wymagają pogłębionej analizy. Analizy funkcjonujące w przestrzeni publicznej uważam za powierzchowne i błędne – nawet gdy ich autorami są uznane autorytety ekonomii krajowej.

Jakikolwiek będzie ostateczny werdykt w tej sprawie, w ostatecznym rachunku liczyć się też powinno to, że ta właśnie ta RPP przeprowadziła gospodarkę ze stanu bezrobocia wysokiego do niskiego, co pokazuje wykres.

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.

Tekst został jednocześnie – 25 lutego – opublikowany w numerze 3. wydania papierowego Obserwatora Finansowego w magazynie weekendowym „Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF. Tematem przewodnim numeru 3. są analizy podstawowych zadań Narodowego Banku Polskiego i innych banków centralnych w zakresie gromadzenia rezerw walutowych, a także zarządzania nimi. Jednym z ważnych aktywów będących w dyspozycji banków centralnych jest zasób złota. To aktywo na trudne czasy, którego cena w ostatnich latach rośnie i które staje się coraz istotniejszym zabezpieczeniem stabilności rezerw walutowych banków centralnych, w tym – NBP.

Jednym z ciekawszych zagadnień bankowości centralnej jest kwestia bilansu i wyniku finansowego. Czy bank centralny funkcjonuje jak podmiot gospodarczy generujący zysk? Intuicja podpowiada, że nie. Jednak działalność banku centralnego jest widoczna w jego bilansie, a efekty odzwierciedlone w rachunku zysków i strat. Proponujemy precyzyjną analizę tego zagadnienia napisaną w Departamencie Rachunkowości i Finansów NBP przez Krzysztofa Kruszewskiego i Mikołaja Szadkowskiego. Kolejnymi artykułami, w których poruszone zostaną zagadnienia aktywów rezerwowych ze szczególnym uwzględnieniem roli złota są teksty: Dominika Skopca z Departamentu Zagranicznego NBP oraz Jana Cipiura – ekonomisty, publicysty, stałego autora analiz na tematy makroekonomiczne w serwisie Obserwator Finansowy.

Ciekawy wątek polskiego eksportu do Chin podejmuje ekspert Departamentu Analiz i Badań Ekonomicznych NBP Jan Baran. Skala tego eksportu zwiększa się, jednak jest wciąż niewielka w porównaniu z importem z Chin. Jest więc zdecydowanie jeszcze sporo do zrobienia, aby zmniejszyć nasz spory deficyt w handlu z Państwem Środka. Ciekawe jest to, że polskie firmy w największym stopniu eksportują do Chin produkty z kategorii uważanych od lat za specjalność chińskiego eksportu do innych krajów – za 32 proc. wartości tego eksportu odpowiadają maszyny i urządzenia, sprzęt elektryczny i elektrotechniczny. Z kolei niemal jedna czwarta to eksport metali, czyli głównie miedzi.

Bardzo często poruszany obecnie w debacie politycznej i ekonomicznej temat cen uprawnień do emisji CO2 znajduje swoje odzwierciedlenie w eksperckiej analizie Pawła Witkowskiego, który zastanawia się, czy niezwykle dynamiczny wzrost tego instrumentu wprowadzonego w Unii Europejskiej w celu redukcji gazów cieplarnianych, wynika z przyczyn fundamentalnych czy ze spekulacji instytucji finansowych. Analizy popytu i podaży podważają tak duży wzrost cen uprawnień do emisji CO2. Trzeba podkreślić, że wzrost tych cen ma niebagatelny wpływ na gospodarkę, zwłaszcza na inflację.

Jerzy Bielewicz zastanawia się, czy cyfrowy juan, który miał zostać wypromowany w trakcie igrzysk olimpijskich w Pekinie jest projektem wyłącznie gospodarczym, czy jednak należałoby myśleć o tym cyfrowym pieniądzu banku centralnego Chin w kategoriach wielkiej polityki i budowania przez Chiny podstawy do globalnej ekspansji w zakresie przepływów finansowych.

Bieżący numer Obserwatora Finansowego zamyka recenzja dotycząca publikacji opisującej wojenne losy polskiego złota. Jest to kontynuacja tematyki z poprzedniego numeru – tutaj nieco inaczej rozłożone akcenty i inna opisywana książka. Autorem jest stały recenzent anglojęzycznych publikacji naukowych i popularnonaukowych w serwisie OF Aleksander Piński.

Wszystkie teksty z wydania papierowego zostaną w piętek opublikowane w wersji online na stronie Obserwatora Finansowego.