Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Doradca ekonomiczny kierująca Wydziałem Strategii Polityki Pieniężnej Departamentu Analiz i Badań Ekonomicznych NBP

Mandaty banków centralnych określają główne cele działania władz monetarnych w danej gospodarce. Zazwyczaj są one zawarte w najwyższych aktach prawnych – często w konstytucjach państwowych (jak w przypadku Banku Centralnego Kolumbii), traktatach (jak w przypadku Europejskiego Banku Centralnego) lub ustawach (jak w przypadku Banku Anglii).

Uwzględniając zarówno funkcję mandatu (tj. wskazanie podstawowego zadania, jakie ma realizować bank centralny), jak i jego umiejscowienie (tj. zapisanie w aktach prawnych regulujących działanie władz monetarnych), można wskazać na jego dwie ważne cechy.

Po pierwsze, zazwyczaj mandaty są sformułowane dość ogólnie, co pozwala bankom centralnym prowadzić politykę pieniężną w sposób elastyczny. Po drugie, mandaty nie zmieniają się często, co z kolei sprzyja zagwarantowaniu stabilności działania banków centralnych.

Często występującymi określeniami są stabilność waluty, czy dobrobyt.

W odniesieniu do pierwszej z tych właściwości mandatów, warto zauważyć, że często występującymi w nich określeniami są na przykład: stabilność waluty, czy dobrobyt. Ich interpretacja może więc doprowadzić do wniosku, że bank centralny powinien dbać o wewnętrzną lub zewnętrzną wartość krajowego pieniądza, minimalizację bezrobocia lub maksymalizację produkcji.

W szczególności, w przypadku banków centralnych stosujących strategię celu inflacyjnego, na których koncentruje się ta analiza, konieczne jest „przetłumaczenie” mandatu na język liczbowo określonego celu inflacyjnego.

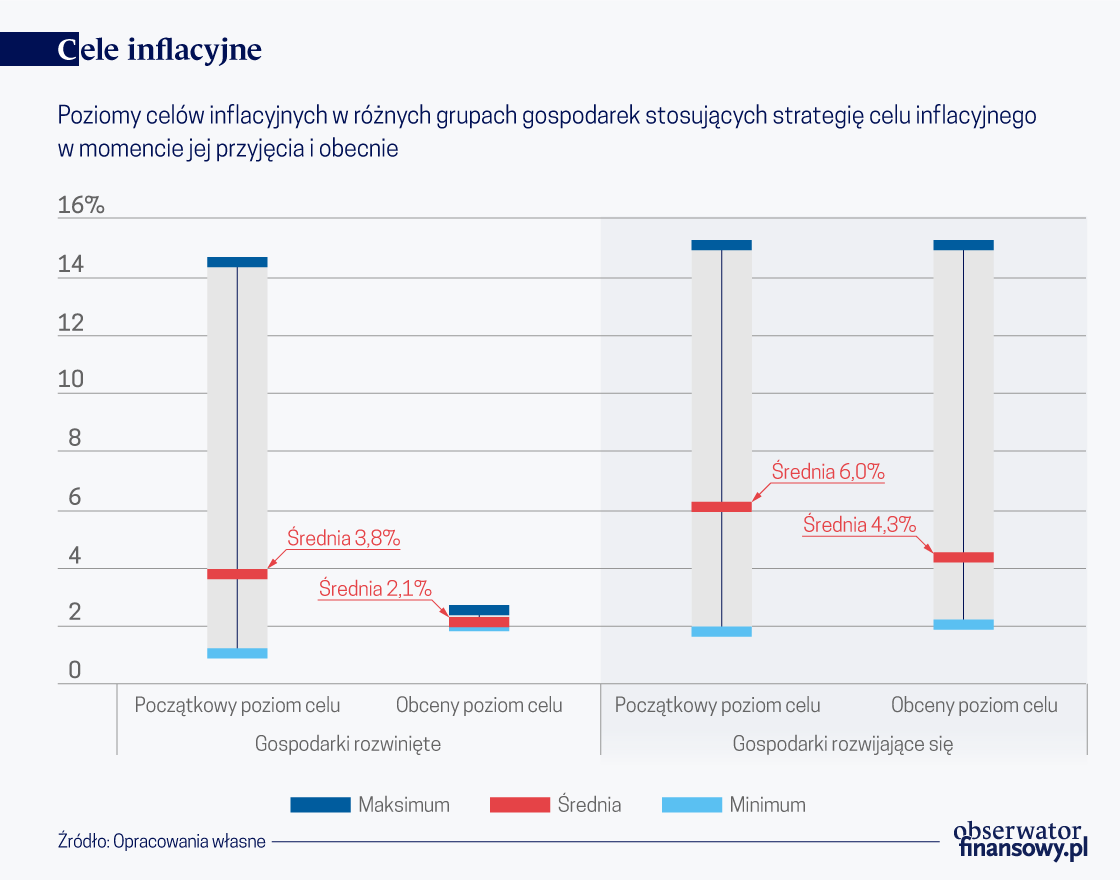

Oznacza to, że takie sformułowania jak stabilność cen, czy ochrona wartości krajowej waluty mogą w niektórych krajach zostać skonkretyzowane w postaci celu inflacyjnego na poziomie zbliżonym do 2 proc., podczas gdy w innych krajach, przy podobnie brzmiącym mandacie, cel inflacyjny może być wyznaczony na poziomie około 4 proc.

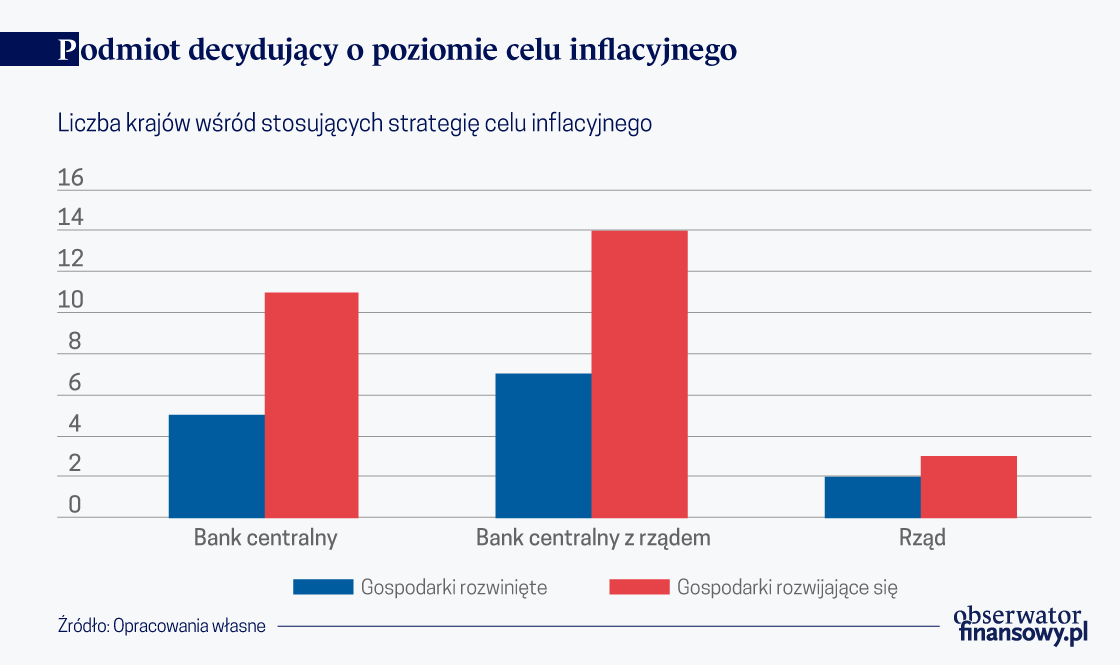

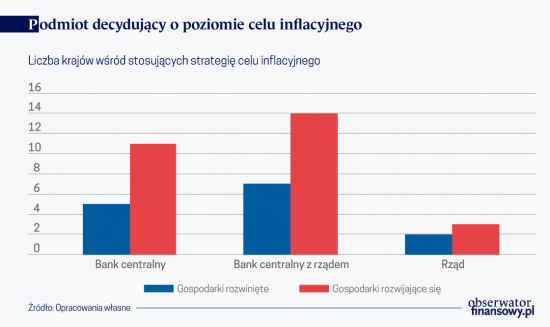

Kluczową kwestią jest oczywiście to, kto ma kompetencje do interpretowania mandatu. Analizując ponownie grupę krajów realizujących strategię celu inflacyjnego (a więc te, których podstawowym zadaniem banków centralnych jest zapewnienie stabilności cen), dopuszczalne są różne rozwiązania: wyznaczenie liczbowej wartości celu inflacyjnego może być albo wyłączną domeną rządu, albo wyłączną kompetencją banku centralnego, albo należeć do kwestii ustalanych łącznie przez rząd i bank centralny.

Interesujące jest, że nie widać wyraźnej zależności między tym jaki podmiot jest uprawniony do doprecyzowania mandatu w postaci celu inflacyjnego, a wysokością celu, choć w literaturze przyjmuje się, że władze monetarne – co do zasady – preferują niższą inflację niż akceptowalna przez rząd. Biorąc pod uwagę fakt, że stabilność cen jest pożądana, jest to jeden z argumentów za przyznaniem bankom centralnym daleko idącej niezależności. W praktyce, w krajach stosujących strategię celu inflacyjnego nie widać jednak znaczących różnic w preferencjach banków centralnych i rządów co do właściwego poziomu inflacji. Są kraje, gdzie rząd ustala cel wyższy niż obowiązujący w krajach, gdzie cel inflacyjny jest wyznaczany przez bank centralny, i są też przypadki odwrotne.

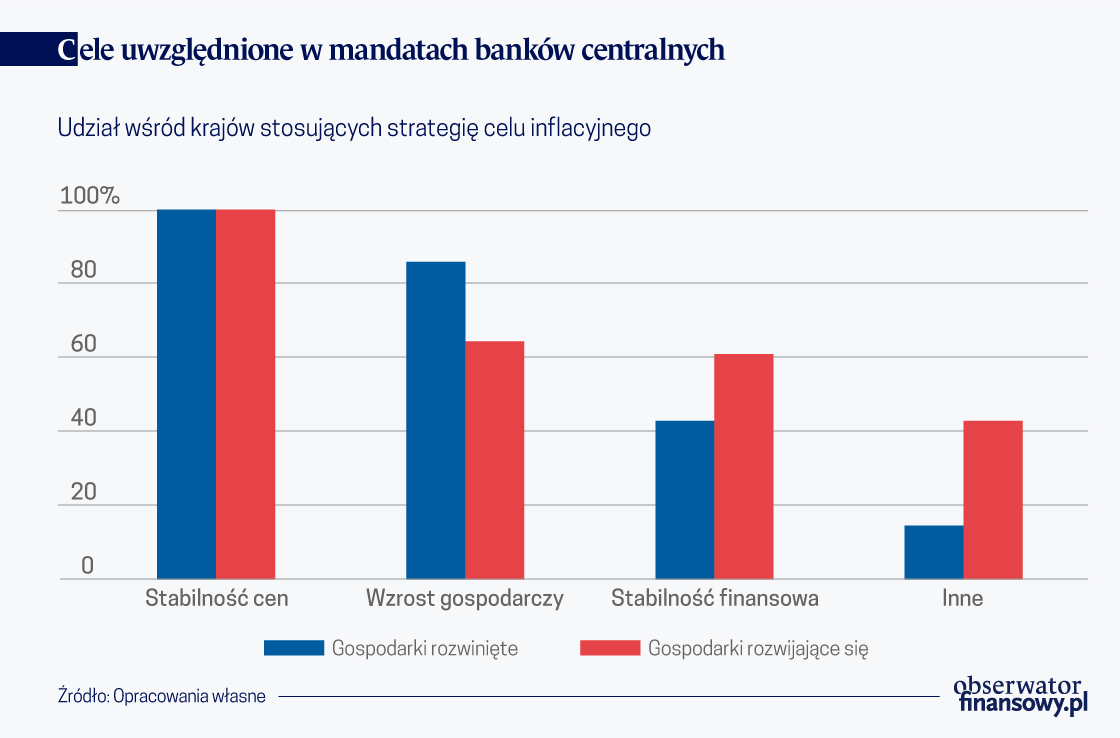

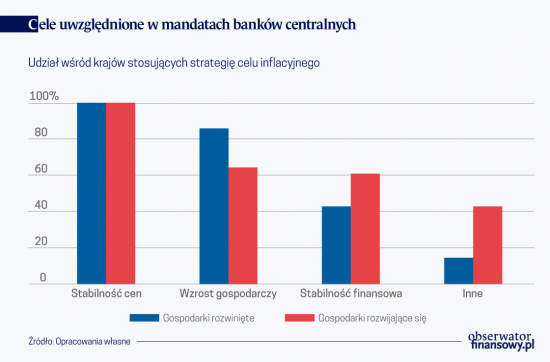

Oprócz stabilności cen można wskazać na kilka innych dość często spotykanych elementów mandatów. Są nimi przykładowo: wspieranie zrównoważonego i stabilnego wzrostu gospodarczego, utrzymanie pełnego zatrudnienia, dążenie do zachowania stabilności finansowej, czy obrona międzynarodowej wartości krajowej waluty.

Zapisy w aktach prawnych są dość zróżnicowane między krajami, ale występujące w nich określenia można przyporządkować do kilku kategorii obejmujących stabilność cen, wzrost gospodarczy oraz stabilność finansową.

Przypisywanie dużego znaczenia wzrostowi gospodarczemu, który obok stabilności cen, w bardzo wielu bankach centralnych jest elementem ich mandatu jest spójne z elastycznym podejściem do strategii celu inflacyjnego. To podejście polega bowiem na tym, że cel inflacyjny ma być realizowany z sposób powodujący jak najmniejsze koszty w postaci zmienności lub ograniczenia aktywności gospodarczej.

Również dbałość o stabilność finansową jest uwzględniana przez banki centralne stosujące strategię celu inflacyjnego poprzez elastyczną reakcję władz monetarnych na szoki odchylające inflację od celu. Ta elastyczna reakcja może przejawiać się np. większą tolerancją dla wydłużonego okresu powrotu inflacji do celu, jeśli miałoby to wspierać stabilność finansową.

Jak już zaznaczono, obok tendencji do formułowania w sposób raczej ogólny, inną ważną cechą mandatów jest to, że są one dość stabilne w czasie. Jest to zrozumiałe, biorąc pod uwagę, że ich głównym celem ma być wskazanie długoterminowego kierunku działania władz monetarnych. Wiele z obecnie obowiązujących mandatów zostało uchwalonych w latach 90. XX w., kiedy to rosła popularność strategii celu inflacyjnego.

Warto zaznaczyć, że mandaty modyfikowano w odpowiedzi na zmiany zachodzące w gospodarce i wynikające stąd doświadczenia w prowadzeniu polityki pieniężnej w określonych uwarunkowaniach.

W tym kontekście można wskazać, że o ile w przeszłości problemem była raczej nadmierna inflacja, to obecnie w wielu krajach mamy do czynienia z trwale obniżoną dynamiką cen. Dla większości banków centralnych wyzwaniem było także zmierzenie się z konsekwencjami niedawnych kryzysów.

Po kryzysie finansowym w 2008 r., poszerzono mandat Banku Anglii. Od 2012 r. dodatkowym zadaniem stało się dążenie do zapewnienia stabilności finansowej.

Przykładem może być Wielka Brytania, gdzie w wyniku wniosków wyciągniętych z globalnego kryzysu finansowego, który wybuchł w 2008 r., poszerzono mandat Banku Anglii. Od 2012 r. dodatkowym zadaniem Banku Anglii – obok dbałości o stabilność cen – stało się dążenie do zapewnienia stabilności finansowej.

Ciekawym przypadkiem jest również niedawna rewizja mandatu Banku Rezerwy Nowej Zelandii. Poprzedni mandat, który obowiązywał od 1989 r., był jednoelementowy i obejmował stabilność cen. Takie sformułowanie głównego zadania banku miało zmniejszyć dylematy władz monetarnych, które we wcześniejszych latach miały za zadanie realizować mandat wieloelementowy zawierający w sobie zarówno cele związane z inflacją, jak i zatrudnieniem czy wzrostem gospodarczym.

Brak jasności co do hierarchii tych celów mógł zmniejszać skuteczność prowadzonej polityki pieniężnej. Zastąpienie mandatu wieloelementowego jednoelementowym dało początek strategii celu inflacyjnego, która od tego momentu zyskiwała na popularności.

Jednak w 2018 r. zdecydowano ponownie poszerzyć zakres mandatu Banku Rezerwy Nowej Zelandii poprzez dodanie od 2019 r. nowego celu w postaci wspierania maksymalnego zrównoważonego zatrudnienia. Jednocześnie stabilność cen pozostała ważnym elementem, a sam Bank – mimo rewizji mandatu– podkreśla, że nie zmienia to jego strategii polityki pieniężnej, gdyż wciąż stosuje strategię celu inflacyjnego w wersji elastycznej.

Również w Szwecji toczy się obecnie dyskusja na temat zasadności poszerzenia mandatu Riksbanku. Obecnie głównym celem polityki pieniężnej Banku Szwecji jest zapewnienie stabilności cen, natomiast ewentualna zmiana miałaby polegać na dodaniu dodatkowego zadania w postaci wspierania zrównoważonego kształtowania się produkcji i zatrudnienia.

Jak już zaznaczono, w przypadku banków centralnych stosujących strategię celu inflacyjnego w wersji elastycznej nie wydaje się, żeby rozszerzenie mandatów miało przełożyć się na znaczące zmiany w sposobie prowadzenia przez nie polityki pieniężnej.

Dotyczy to w szczególności Banku Rezerwy Nowej Zelandii oraz Riksbanku, które należą do banków centralnych mogących pochwalić się długim stażem prowadzenia polityki pieniężnej w ramach strategii celu inflacyjnego.

W odniesieniu do obecnej reakcji banków centralnych na recesyjne tendencje, jakie dotknęły światową gospodarkę w następstwie wybuchu pandemii, to – patrząc na nią z perspektywy mandatów – należy uznać podejmowane działania w zakresie luzowania polityki pieniężnej za spójne z dążeniem przez władze monetarne do wypełnienia swoich zobowiązań.

Opinie autorki nie odzwierciedlają oficjalnego stanowiska NBP.