Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Doktor nauk ekonomicznych, starszy specjalista w Wydziale Analiz Rynków Finansowych Departamentu Operacji Krajowych NBP

Analiza tego zagadnienia polega na jego kwantyfikacji i (najlepiej) przedstawieniu w formie syntetycznego indeksu, a czasami dodatkowo na ustaleniu, jakie czynniki wpływają na nastroje rynkowe.

Obecnie w praktyce stosuje się kilka sposobów pomiaru sentymentu – od ankiet skierowanych do uczestników rynku, przez wykorzystanie wskaźników rynkowych (np. indeksów zmienności oczekiwanej), aż po zaawansowane modele kwantyfikacji. W ostatnim okresie wzrosło zainteresowanie podejściami alternatywnymi, polegającymi na tworzeniu miar na podstawie analizy frekwencji wyrazów w publikacjach (np. nagłówków wiadomości, tekstów na Twitterze). Do tego rodzaju dużych zbiorów informacji tekstowych wykorzystuje się metody przetwarzania języka naturalnego lub uczenia maszynowego. Posługując się wyżej wymienionymi miarami, w artykule opisano pokrótce, jak kształtował się sentyment rynkowy oraz jakie czynniki wpływały na niego w 2022 r.

Początek lat 20. XXI w. charakteryzował się dominacją jednego czynnika, który kształtował globalny sentyment rynkowy – była to pandemia COVID-19. Bezpośrednio lub pośrednio (np. przez działania rządów i banków centralnych) odpowiadała ona za zdecydowaną większość istotnych zmian sentymentu w latach 2020 i 2021. Wydaje się, że w 2022 r. nastroje rynkowe znajdują się pod wpływem coraz liczniejszych, często powiązanych ze sobą czynników.

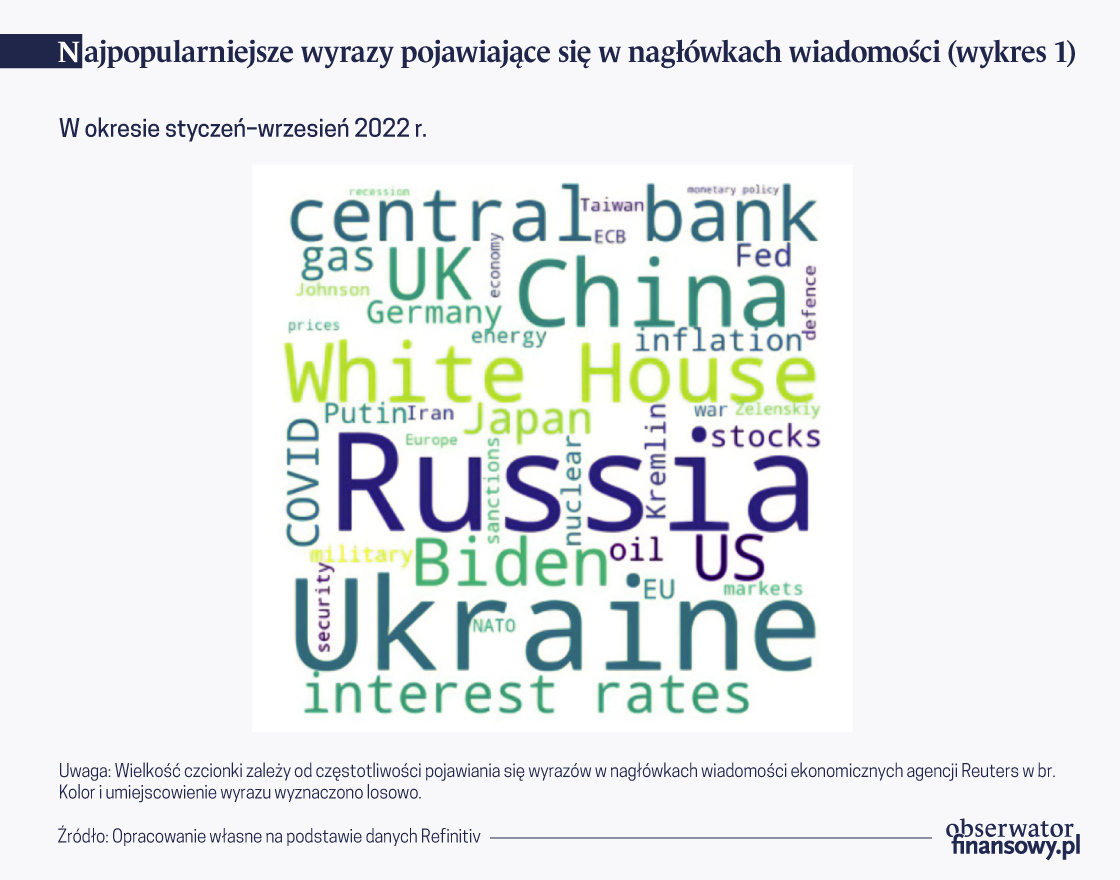

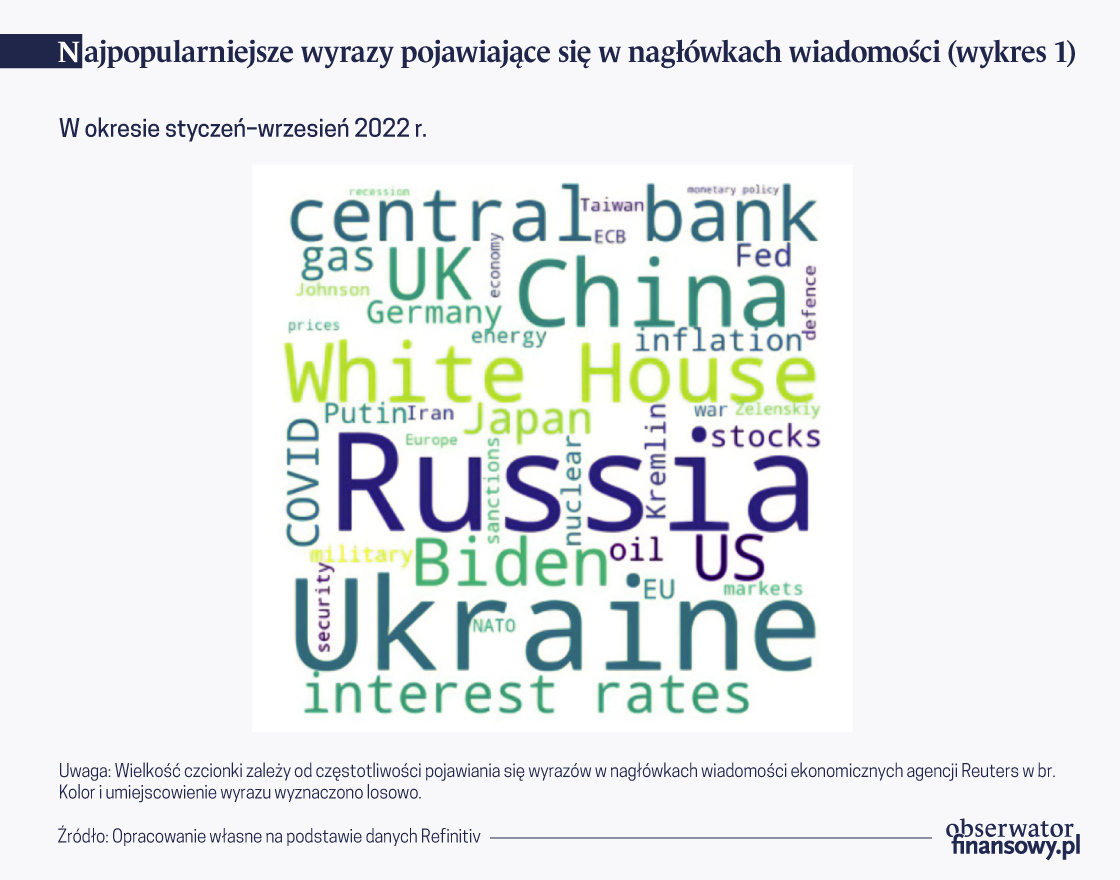

Na początku wojny w Ukrainie wydawało się, że będzie ona najważniejszą siłą determinującą nastawienie inwestorów przez cały 2022 r., podobnie jak było w przypadku pandemii COVID-19 w poprzednich latach. Rzeczywiście, frekwencja wyrazów w publikacjach ekonomicznych w 2022 r. wyraźnie wskazuje, że rosyjska agresja jest czynnikiem kluczowym dla nastrojów rynkowych (wykres 1). Od początku roku temat wojny był podejmowany w około 37 proc. analizowanych publikacji. Niemniej jednak nie tylko wydarzenia w Ukrainie wpływają na poziom indeksu sentymentu. W ujęciu zagregowanym temat ten nie przeważał wśród innych informacji. Dosyć często występowały np. określenia związane z polityką pieniężną banków centralnych i wysoką inflacją (ponad 10 proc. w całym badanym okresie) oraz cenami surowców (około 4,6 proc.).

Co ciekawe, wprawdzie pandemia koronawirusa w wielu rejonach świata zeszła na dalszy plan, jednak obawy o sytuację pandemiczną w Chinach były przedmiotem dyskusji na rynkach finansowych. Opracowania poświęcone sytuacji pandemicznej i gospodarczej w Państwie Środka stanowiły około 8,4 proc. wszystkich publikacji w mediach ekonomicznych. Wiązało się to z oddziaływaniem na chińską gospodarkę strategii walki z koronawirusem stosowanej w tym kraju – tzw. zero tolerancji dla pandemii COVID-19. Znaczne spowolnienie drugiej co do wielkości gospodarki stanowiłoby ogromne zagrożenie chociażby ze względu na rolę Chin w światowej konsumpcji czy w globalnym łańcuchu dostaw.

Jednocześnie zmieniał się wpływ poszczególnych czynników na nastawienie rynków. O ile informacje związane z wojną w Ukrainie miały zdecydowanie większe znaczenie dla sentymentu w lutym i marcu, o tyle w całym analizowanym okresie (styczeń–wrzesień 2022 r.) bardziej stabilny był wpływ pozostałych czynników (wykres 2). W drugiej połowie roku nieznacznie częściej występowały określenia związane z inflacją i polityką pieniężną banków centralnych, natomiast tematyka koronawirusa stopniowo zanikała.

To, o czym traktuje tematyka publikacji ekonomicznych, nie zawsze jednak znajduje odzwierciedlenie w sentymencie rynkowym. Dzieje się tak dlatego, że częste pojawianie się jakichś wyrazów czy tematyki nie musi oznaczać, że przekaz ma charakter emocjonalny. O ile wojna w Ukrainie pozostaje jednym z najważniejszych tematów w przestrzeni publicznej, zwłaszcza w Europie, o tyle jej wpływ na globalny sentyment rynkowy wyraźnie osłabł.

O ile wojna w Ukrainie pozostaje jednym z najważniejszych tematów w przestrzeni publicznej, zwłaszcza w Europie, o tyle jej wpływ na globalny sentyment rynkowy wyraźnie osłabł.

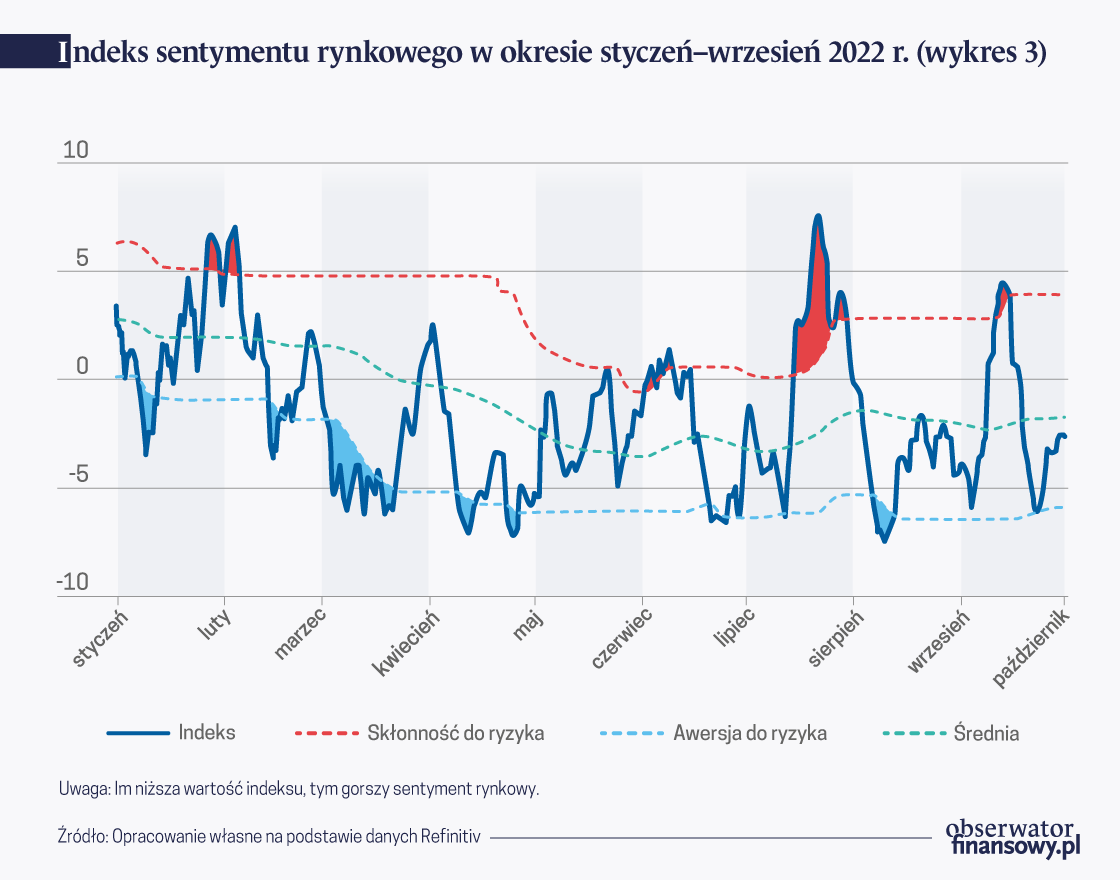

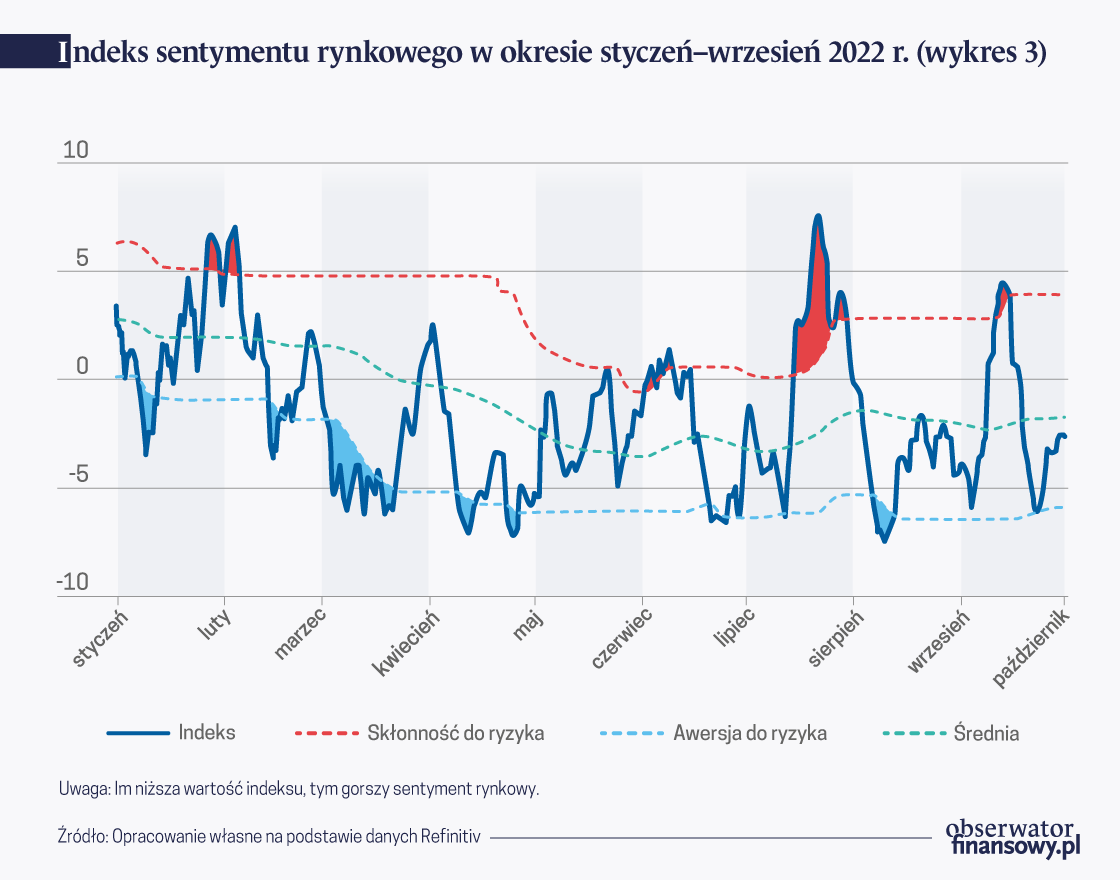

Do takich wniosków może doprowadzić analiza indeksu sentymentu rynkowego szacowanego na podstawie zabarwienia emocjonalnego wiadomości ekonomicznych. Indeks ten przyjmuje tym niższe wartości, im bardziej pesymistyczne są te doniesienia. Bezpośrednio po wybuchu konfliktu zbrojnego w Ukrainie w lutym 2022 r. widać było spadek sentymentu do poziomu awersji do ryzyka (wykres 3). W kolejnych miesiącach miara ta również kształtowała się poniżej swojej średniej. Najniższy poziom indeksu w analizowanym okresie nie przekroczył jednak minimów z początku pandemii (-14,77 pkt, 23 marca 2020 r.). Oznacza to, że informacje rynkowe miały bardziej negatywny wydźwięk w przypadku COVID-19 niż wojny w Ukrainie, co częściowo może wynikać z globalnego charakteru pandemii. Podobną prawidłowość można także zauważyć w przypadku indeksu VIX (volatility index, tzn. indeks zmienności rynku nazywany również „indeksem strachu”), uznawanego za proxy sentymentu rynkowego i obliczanego na podstawie kwotowań cen opcji na indeks S&P 500. W 2022 r. indeks ten kształtuje się na podwyższonych poziomach, co wskazuje na ostrożne nastawienie inwestorów do ryzyka, a jego reakcja na wybuch wojny w Ukrainie była ponaddwukrotnie słabsza niż podczas zaburzenia pandemicznego w marcu 2020 r.

O wpływie różnych czynników ryzyka na wyceny aktywów mogą także świadczyć wyniki comiesięcznych ankiet (Global Fund Manager Survey) przeprowadzanych m.in. przez BoAML. Zarządzający funduszami, którzy wzięli udział w ankiecie, wskazali, że w połowie września 2022 r. (podobnie jak w poprzednich kilku miesiącach) dla wycen rynkowych zdecydowanie ważniejsze niż ryzyko geopolityczne były: wysoka inflacja (36 proc. wskazań) i agresywne zacieśnienie polityki pieniężnej przez banki centralne – 20 proc. wskazań (por. wykres 4). Zilustrowane na wykresie 4 tzw. ryzyko ogonowe (tail risks) stanowi łącznie co najmniej 90 proc. zagrożeń dla globalnych rynków finansowych.

Analizując ewolucję głównych czynników ryzyka od początku 2022 r., można zauważyć kilka istotnych aspektów. Po pierwsze, podobnie jak w przypadku innych miar sentymentu, w okresach relatywnej stabilizacji ryzyka geopolitycznego widać wzrost znaczenia pozostałych zagrożeń dla aktywów finansowych. Należy jednak zaznaczyć, że we wrześniu ponownie zwiększyło się ryzyko geopolityczne z powodu ogłoszonej w Rosji częściowej mobilizacji oraz eskalacji konfliktu. Po drugie, zauważalne niedoszacowanie presji inflacyjnej w pierwszej połowie roku stanowi istotny czynnik wpływający na rynek. Powszechnie dominowała bowiem wiara – zarówno wśród inwestorów, jak i przedstawicieli głównych banków centralnych – w przejściowy i relatywnie krótkotrwały charakter inflacji. W konsekwencji większe znaczenie zaczęły mieć obawy, że główne banki centralne będą agresywnie zacieśniać politykę pieniężną. Obawy te utrzymują się na wciąż relatywnie wysokim poziomie.

Trzeba znaleźć złoty środek między inflacją a groźbą recesji

W ostatnim okresie czynnikiem ryzyka istotnym dla wycen rynkowych są obawy, że nastąpi globalna recesja. Co ciekawe, według badań ankietowych obawy te jednak nieco zmalały – jako główny czynnik ryzyka wskazuje je prawie 17 proc. respondentów. Jednocześnie aż około 70 proc. ankietowanych uważało, że trwający kryzys energetyczny w Europie prawdopodobnie spowoduje recesję w gospodarce strefy euro. Na wzrost ryzyka recesji w Europie wskazuje także inna ankieta, przeprowadzona przez agencję Bloomberga wśród analityków głównych instytucji finansowych na świecie. Jej uczestnicy ocenili prawdopodobieństwo recesji w ciągu 12 miesięcy na około 75 proc. w całej strefie euro (15 proc. na początku 2022 r.), w tym na około 73 proc. w Niemczech (17,5 proc. na początku 2022 r.). Podobnie wzrosło także szacowane prawdopodobieństwo recesji w Wielkiej Brytanii – z 15 proc. w styczniu do 70 proc. w październiku. Przyczyniły się do tego zwłaszcza ostatnie zawirowania na brytyjskich rynkach finansowych (głównie na rynku długu) w reakcji na przedstawienie przez brytyjski rząd projektu reformy systemu podatkowego. W przypadku USA prawdopodobieństwo to również wzrosło, jednak nieco słabiej – z 15 proc. do 50 proc. Na oczekiwania recesyjne oprócz cen energii wpływa również komunikacja głównych banków centralnych, które zapowiadają walkę z inflacją nawet kosztem osłabienia aktywności gospodarczej.

Na oczekiwania recesyjne oprócz cen energii wpływa również komunikacja głównych banków centralnych, które zapowiadają walkę z inflacją nawet kosztem osłabienia aktywności gospodarczej.

Wysokie ceny energii w Europie oraz rosnące oczekiwania recesyjne wpływają także na rynkową wycenę ryzyka kredytowego przedsiębiorstw. Zagregowany poziom ryzyka kredytowego sektora europejskich przedsiębiorstw przybliżono stawkami pięcioletnich kontraktów CDS dla firm o ratingu inwestycyjnym. Jest to miara specyficznego rodzaju zagrożenia, o nieco węższym znaczeniu aniżeli sentyment rynkowy. Od początku roku wskaźnik ten wzrósł niemal trzykrotnie i obecnie kształtuje się na równie wysokim poziomie jak na początku pandemii. Ryzyko kredytowe amerykańskich przedsiębiorstw również rosło, lecz słabiej – pięcioletnie stawki CDS się podwoiły, ale ich poziom nie przekracza maksimum z marca 2020 r.

W 2022 r. zatem na sentyment rynkowy oddziałuje wiele czynników, na pewno znacznie więcej niż w poprzednich latach. Wśród tych czynników należy wskazać przede wszystkim: wojnę w Ukrainie, wysoką inflację, zacieśnienie polityki pieniężnej przez główne banki centralne oraz obawy, że nastąpi recesja, przede wszystkim w strefie euro. Biorąc pod uwagę utrzymującą się globalną presję inflacyjną oraz rygorystyczny ton wypowiedzi Rezerwy Federalnej i EBC, uczestnicy rynków spodziewają się dalszego wyraźnego zacieśnienia polityki pieniężnej w USA i strefie euro. Rynki instrumentów pochodnych prawie jednomyślnie przewidują, że najbliższe decyzje banków centralnych przyniosą podwyżkę stóp procentowych o 75 pkt bazowych zarówno w USA, jak i w strefie euro. Docelowy poziom stóp procentowych w obecnym cyklu szacuje się na 4,9 proc. w USA i 3,0 proc. w strefie euro. Oznacza to, że w najbliższej przyszłości działania banków centralnych będą dalej oddziaływać na sentyment rynkowy. Jednocześnie ewentualna eskalacja operacji wojennych w Ukrainie (podobna do tej, którą można obserwować od końca września) może ponownie zmienić rozkład sił i spowodować wzrost znaczenia tego czynnika dla wycen aktywów finansowych.

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.

Artykuł został jednocześnie opublikowany w numerze 11. wydania papierowego Obserwatora Finansowego w magazynie weekendowym „Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF.