Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

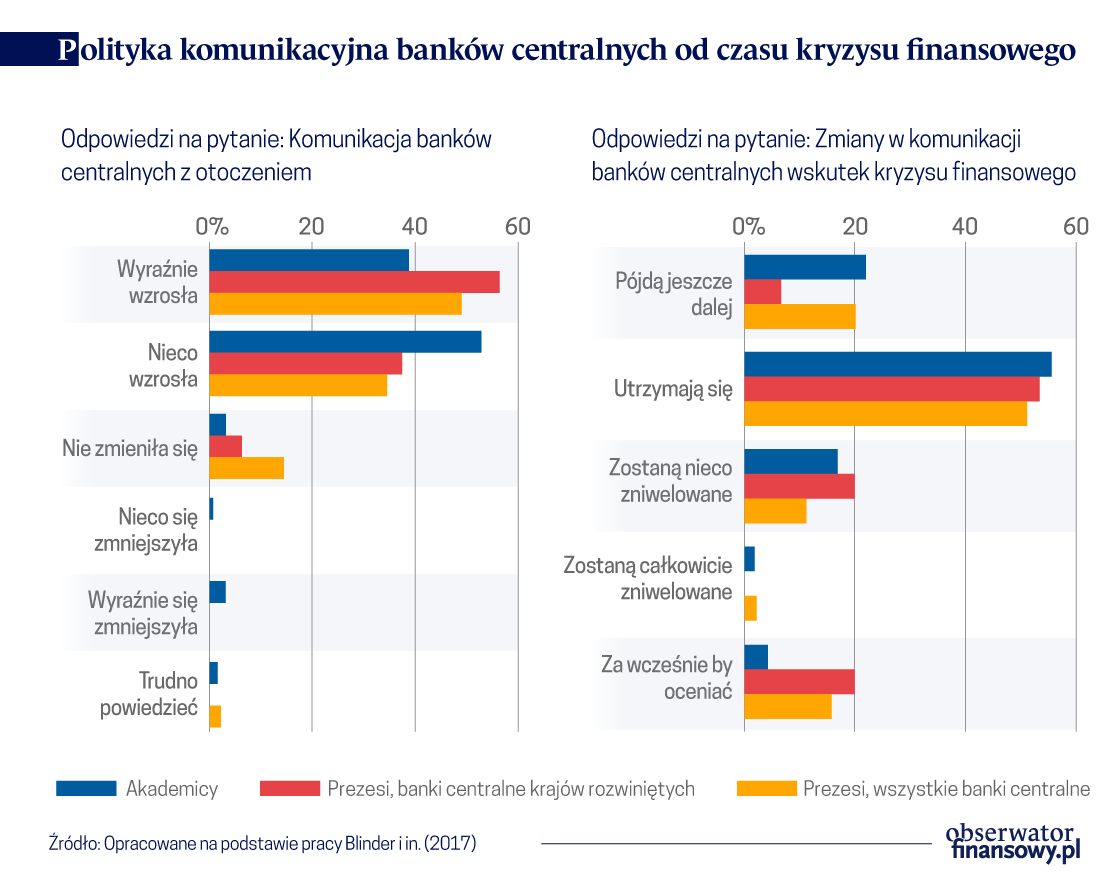

Decydenci w zakresie polityki pieniężnej oraz jej badacze są zgodni, że od wybuchu globalnego kryzysu finansowego w 2007 r. komunikacja banków centralnych znacznie się nasiliła. Co więcej, wydaje się, że wprowadzone w tym zakresie zmiany będą miały trwały charakter. Z jednej strony, rosnące znaczenie komunikacji może wynikać z faktu, że wiele banków centralnych znalazło się w pobliżu efektywnego dolnego ograniczenia nominalnych stóp procentowych i z tego powodu ma nieznaczne pole manewru w zakresie korzystania z głównego instrumentu polityki pieniężnej.

Z drugiej strony, długotrwałe utrzymywanie się niskiej i stabilnej inflacji pomimo wahań aktywności gospodarczej wzmogło debatę na temat spłaszczenia krzywej Phillipsa. Niektóre badania empiryczne wskazują na mniejszy wpływ aktywności gospodarczej na inflację w rozwiniętych gospodarkach. Zjawisko to może występować zwłaszcza wtedy, gdy inflacja jest bardzo niska, a zarazem w gospodarce występują niewykorzystane moce produkcyjne. W takich przypadkach tradycyjne oddziaływanie polityki pieniężnej na gospodarkę poprzez zmiany stóp procentowych ulega osłabieniu. Z powyższych względów decydenci odpowiedzialni za prowadzenie polityki pieniężnej poszukują alternatywnych sposobów wpływania na inflację i aktywność gospodarczą. Jednym z nich jest bardziej aktywna polityka komunikacyjna.

Badania empiryczne wskazują, że komunikacja z opinią publiczną ułatwia bankom centralnym zarządzanie oczekiwaniami sektora prywatnego. Badania pokazują, że większa przejrzystość banków centralnych zwiększa trafność prognoz sektora prywatnego i zmniejsza ich zróżnicowanie. Jednym z najważniejszych elementów polityki komunikacji jest publikacja projekcji banku centralnego, których znaczenie w zarządzaniu oczekiwaniami zostało potwierdzone w licznych badaniach.

Ocena wpływu komunikacji banku centralnego na oczekiwania sektora prywatnego napotyka kilka problemów. Po pierwsze, komunikacja banku centralnego jest złożona. W jej ramach wykorzystywane są różne narzędzia, takie jak ogłaszanie celów inflacyjnych, publikacja projekcji makroekonomicznych, prezentowanie szczegółowych wyjaśnień decyzji dotyczących polityki pieniężnej oraz sygnalizowanie możliwych przyszłych decyzji (ang. forward guidance). Po drugie, niektóre aspekty polityki komunikacji banku centralnego, jak na przykład ton dokumentów czy komunikatów dotyczących prowadzonej polityki pieniężnej, są trudno mierzalne. Po trzecie, polityka pieniężna ma charakter endogeniczny, tj. dostosowuje się do zmieniającej się bieżącej i oczekiwanej sytuacji gospodarczej. Po czwarte, ponieważ celem komunikacji jest objaśnianie decyzji banku centralnego, obydwa te wymiary polityki pieniężnej powinny być analizowane łącznie, co pozwoli na odróżnienie skutków komunikacji od skutków decyzji w zakresie stóp procentowych.

W naszej niedawno opublikowanej pracy staramy się przezwyciężyć powyższe trudności i empirycznie zbadać wpływ, jaki na oczekiwania ekonomistów w Polsce wywierają słowa (komunikacja) i czyny (decyzje w zakresie stóp procentowych) banku centralnego. Warto zauważyć, że w analizowanym okresie (lata 2011-2019) Narodowy Bank Polski, w przeciwieństwie do wielu banków centralnych, w odpowiedzi na kryzys finansowy nie korzystał z niekonwencjonalnych narzędzi polityki pieniężnej (takich jak luzowanie ilościowe lub programy skupu aktywów), co ułatwia zidentyfikowanie wpływu działań banku centralnego na oczekiwania, ponieważ możemy skupić się wyłącznie na zmianach stóp procentowych. W zakresie komunikacji, Narodowy Bank Polski wykorzystuje szereg narzędzi typowych dla banków prowadzących politykę pieniężną w ramach strategii bezpośredniego celu inflacyjnego.

W naszej pracy wykorzystujemy dane ankietowe dotyczące oczekiwań ekonomistów w odniesieniu do inflacji i stopy referencyjnej NBP i bierzemy pod uwagę różne środki, które banki centralne mogą wykorzystywać do zarządzania tymi oczekiwaniami. W szczególności analizujemy dwa wymiary komunikacji banku centralnego: jeden związany z informacjami ilościowymi udostępnianymi przez bank centralny opinii publicznej (czyli projekcje inflacji i wzrostu PKB) oraz drugi, jakościowy, związany z tonem dokumentów publikowanych przez bank, dotyczących prowadzonej polityki pieniężnej.

Oceniamy to na podstawie opisów dyskusji Rady Polityki Pieniężnej (RPP) na posiedzeniach decyzyjnych przy użyciu technik analizy tekstowej (ang. text-mining). Stosujemy tzw. podejście słownikowe, w którym zliczane są słowa lub wyrażenia o pozytywnych (tj. opisujące dobrą sytuację gospodarczą lub „jastrzębie” nastawienie realizowanej polityki pieniężnej) lub negatywnych konotacjach (tj. opisujące słabą sytuację gospodarczą lub „gołębie” skłonności w zakresie realizowanej polityki pieniężnej).

Otrzymany w ten sposób ton komunikatów banku centralnego wskazuje stopień, w jakim opisy dyskusji z posiedzeń dotyczących polityki pieniężnej są „jastrzębie” lub „gołębie”. Wcześniejsze badania wykazały, że ton komunikatów banku centralnego pomaga w przewidywaniu stóp procentowych i ma pewien wpływ na rynki finansowe i różnego rodzaju oczekiwania.

Poniższe przykłady obrazują ocenę tonu dokumentów RPP z wykorzystaniem słowników Apel i Blix Grimaldi (ABG) oraz Bennani i Neuenkirch (BN). Ze względu na fakt, że słowniki dotyczą języka angielskiego, posługujemy się angielskojęzyczną wersją dokumentów. Pogrubione słowa (słownik BN) lub wyrażenia (słownik ABG) wskazują odpowiednie pozycje słownikowe. Przykładami zdań o pozytywnym („jastrzębim”) tonie są:

(ABG) Those members of the Council pointed out that the risk of accelerating wage growth was boosted by high inflation expectations of households and businesses.

(BN) These meeting participants also assessed that the acceleration of interest rate increases might not reduce inflation expectations of households, which are highly adaptive in nature.

Dla porównania, następujące sformułowania ilustrują negatywny (lub „gołębi”) ton:

(ABG) While discussing developments in households’ deposits in 2012, some Council members pointed out that although their lower growth had been, to certain extent, driven by larger inflows of capital to investment funds, this was also indicative of households’ lower propensity to save especially amidst cuts in interest rates on deposits at the end of 2012.

(BN) While analysing the external conditions, it was emphasised that the global economic activity remained weak as suggested, in particular, by lower GDP growth in the United States in 2012 Q4 and persisting recession in the euro area.

W naszym badaniu sprawdzamy jak na rewizje oczekiwań inflacyjnych i oczekiwań dotyczących stóp procentowych (w horyzoncie sięgającym od bieżącego kwartału do czterech kwartałów w przód) wpływają informacje publikowane między dwiema kolejnymi rundami badań ankietowych. Co ważne, w badaniu empirycznym wykorzystujemy jedynie nieoczekiwany element (szok) zmiany stopy procentowej, tonu i projekcji makroekonomicznych. Szoki te są wyznaczane albo poprzez regresję „surowych” danych względem dużej liczby zmiennych typu real-time (odnoszących się do obecnych i przyszłych warunków makroekonomicznych oraz zmiennych rynku finansowego), albo wykorzystując odchylenia bieżących wartości tych zmiennych od wcześniejszych prognoz. Takie podejście pozwala nam wyeliminować endogeniczność między środkami polityki pieniężnej a oczekiwaniami.

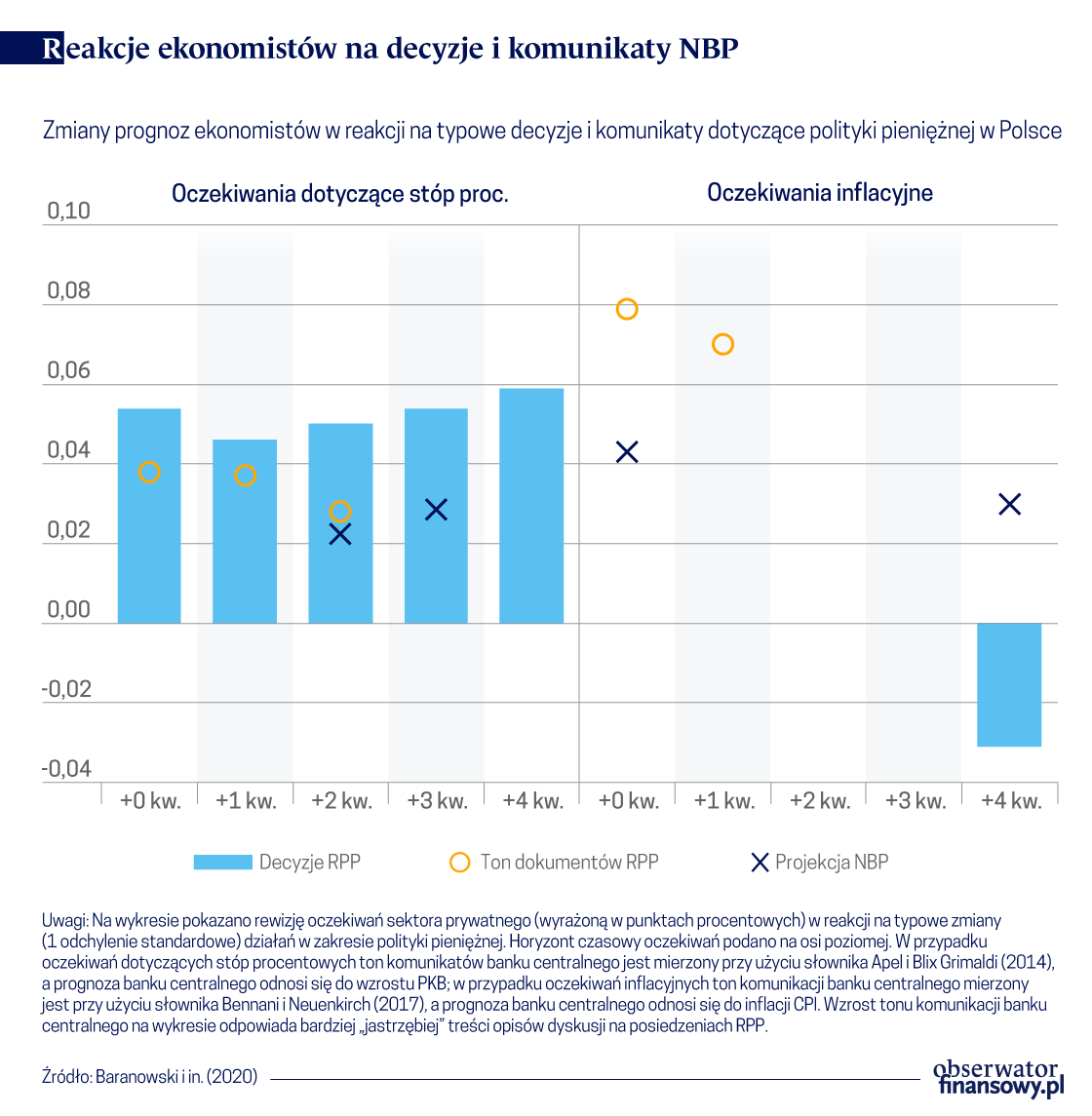

Wykres, przedstawiający wpływ decyzji RPP oraz komunikatów dotyczących polityki pieniężnej na oczekiwaną inflację i oczekiwany poziom stopy procentowej w różnych horyzontach, podsumowuje główne wyniki badania. Zgodnie z powszechną wśród banków centralnych zasadą wygładzania stóp procentowych (ang. interest rate smoothing), niespodziewane zmiany krótkoterminowych stóp procentowych przesuwają całą ścieżkę prognoz stóp procentowych. Natomiast ich wpływ na oczekiwania inflacyjne widoczny jest jedynie w horyzoncie na cztery kwartały do przodu, co odpowiada opóźnieniom w mechanizmie transmisji impulsów polityki pieniężnej. Ponadto, zgodnie z naszymi ustaleniami, wpływ działań banku centralnego na oczekiwania dotyczące stóp procentowych jest większy niż wpływ jego komunikacji, natomiast przeciwne zjawisko obserwujemy w odniesieniu do oczekiwań inflacyjnych.

Wykres, przedstawiający wpływ decyzji RPP oraz komunikatów dotyczących polityki pieniężnej na oczekiwaną inflację i oczekiwany poziom stopy procentowej w różnych horyzontach, podsumowuje główne wyniki badania. Zgodnie z powszechną wśród banków centralnych zasadą wygładzania stóp procentowych (ang. interest rate smoothing), niespodziewane zmiany krótkoterminowych stóp procentowych przesuwają całą ścieżkę prognoz stóp procentowych. Natomiast ich wpływ na oczekiwania inflacyjne widoczny jest jedynie w horyzoncie na cztery kwartały do przodu, co odpowiada opóźnieniom w mechanizmie transmisji impulsów polityki pieniężnej. Ponadto, zgodnie z naszymi ustaleniami, wpływ działań banku centralnego na oczekiwania dotyczące stóp procentowych jest większy niż wpływ jego komunikacji, natomiast przeciwne zjawisko obserwujemy w odniesieniu do oczekiwań inflacyjnych.

Ton dyskusji wpływa na oczekiwania w większym stopniu w najkrótszych horyzontach czasowych, a prognozy PKB i inflacji – w przypadku nieco dłuższych horyzontów czasowych.

W naszej pracy pokazujemy, że jeśli chodzi o rolę komunikacji banku centralnego, bardziej „jastrzębi” ton opisów dyskusji na posiedzeniach RPP skutkuje wzrostem prognozowanych stóp procentowych oraz – poprzez sygnalizowanie wyższej presji inflacyjnej – zwiększeniem oczekiwań inflacyjnych. Co ciekawe, ton dyskusji wpływa na oczekiwania w większym stopniu w najkrótszych horyzontach czasowych (tj. prognozy typu nowcasts, oraz prognozy na jeden kwartał do przodu), podczas gdy prognozy dotyczące PKB i inflacji odgrywają większą rolę w przypadku nieco dłuższych horyzontów czasowych. Ten wynik wydaje się intuicyjny, biorąc pod uwagę fakt, że dokumenty dotyczące polityki pieniężnej dostarczają jakościowych informacji na temat poglądów decydentów odpowiedzialnych za politykę pieniężną w odniesieniu do obecnej sytuacji gospodarczej, podczas gdy prognozy banku centralnego są zorientowane bardziej na przyszłość.

Zamiast podejmować decyzje w zakresie stóp proc., bank może wykorzystać narzędzia komunikacji, które wpływają na gospodarkę w sposób bardziej efektywny.

Ponadto, z naszej analizy wynika, że słowa i czyny banków centralnych mogą być stosowane wymiennie. Oznacza to, że aby uzyskać daną zmianę oczekiwań sektora prywatnego, bank centralny może wybrać preferowaną kombinację stosowanych środków – np. zamiast podejmować decyzje w zakresie stóp procentowych, które zwiększają zmienność produkcji i zatrudnienia w gospodarce, bank może wykorzystać narzędzia komunikacji, które wpływają na gospodarkę w sposób bardziej efektywny (tj. poprzez bezpośredni wpływ na oczekiwania podmiotów gospodarczych).

Podsumowując, nasze wyniki wskazują, że banki centralne mają do dyspozycji wiele środków, dzięki którym mogą wpływać na oczekiwania. Jednakże, biorąc pod uwagę, że reakcje na działania banku centralnego są silnie zróżnicowane w przypadku poszczególnych oczekiwań, zarządzanie oczekiwaniami jest złożonym zadaniem i stanowi kluczowe wyzwanie dla banków centralnych.

Paweł Baranowski – profesor, Instytut Ekonometrii, Uniwersytet Łódzki

Wirginia Doryń – adiunkt, Instytut Ekonomii, Uniwersytet Łódzki

Tomasz Łyziak – doradca ekonomiczny, Departament Badań i Innowacji Finansowych, Narodowy Bank Polski

Ewa Stanisławska – doradca ekonomiczny, Departament Badań i Innowacji Finansowych, Narodowy Bank Polski

Opinie wyrażone przez autorów nie reprezentują oficjalnego stanowiska NBP .

Artykuł ukazał się na portalu VoxEU. Tam też znajduje się pełna bibliografia.