Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

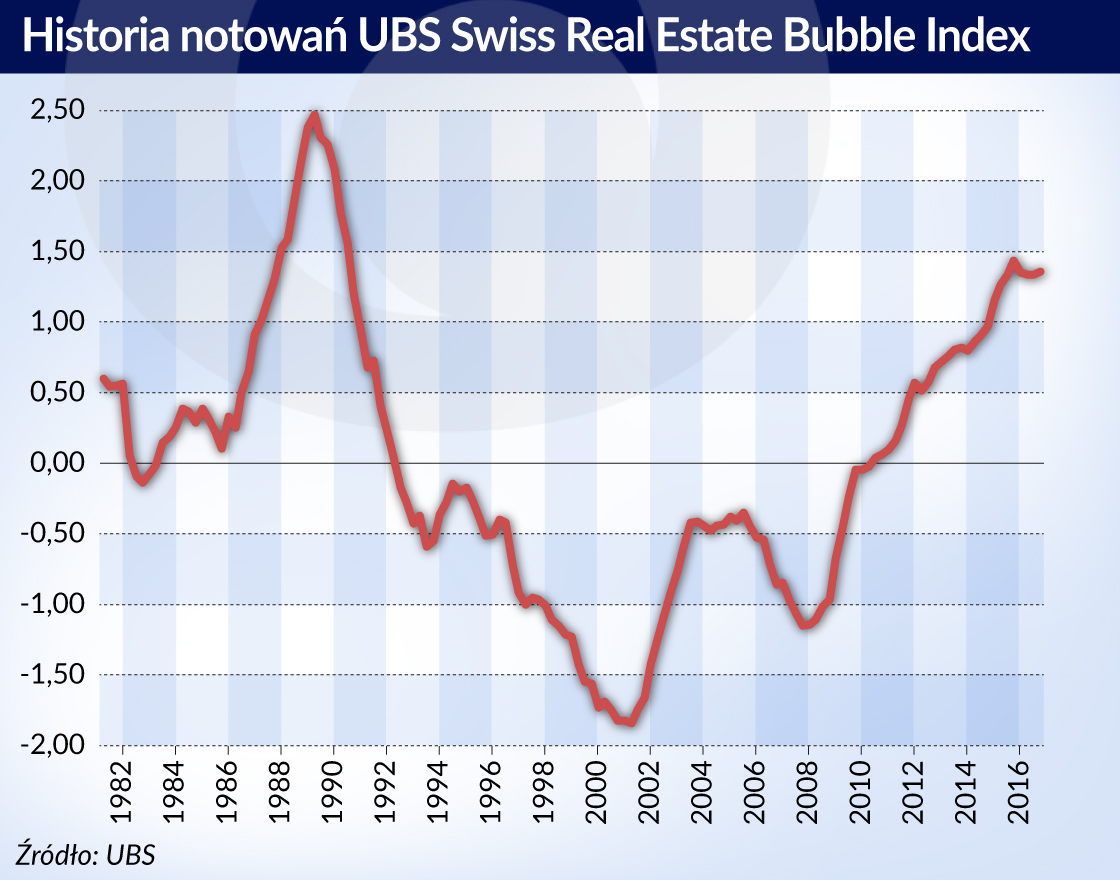

Wiele wskazuje na to, że na szwajcarskim rynku nieruchomości formuje się bańka spekulacyjna. Wskaźnik UBS Swiss Real Estate Bubble Index w IV kwartale 2016 roku pozostał w strefie ryzyka i urósł w porównaniu z III kwartałem ubiegłego roku. Odczyt sięgnął 1,35 pkt. Bank UBS uważa, że strefa bańki zaczyna się od 2 pkt., czyli jeszcze trochę do niej brakuje.

Warto jednak zwrócić uwagę na dwa z subindeksów wskaźnika publikowanego przez bank UBS. Średnia cena metra kwadratowego domu w relacji do inflacji przekroczyła w IV kwartale 2016 roku poziom z początku 1989 roku (6,34 tys. CHF/mkw.) i weszła w strefę określaną przez UBS jako strefa bańki. Indeks cen domów zamieszkanych przez właścicieli, liczony w relacji do wysokości rocznej opłaty za wynajem, sięgął poziomu z marca 1989 roku. Przypomnijmy, że własnie na początku 1989 roku pękła z hukiem bańka na szwajcarskim rynku nieruchomości.

O tym, że helwecki rynek real estate – na którym ceny poszły w górę w latach 2003-2013 o blisko 60 proc. – jest mocno rozgrzany, pisali już ponad dwa lata temu w swojej analizie naukowcy z Politechniki Federalnej w Zurychu (ETH Zurich). W publikacji pt. „Identification and critical time forecasting of real estate bubbles in the USA and Switzerland” przedstawili model analityczny, który według nich dosyć dobrze identyfikuje bańkę na rynku nieruchomości i jednocześnie ostrzega przed zbliżającym się jej pęknięciem. Wystarczy zajrzeć na stronę 24 raportu, by zobaczyć, że w latach 2012-2014 pojawiły się takie same sygnały alarmowe jak w latach 1987-1988.

Naukowcy z ETH Zurich zastrzegli jednak w podsumowaniu badania, że na szwajcarski rynek nieruchomości wpływa zbyt wiele czynników zewnętrznych – między innymi napływ ludzi i kapitału w związku z postrzeganiem kraju jako tzw. bezpiecznej przystani – aby można było z pełną odpowiedzialnością zaprognozować, kiedy bańka pęknie.

Dość zabawny wydaje się fakt, iż z narastania bańki na rynku real estate zdają sobie sprawę również naukowcy i eksperci pracujący dla Szwajcarskiego Banku Narodowego (SNB). W licznych opracowaniach opublikowanych w ostatnich kilku latach wykazywali oni, że pozostawanie stóp procentowych na zbyt niskim poziomie przez zbyt długi czas niechybnie prowadzi do przewartościowania domów, mieszkań, biurowców i centrów handlowych. Wskażmy tutaj choćby dwa artykuły: “Credit cycles and real activity – the Swiss case” (2016) oraz “Housing Bubbles and Interest Rates” (2012).

o ciekawe, Szwajcaria (jako jeden z nielicznych krajów rozwiniętych) nie ma oficjalnego wskaźnika cen nieruchomości. Urząd statystyczny został zobligowany przez władze federalne do stworzenia i uruchomienia takiego indeksu z początkiem roku 2018. Jednak nie wiadomo, czy to nastąpi, gdyż w maju 2016 roku podczas konferencji statystyków odbywającej się pod egidą ONZ jego przedstawiciele zaprezentowali wiele problemów związanych z uruchomieniem wskaźnika. Z ich argumentacją można zapoznać się w dokumencie „Creation of an official real estate price index in Switzerland: objectives and challenges”.

Na szwajcarskim rynku nieruchomości doszło w przeszłości do uformowania się i pęknięcia bańki. Tworzyła się ona w latach 1970-88. W Genewie ceny domów jednorodzinnych w tych latach rosły w tempie ponad sześciokrotnie szybszym od tempa wzrostu cen konsumenckich – zwrócili uwagę autorzy raportu „Three New Real Estate Price Indices for Geneva, Switzerland” Martin Hoesli, Carmelo Giaccotto i Philippe Favarger (Journal of Real Estate Finance and Economics, nr 1/1997).

Był to przede wszystkim efekt utrzymywania kosztu pieniądza na relatywnie niskim poziomie. W latach 1970-1987 oprocentowanie kredytów hipotecznych utrzymywało się przez większość czasu w okolicach 5 proc. (w przedziale 4-7 proc.). Od połowy 1988 roku zaczęło gwałtownie rosnąć, by w 1991 roku zatrzymać się w okolicach 9 proc. (dane za Schweizer Bundesamt für Statistik).

Swoją cegiełkę do uformowania się bańki na szwajcarskim rynku nieruchomości dołożyły banki, które obniżyły standardy udzielania kredytów, zbytnio luzując zasady ich przyznawania. Taką opinię można znaleźć m.in. w pracy „Housing finance, prices and tenure in Switzerland” (Steven Bourassa i Donato Scognamiglio, Swiss Finance Research Institute Paper 2009). Inne opracowania zwracają również uwagę na falę emigracji do Szwajcarii, która rozpoczęła się w połowie lat 80. XX wieku

Bańka pękła w roku 1989, co doprowadziło do pojawienia się długotrwałego trendu spadkowego na rynku nieruchomości (obowiązywał aż do roku 2001). Co ją przekłuło? „Krach z początku lat 90. można wyjaśnić spadkiem popytu na nieruchomości oraz podwyżką stóp procentowych. W latach 1988-1990 oprocentowanie kredytów hipotecznych wzrosło z 5 proc. do 8 proc.” – podkreślają w swoim opracowaniu Hoesli, Giaccotto i Favarger.

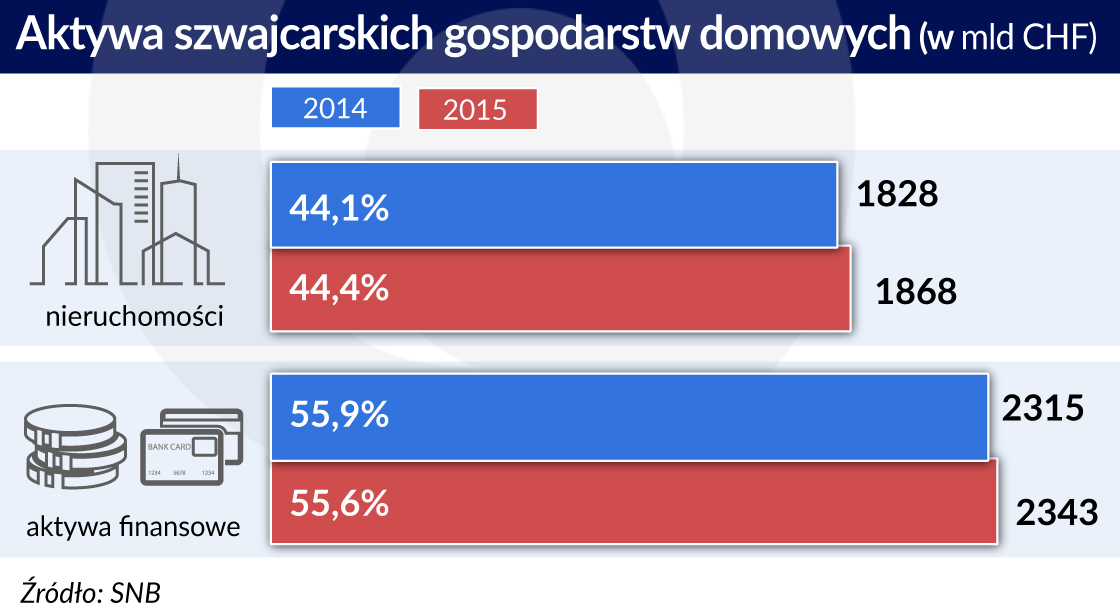

Wydarzenie to miało gorzkie reperkusje. PKB spadł o niemal 1,6 proc. Szwajcarska gospodarka weszła w recesję. Gdyby do podobnego zdarzenia doszło dziś, rezultat byłby zapewne podobny, gdyż nieruchomości stanowiły aż 44,4 proc. wartości aktywów helweckich gospodarstw domowych pod koniec 2015 roku (według raportu SNB).

Duży popyt na szwajcarskim rynku nieruchomości ma kilka przyczyn. Pierwszą są oczywiście rekordowo niskie stopy procentowe, które od stycznia 2015 roku są na poziomie -0,75 proc. To w praktyce oznacza, że w niektórych szwajcarskich bankach można zaciągnąć kredyt hipoteczny na 10 lat oprocentowany na 2-3 proc. w skali roku. Jak bardzo wrażliwe są szwajcarskie nieruchomości na stopy procentowe, pokazuje raport Alaina Chaney’a i Martina Hoesli’ego „The interest rate sensitivity of real estate” (Journal of Property Research, nr 1/2010). Autorzy zbadali wpływ zmian stóp na cenę przeciętnego helweckiego biurowca w latach 1994-2010 i okazało się, że interest rate sensitivity dla takiej inwestycji sięga 13,1 proc., a odchylenie standardowe wynosi 7,8 proc. Tymczasem, jak zwracają uwagę analitycy UBS, w ostatnich kwartałach stopień zależności cen helweckich nieruchomości od stopy procentowej znacząco wzrósł.

Drugą przyczyną jest gra popytu i podaży. Ma ona być może większe znaczenie podczas obecnego boomu na szwajcarskim rynku nieruchomości niż w latach 80. XX wieku – wynika z badania przeprowadzonego przez Dirka Drechsela z KOF Swiss Economic Institute.

Na tę grę składają się między innymi stale rosnące płace, obecnie znajdujące się na historycznie wysokim poziomie (około 6,2 tys. CHF w skali miesiąca). Ważny jest także napływ imigrantów. Choć Szwajcaria jest krajem, w którym stosunkowo trudno otrzymać obywatelstwo, wielu ludzi obiera ją za cel emigracji. Jak pokazują dane szwajcarskiego urzędu statystycznego, udział zagranicznych rezydentów w populacji ogółem zwiększa się nieprzerwanie od końca lat 80. XX wieku, a szczególnie dynamicznie od roku 2005 (w 2007 roku Szwajcaria otworzyła swoje granice dla obywateli państw członkowskich Unii Europejskiej).

Poza tym rośnie zainteresowanie helweckim rynkiem real estate ze strony dużych inwestorów instytucjonalnych. Szwajcaria już wiele lat temu była w światowej czołówce, jeśli chodzi o udział przedsiębiorstw w strukturze własnościowej nieruchomości (w 2004 roku sięgał on 6 proc.). Teraz, w epoce luźnej polityki pieniężnej ten udział się zwiększa. Budynki stanowią już około 24 proc. wartości portfela szwajcarskich funduszy emerytalnych, podczas gdy w w 2007 roku było to około 15 proc. – wynika z danych przedstawionych w raporcie Credit Suisse „The Future of Monetary Policy” ze stycznia tego roku. „Inwestorzy instytucjonalni, w których biją ujemne stopy procentowe, po prostu przenoszą swój kapitał na rynek nieruchomości” – stwierdzili jego autorzy.

Gdy złoży się te popytowe czynniki w całość, można dojść do wniosku, że w gruncie rzeczy tak dynamiczny wzrost cen szwajcarskich nieruchomości jest usprawiedliwiony. „Problem w tym, że ta konkluzja bazuje na tym samym typie analizy, który zawiódł i nie zdołał wykryć bańki na amerykańskim rynku nieruchomości w 2007 roku. Wtedy również uspokajano, wskazując, że tempo wzrostu cen domów i mieszkań odpowiada tempu wzrostu dochodów i spadku oprocentowania kredytów hipotecznych” – zauważyli naukowcy z ETH Zurich w opracowaniu „Is There A Real Estate Bubble In Switzerland” (Swiss Finance Institute Research Paper, nr 7/2012).

Co może doprowadzić do pęknięcia bańki? Oczywiście, podobnie jak w 1989 roku, podwyżka stóp, która zwiększy koszt pieniądza. „Podwyższenie kosztu kredytu hipotecznego nawet o jeden punkt procentowy spowoduje znaczącą korektę na rynku nieruchomości” – ostrzegają w raporcie z lutego tego roku analitycy UBS.

– Gdyby główna stopa procentowa podskoczyła do 1 proc., należałoby się spodziwać zniżki cen nieruchomości rzędu 10-15 proc. Szczególnie głęboka korekta mogłaby dotknąć rynek nieruchomości komercyjnych i biurowych – powiedział Obserwatorowi Finansowemu Matthias Holzhey, jeden z analityków prowadzących UBS Swiss Real Estate Bubble Index.

Według banku UBS najbardziej zagrożone korektą cen nieruchomości są kantony nad Jeziorem Genewskim (Lozanna, region Vevey) oraz Zurych, Lucerna i okolice (m.in. Zug, Zimmerberg). Obecnie spada wartość nieruchomości w Genewie i Nyonie.

Sprawdza się więc prognoza Credit Suisse z marca 2016 roku. „Spodziewamy się w tym roku płaskiej korekty cen w kantonach francuskojęzycznych z uwagi na to, że zmienia się struktura popytu. Maleje popyt na apartamenty ze stronych dojrzałych i zamożnych osób, a rośnie popyt na mieszkania niższego i średniego segmentu ze strony osób młodych oraz napływających do kraju imigrantów” – napisali analitycy w raporcie „Swiss Real Estate Market 2016”. Na początku marca powinna się ukazać kolejna edycja tegoż raportu.

Jest jednak kilka sygnałów świadczących o tym, że do pęknięcia bańki spekulacyjnej na szwajcarskim rynku nieruchomości jeszcze daleka droga.

Po pierwsze, ze wzrostem cen nie idzie w parze wzrost produkcji budowlanej. A tak właśnie było podczas formowania się baniek nieruchomościowych w USA, Hiszpanii czy Irlandii. Tymczasem w kraju Helwetów branża konstrukcyjna rośnie powoli. Co prawda w IV kwartale 2016 roku produkcja budowlana poszła w górę o 4,8 proc. rok do roku (średnie tempo wzrostu z lat 2000-2016 wynosi 1 proc.), ale ożywienie przyszło po kilku bardzo słabych kwartałach (np. jeszcze w III kwartale 2016 roku był spadek rzędu 5 proc.).

Po drugie, zarówno SNB, jak i banki – po doświadczeniu bańki z lat 80. XX wieku – postępują dosyć ostrożnie w zakresie polityki kredytowej. Na początku 2013 roku szwajcarski bank centralny nakazał bankom komercyjnym, by utworzyły specjalny antycykliczny bufor kapitałowy w celu ostudzenia akcji kredytowej. Nieco wcześniej, w 2012 roku, helwecki nadzór finansowy wprowadził dosyć ostre regulacje w zakresie udzielania kredytów hipotecznych – pojawił się 10-procentowy wkład własny i wymóg spłaty dwóch trzecich wartości kredytu w ciągu 20 lat.

„Szwajcarski rynek real estate czeka w 2017 roku stabilny wzrost. Stopy zwrotu z inwestycji w nieruchomości pozostaną atrakcyjne, zachęcając deweloperów do wznoszenia nowych konstrukcji” – prognozowali w grudniu ubiegłego roku analitycy Credit Suisse.

Czy można jakoś powstrzymać formowanie się bańki na rynku nieruchomości? Może warto spróbować nałożyć podatek transakcyjny albo podatek od wzrostu wartości domu czy mieszkania? Otóż nie trzeba testować takich rozwiązań, bo rezultat ich obowiązywania jest znany właśnie z rynku szwajcarskiego.

Nicole Aregger, Martin Brown i Enzo Rossi wzięli pod lupę efekty obowiązywania tego typu podatków w niektórych szwajcarskich kantonach na przestrzeni ostatnich trzech dekad. Okazało się, że daniny te nie tylko nie powstrzymywały wzrostu cen, ale wręcz przeciwnie – przyczyniały się do szybszego ich wzrostu. „Fakt istnienia podatku transakcyjnego powodował, że wzrastała niechęć właścicieli nieruchomości do zawierania dealów. A to zmniejszało podaż nieruchomości, na skutek czego ceny szły w górę. Zjawisko to było najsilniejsze w rejonach i miejscowościach typowo turystycznych” – stwierdzili Aregger, Brown i Rossi w artykule „Transaction Taxes, Capital Gains Taxes and House Prices” (Swiss National Bank Working Paper, nr 2/2013).

Czy jest możliwe, że wyceny nieruchomości stojących w Davos czy nad Jeziorem Genewskim będą iść w górę jeszcze wiele lat ze względu na status Szwajcarii jako tzw. bezpiecznej przystani?

– Taki scenariusz jest możliwy i nawet po części został już zrealizowany na innych rynkach. Wystarczy zerknąć na to, co dzieje się na rynku norweskim i szwedzkim – zwraca uwagę Matthias Holzhey z UBS.

Rzeczywiście, jedno spojrzenie na indeks ceny domów w Norwegii i Szwecji wystarcza, by zrozumieć, że potężna zniżka z czasów kryzysu lat 2007-2009 na tych rynkach była tylko drobniutką korektą w trendzie wzrostowym. S&P CoreLogic Case-Shiller Composite Index, czyli wskaźnik pokazujący ceny domów i mieszkań w 20 największych metropoliach USA, dopiero zbliża się po poziomu z 2007 roku. Indeks cen nieruchomości hiszpańskim wciąż pozostaje 25 proc. poniżej poziomu sprzed 10 lat. Indeks irlandzki odrobił na razie tylko połowę straty z lat 2007-2013. Tymczasem od 2007 roku indeks cen nieruchomości szwedzkich urósł o około 80 proc., a norweskich o około 60 proc.

– Problem w tym, że w naszym scenariuszu bazowym dla Szwajcarii nie przewidujemy takiego rozwoju wypadków – kończy Holzhey.