Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

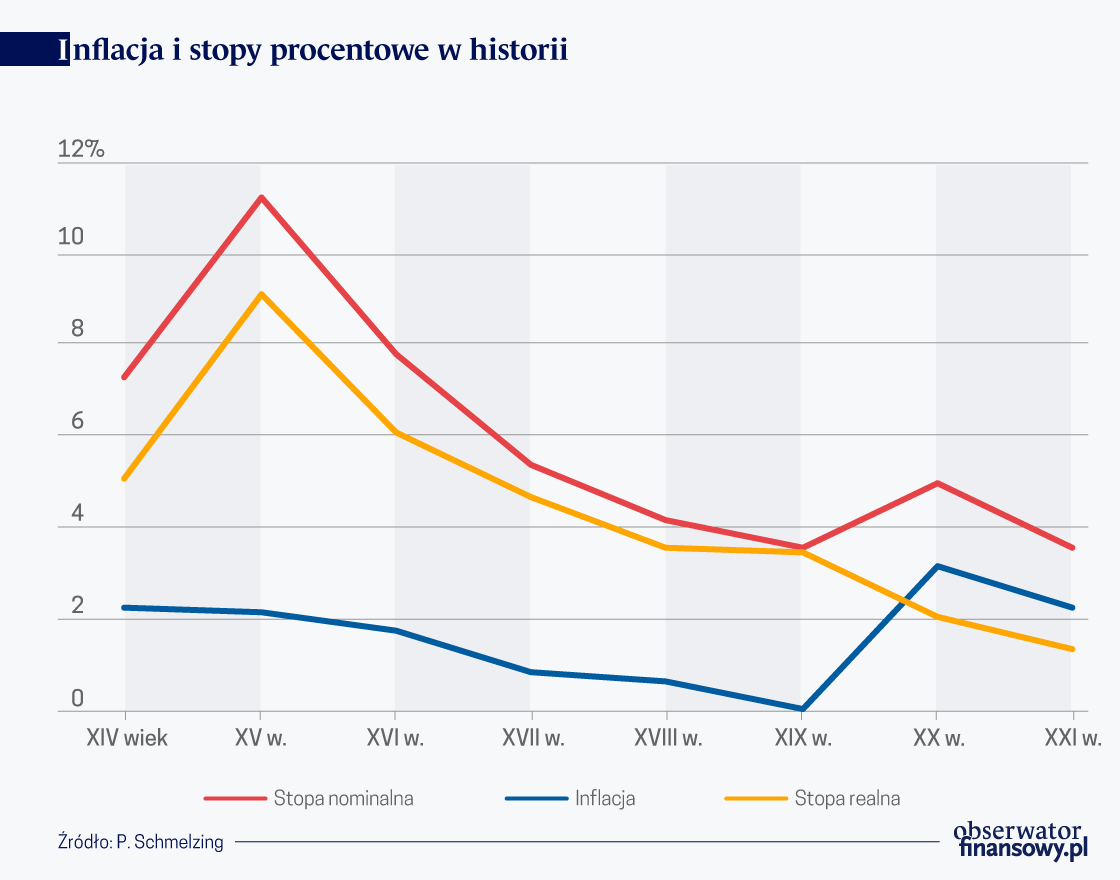

Pokazać dowody, że zerowe a nawet ujemne stopy procentowe to sytuacja, której mogliśmy oczekiwać już kilkadziesiąt a nawet kilkaset lat temu, przekonać, że ujemne realne stopy procentowy, to sytuacja, z którą musimy się pogodzić, podważyć tezę o narastających nierównościach zaprezentowaną przez Thomasa Piketty w Kapitale w XXI wieku, wreszcie podważyć hipotezę o przyczynach „sekularnej stagnacji”, to sytuacja dosyć niezwykła jak na jedną publikację. Paul Schmelzing podjął taką próbę, a wyniki opublikował Bank Anglii w opracowaniu pt. Eight centuries of global real interest rates, R-G, and the ‘suprasecular’ decline, 1311–2018. Schmelzing oprócz niesłychanie szczegółowej, wręcz detektywistycznej pracy przybliżającej możliwą, historyczną ścieżkę globalnych, uśrednionych realnych stóp procentowych na przestrzeni ponad siedmiu stuleci, prowadzi do wniosków, które mogą być dla wielu kontrowersyjne. Kluczowym wnioskiem Schmelzinga jest stwierdzenie, że obserwowane dziś historycznie niskie stopy globalne na świecie, to efekt trendu, który można zaobserwować co najmniej od XV wieku.

Z badaniami Schmelzinga można się oczywiście nie zgadzać, a wyniki poddawać w wątpliwości. Czy można bowiem mieć zaufanie do zrekonstruowanego szeregu globalnych realnych stóp procentowych w okresie począwszy aż od XIV wieku? Jak to jest możliwe, że mówimy o koncepcji realnych stóp procentowych siedem wieków wstecz, podczas gdy w ekonomii pojawiła się ona dopiero na początku XX wieku? Jak ze szczątkowych, historycznych danych można skonstruować wiarygodny szereg i na jego podstawie stawiać diagnozy dla okresów, w których aktualnie żyjemy? Analizy prowadzone na bardzo długich, historycznych danych, mają sporo mankamentów. Mamy bowiem do czynienia z uogólnieniem danych szczątkowych na przestrzeni siedmiu wieków, rozproszonych, często trudno porównywalnych ze sobą.

Ekonomiści często chcąc zaobserwować zależności zachodzące w gospodarce badają długookresowe relacje. Sięganie po dane wiele wieków wstecz i konstruowanie na tej podstawie wniosków odnoszących się do dzisiejszych czasów, nie należy jednak do sytuacji często spotykanych. Przykładowo dyskusja na temat długoterminowych trendów realnych stóp procentowych często ogranicza się do drugiej połowy XX wieku. W badaniach nad stopami procentowymi czy inflacją, ekonomiści sięgają czasami wstecz do pierwszej połowy XX wieku lub do XIX wieku, początków bankowości centralnej.

Świat musi ograniczyć apetyt na oszczędzanie, by wyjść z sekularnej stagnacji

Schmelzing krytycznie odnosi się do dotychczasowych wyników badań nad kształtowaniem się historycznych nominalnych i realnych stóp procentowych. Zauważa, że jego poprzednicy pomijali niektóre źródła danych, co w oczywisty sposób prowadzi do innych wniosków. Ponadto, w wielu przypadkach ekonomiści ograniczają się do krótszych okresów i na tej podstawie przedstawiają generalne konkluzje. Receptą na uzyskanie poprawnych wniosków jest, oczywiście, odpowiednie korzystanie z rozproszonych, historycznych obserwacji z wielu krajów. Pod tym względem do interesujących należą kompleksowe badania historycznych trendów stóp procentowych przeprowadzone przez Sidneya Homera i Richarda Sylla (2005). Uzyskane przez nich wyniki sugerują występowanie stabilnych nominalnych stóp procentowych między pierwszą połową XV wieku a końcem XVI wieku, wyraźny spadek w XVII wieku oraz płaską trajektorię stóp między początkiem XVIII a końcem XX wieku. Schmelzing krytycznie odnosi się do tych wyników.

Bazując na innym materiale źródłowym, pokazuje, że globalne, nominalne stopy procentowe (z aktywów bezpiecznych) znacznie spadły w XV i XVI wieku (spadek z 15 proc. średnich do 8 proc.). Odwrócenie sytuacji następuje według niego od końca XVI wieku do połowy XVII wieku. Schmelzing uważa, że średnie nominalne stopy w latach 1314-2018 oscylowały wokół 6,15 proc. Jest to poziom znacznie wyższy niż ten, który wskazują Homer i Sylla. Według nich średnie stawki nominalnych stóp procentowych wahały się między 4-5 proc. w całym omawianym okresie (w tym około 4 proc. od ok. 1415 do ok. 1575 oraz poniżej 3 proc. od połowy XVII wieku). Według Schmelzinga, średnia stopa wyniosła 4,64 proc. począwszy od 1311 roku, a w ostatnich 200 latach wynosiła 2,3 proc. Ostatnia dana o średniej realnej stopie pochodzi z końca lipca 2019 roku, wyniosła wówczas 0,3 proc. Schmelzing potwierdza tym samym, że jest to historycznie bardzo niska stopa, jednak, co ciekawe, jest to według niego zgodne z trendami historycznymi.

Patrząc na dane historyczne, najwyższą realną stopę (21,9 proc.) zaobserwowano w 1472 r., co było głównie efektem kosztów działań wojennych włoskich państw-miast, w tym wojny przeciwko Imperium Osmańskiemu. Najniższa stopa realna (-8,5 proc.) wystąpiła w 1917 r., co było związane z szokiem inflacyjnym podczas trwania I wojny światowej. Ujemna wartość realnej stopy procentowej występowała również podczas II wojny światowej, najniższą jej wartość (-5,6 proc.) odnotowano w 1944 roku. Schmelzing zaobserwował interesującą prawidłowość wzrostu w czasie liczby epizodów ujemnej stopy realnej. Od 1311 r. miało miejsce ogółem 46 rocznych przypadków ujemnego wskaźnika realnego, z czego 29 przypadków (około 63 proc. wszystkich obserwacji) miało miejsce w XX wieku. Jest to znaczny wzrost w porównaniu z 4 przypadkami w XIX wieku, 7 przypadkami w XVIII wieku, 6 przypadkami w XVII wieku. Wcześniej, na poziomie globalnym nie zanotowano ani jednego przypadku ujemnych realnych stóp procentowych.

Stopa inflacji w ujęciu rocznym dla całego badanego okresu wyniosła 1,45 proc., z czego dla ostatnich 200 lat średnia wyniosła 1,6 proc. oraz 2,71 proc. dla ostatnich 100 lat. To ciekawa informacja z perspektywy celów polityki pieniężnej banków centralnych. Generalnie, w większości banków centralnych na świecie dominuje cel inflacyjny w wysokości 2 proc., czyli jest to cel niższy niż średnia za ostatnie 100 lat, ale wyższy niż średnia z okresu 200 lat. Schmelzing zauważa, że do końca XVIII w. prawie połowie wszystkich lat (łącznie 229 przypadków) odnotowała średnie spadki cen w danym roku. Od XIX wieku nastąpił wyraźny powrót inflacji. To właśnie rosnąca inflacja była podstawową przyczyną spadku realnych stóp procentowych.

Punkt zwrotny, który zapoczątkował spadek realnych stóp proc., miał miejsce pod koniec XV w.

Najwyższe wartości globalne, realne stopy procentowe osiągały pod koniec XV wieku, w kolejnych stuleciach ich wartość systematycznie ulegała obniżaniu. Obserwowana ogólna tendencja spadkowa była zakłócana wyjątkowymi zdarzeniami, w tym przede wszystkim wojnami. Schmelzing zauważa jednak, że punkt zwrotny, który zapoczątkował spadek realnych stóp procentowych, miał miejsce właśnie pod koniec XV wieku, w okresie, w którym nastąpił również gwałtowny wzrost trendów akumulacji kapitału i skokowy wzrost stóp oszczędności.

Rekonstrukcja zmian historycznych realnych stóp procentowych dostarcza argumentów do trwających od kilku lat dwóch debat trwających wśród ekonomistów, które de facto odnoszą się do długoterminowych zwrotów z kapitału. Po pierwsze, patrząc na trend spadkowy długoterminowych, realnych stóp procentowych na przestrzeni siedmiu ostatnich stuleci, Schmelzing twierdzi, że na tej podstawie można było oczekiwać, że osiągnięcie „zerowej granicy” nastąpi na przełomie XX i XXI wieku. Zatem z historycznego punktu widzenia, nic niezwykłego w tym, że żyjemy dziś w środowisku niskich (a nawet ujemnych) stóp procentowych. Co więcej, należałoby oczekiwać, że z perspektywy globalnej, w kolejnych latach (stuleciach) powinien być kontynuowany spadek realnych stóp procentowych. Nie ma powodów, aby oczekiwać, że ustabilizuje się wokół zera lub nieco poniżej zera.

Wyniki badań sugerują, że nie powinniśmy liczyć na ewentualny powrót do „znormalizowanych” poziomów i to bez względu na to z jakim reżimem polityki pieniężnej i fiskalnej będziemy mieli do czynienia w przyszłości. Schmelzing podważa jednocześnie jedną z dominujących narracji tłumaczącej niskie stopy procentowe, a mianowicie narrację „sekularnej stagnacji”, w której zerowe lub ujemne stopy traktowane są jako aberracja. Zatem również i recepty podawane przez zwolenników „sekularnej stagnacji” są błędne, ponieważ odnoszą się do błędnych diagnoz odnośnie przyczyn niskich stóp procentowych. Schmelzing uważa wręcz, że więcej powodów do narzekania na „sekularną stagnację” mieli kupcy z początku XVI niż dzisiejsi ekonomiści.

Demografia i technologia wyjaśniają sekularną stagnację i nie tylko

Po drugie, Schmelzing podważa wnioski odnoszące się do akumulacji kapitału i średniego zwrotu z kapitału. Thomas Piketty w książce z 2014 roku Kapitał w XXI wieku ostrzegał, że jeśli bogaci będą w stanie zgromadzić bogactwo szybciej niż wzrost gospodarki, to w nadchodzących dziesięcioleciach będziemy obserwowali gwałtowny wzrost nierówności, co potencjalnie zdestabilizuje społeczeństwa. Schmelzing uważa, że w długim okresie bogactwo (dochód) oparte o składniki inne niż praca nie prowadzi do „niekończącej się spirali nierówności”, ponieważ w długim okresie realne zwroty z kapitału nie są stabilne.

Czy punkt widzenia Schmelzinga jest słuszny? Nawet jeśli założymy, że historyczne szeregi danych są zbudowane w sposób prawidłowy, to zawsze będą się pojawiały wątpliwości, czy aby właśnie XX i XXI wiek nie są tymi okresami, w którym zachodzą jednak wyjątkowe zmiany, które w poprzednich stuleciach były określane jako wyjątkowe. Abstrahowanie od czynnika ludzkiego, postępu technologicznego i wielu innych uwarunkowań wydaje się być jednak bardzo dużym uproszczeniem. Niemniej jednak warto pamiętać o wnioskach bazujących na historycznej, wręcz detektywistycznej analizie Schmelzinga.