Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Wartości niematerialne i prawne (intangible assets) są powszechnie uważane za główne źródło wzrostu i odporności przedsiębiorstw, również ze względu na ich komplementarność z technologiami cyfrowymi. Jednak pomimo zagregowanego wzrostu poziomu wartości niematerialnych i prawnych w ostatnich dekadach, w większości gospodarek rozwiniętych obserwowano w tym czasie niezbyt wysoki wzrost produktywności. Rodzi to wątpliwości co do tego, czy bariery w finansowaniu wartości niematerialnych i prawnych uniemożliwiają pełne wykorzystanie ich potencjału do stymulowania wzrostu.

Wartości niematerialne i prawne mają często unikatowe cechy – niepewne stopy zwrotu, niekonkurencyjny charakter, duże efekty synergii, ograniczoną możliwość realokacji – które zazwyczaj zwiększają asymetrię informacyjną i utrudniają ich kolateralizację. To sprawia, że ich finansowanie jest bardzo utrudnione – szczególnie w przypadku młodych i małych przedsiębiorstw – a w dużej części sektora przedsiębiorstw inwestycje w wartości niematerialne i prawne często nie osiągają pożądanych poziomów.

Wartości niematerialne i prawne mają często unikatowe cechy – niepewne stopy zwrotu, niekonkurencyjny charakter, duże efekty synergii, ograniczoną możliwość realokacji – które zazwyczaj zwiększają asymetrię informacyjną i utrudniają ich kolateralizację.

W naszej nowej pracy kontynuujemy analizy prowadzone w niedawnych publikacjach OECD, w których badano wpływ barier w finansowaniu na poziom produktywności przedsiębiorstw w sektorach cechujących się intensywnym wykorzystaniem wartości niematerialnych i prawnych. Proponujemy przekrojowy zestaw reform rynków finansowych, które miałyby na celu uwolnienie prowzrostowego potencjału wartości niematerialnych i prawnych. Nasze wyniki pokazują, że zmniejszenie ograniczeń dotyczących finansowania szczególnie korzystnie wpływa na produktywność w sektorach, które w większym stopniu opierają się na wartościach niematerialnych i prawnych, co pośrednio potwierdza istnienie „luki w finansowaniu” wynikającej z frykcji finansowych. To zagregowane oddziaływanie dostępności finansowania na produktywność materializuje się poprzez dwa kanały:

Kanał „wewnątrzfirmowy” (within-firm) dotyczy zdolności przedsiębiorstw do finansowania swoich innowacyjnych projektów. Pokazujemy, że dobre warunki finansowe przekładają się na większy względny wzrost produktywności w przypadku przedsiębiorstw działających w sektorach cechujących się wysokim wykorzystaniem wartości niematerialnych i prawnych: tarcia finansowe wyjaśniają 14 proc. zróżnicowania poziomu produktywności przedsiębiorstw działających w sektorach cechujących się intensywnym wykorzystaniem wartości niematerialnych i „tylko” 11 proc. zróżnicowania poziomu produktywności w sektorach tradycyjnych.

Kanał „międzyfirmowy” (between-firm) dotyczy realokacji ograniczonych zasobów w celu wspierania wzrostu produktywnych przedsiębiorstw. Przedstawiamy dowody na to, że pozytywny wpływ rozwoju finansowego na realokację siły roboczej między przedsiębiorstwami jest większy w sektorach cechujących się intensywnym wykorzystaniem wartości niematerialnych i prawnych: przejście z niskiego do wysokiego poziomu rozwoju finansowego może zwiększyć efektywność realokacji siły roboczej (mierzoną według stopnia zależności wzrostu zatrudnienia na poziomie przedsiębiorstw od wskaźnika opóźnionej produktywności) o 60 proc. w sektorach cechujących się intensywnym wykorzystaniem wartości niematerialnych i prawnych oraz o 40 proc. w sektorach tradycyjnych.

Nowe wyzwania i możliwości związane z wybuchem pandemii COVID-19

Wybuch pandemii COVID-19 generuje nowe możliwości wykorzystania potencjału wartości niematerialnych i prawnych w zakresie stymulowania wzrostu gospodarczego, ale także zwiększa trudności związane z ich finansowaniem.

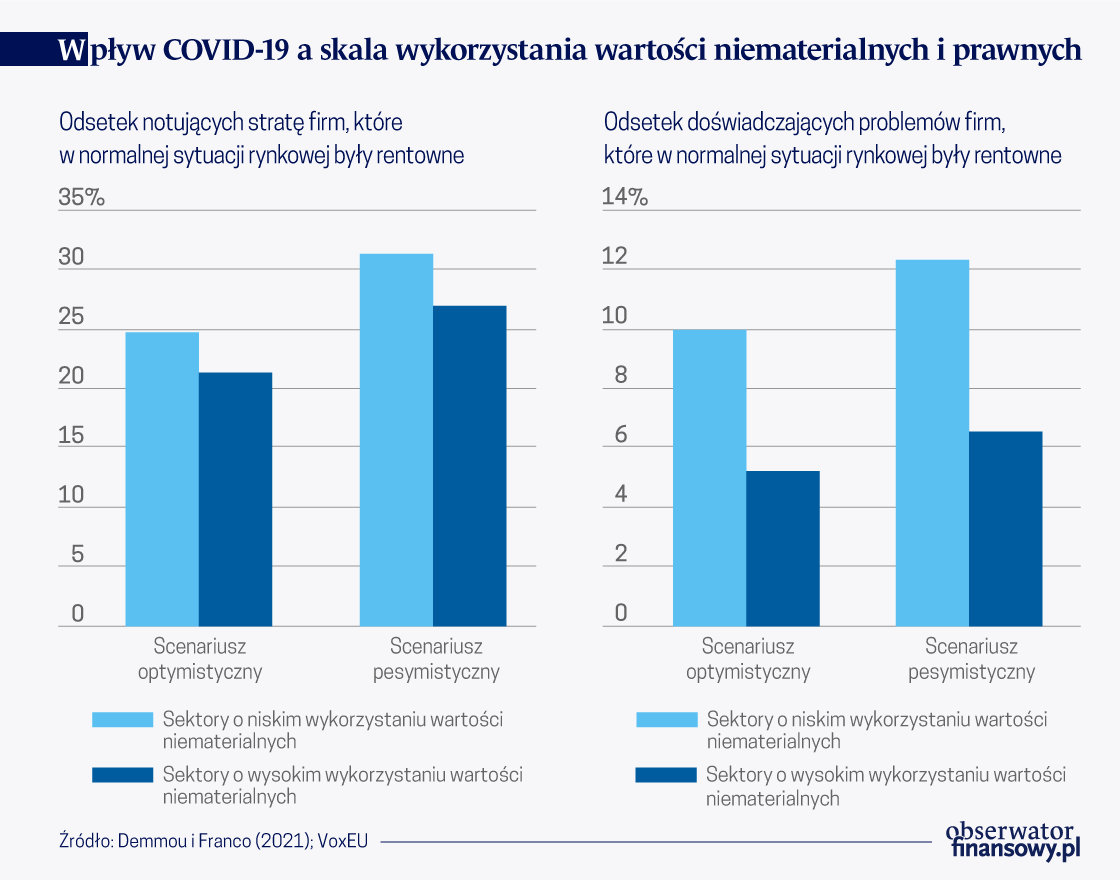

Korzystając z prostego modelu symulacji rachunkowości, pokazujemy, że przedsiębiorstwa cechujące się intensywnym wykorzystaniem wartości niematerialnych i prawnych są bardziej odporne na wstrząsy takie jak COVID-19. Przedstawiamy dwa główne potencjalne wyjaśnienia powodów występowania tej prawidłowości.

Po pierwsze, zgodnie z tezą o zróżnicowanej zdolności przedsiębiorstw do wykorzystywania innowacyjnych technologii, przedsiębiorstwom działającym w sektorach cechujących się intensywnym wykorzystaniem wartości niematerialnych i prawnych może być łatwiej dostosować się do nowych norm „dystansowania społecznego”, które prawdopodobnie obowiązywać będą w perspektywie krótkoterminowej lub średnioterminowej, a także przeorganizować strukturę łańcuchów dostaw, których funkcjonowanie zostało zakłócone w czasie kryzysu.

Po drugie, przedsiębiorstwa cechujące się intensywnym wykorzystaniem wartości niematerialnych i prawnych polegają głównie na funduszach wewnętrznych w zakresie finansowania swoich inwestycji, a tym samym utrzymują zazwyczaj większe bufory gotówkowe i kapitałowe. W konsekwencji w przypadku tych przedsiębiorstw występuje mniejsze prawdopodobieństwo wystąpienia poważnych trudności finansowych podczas kryzysu związanego z wybuchem pandemii COVID-19.

Korzystając z prostego modelu symulacji rachunkowości, pokazujemy, że przedsiębiorstwa cechujące się intensywnym wykorzystaniem wartości niematerialnych i prawnych są bardziej odporne na wstrząsy takie jak COVID-19

Jednak te same czynniki, które leżą u podstaw odporności tych przedsiębiorstw, mogą stać się źródłem problemów w okresie ożywienia gospodarczego, spowalniając tempo inwestycji w wartości niematerialne i prawne po kryzysie. Ponieważ firmy cechujące się intensywnym wykorzystaniem wartości niematerialnych i prawnych przeznaczają swoje rezerwy gotówkowe na pokrycie kosztów operacyjnych w czasie kryzysu i mają trudności z uzyskaniem dostępu do zewnętrznych źródeł finansowania, mogą one zostać zmuszone do ograniczenia istotnych inwestycji, dopóki nie odbudują odpowiedniego bufora środków finansowych. Biorąc pod uwagę ograniczone strumienie zysków i niepewność co do poziomów przyszłej sprzedaży, ten proces może zająć trochę czasu.

Ta narracja znajduje potwierdzenie w wielu badaniach teoretycznych i empirycznych. Stwierdzono na przykład, że w obliczu ograniczeń finansowych przedsiębiorstwa obniżają swoje inwestycje w działalność badawczą i rozwojową, aby zmniejszyć ryzyko utraty płynności, a także w bardziej ogólnym ujęciu inwestują mniej w wartości niematerialne i prawne, co jest szczególnie widoczne w przypadku młodych i małych przedsiębiorstw.

Działania w celu zlikwidowania luki w finansowaniu wartości niematerialnych i prawnych

System finansowy był tradycyjnie kształtowany w sposób mający ułatwić akumulację kapitału materialnego i w związku z tym globalne przesunięcie naszych gospodarek w kierunku wzrostu opartego na wartościach intelektualnych zmniejsza zdolność sektora finansowego do zaspokajania potrzeb przedsiębiorstw, co tworzy nowe wyzwania dla decydentów politycznych. Na przykład najnowsze dowody sugerują, że wzrost poziomu wartości niematerialnych i prawnych może wyjaśniać do 20 proc. realokacji portfela bankowego z kredytów komercyjnych na kredyty mieszkaniowe na przestrzeni ostatnich czterech dekad.

Biorąc pod uwagę różnice w strukturze systemów finansowych w poszczególnych krajach, a także różnice w najbardziej odpowiednim źródle finansowania dla poszczególnych rodzajów wartości niematerialnych i prawnych, wdrażanie jednego uniwersalnego podejścia (tzw. one-size-fits-all) nie będzie tutaj najlepszym rozwiązaniem. W związku z tym omawiamy szereg instrumentów polityki publicznej, które władze mogłyby wykorzystać, aby sprawić, że każde źródło finansowania zewnętrznego dostępnego dla firm – wsparcie rządowe, finansowanie kapitałowe i kredyty bankowe – będzie w większym stopniu sprzyjać inwestycjom w wartości niematerialne i prawne.

Szczególnie godne rozważenia są następujące instrumenty polityki publicznej:

Polityka ramowa dla rynku finansowego. Inwestorzy na rynku kapitałowym są bardziej skłonni do podejmowania ryzyka niż banki, nawet w przypadku braku silnego zabezpieczenia inwestycji. Możliwe jest podjęcie różnych działań w celu pobudzenia zarówno popytu na kapitał, jak i podaży kapitału: postęp w zakresie budowy europejskiej unii rynków kapitałowych; zmniejszenie preferencji dla korzystania z długu w stosunku do korzystania z kapitału własnego; ułatwienie dostępu do pierwszych ofert publicznych; promowanie struktury rynków kapitałowych (rynków akcji) bardziej sprzyjającej podaży kapitału cierpliwego (patient capital) i kapitału zaangażowanego (engaged capital); promowanie znajomości zagadnień finansowych.

Standardowa polityka w zakresie innowacji sprzyjająca inwestycjom w wartości niematerialne i prawne. Rozwój rynków kapitału podwyższonego ryzyka (venture capital), które są ważnym źródłem finansowania dla przedsiębiorstw typu start-up i przedsiębiorstw cechujących się intensywnym wykorzystaniem wartości niematerialnych i prawnych na wczesnych etapach ich cyklu życia, a także odpowiednie dostosowanie bezpośredniego i pośredniego wsparcia rządowego dla małych i średnich przedsiębiorstw o wysokim potencjale wzrostowym, mogłoby w jeszcze większym stopniu złagodzić frykcje finansowe, z którymi borykają się innowacyjne przedsiębiorstwa.

Polityka publiczna mająca na celu rozszerzenie możliwości finansowania inwestycji w wartości niematerialne i prawne. Zagwarantowanie efektywnej likwidacji wartości niematerialnych i prawnych oraz zapewnienie bodźców do udzielania kredytów bankowych zabezpieczonych wartościami niematerialnymi i prawnymi mogłoby zwiększyć ich wartość jako zabezpieczenia (collateral) i ułatwić przedsiębiorstwom dostęp do finansowania bankowego. Lepsze dostosowanie sprawozdań finansowych i standardów rachunkowości do specyficznych cech wartości niematerialnych i prawnych umożliwiłoby zarówno bankom, jak i inwestorom kapitałowym podejmowanie bardziej świadomych decyzji przy alokacji zasobów. Ponadto można rozważyć rozszerzenie stosowania dobrze zaprojektowanych zachęt podatkowych oraz finansowania rządowego dla działalności badawczej i rozwojowej na inne rodzaje wartości niematerialnych i prawnych, zwłaszcza w odniesieniu do aktywów wykazujących pozytywne efekty zewnętrzne (np. kapitał organizacyjny i szkolenie pracowników).

Przyjazne dla wartości niematerialnych i prawnych wsparcie związane z COVID-19. Udzielanie pożyczek i gwarancji kredytowych, opracowywanie programów obejmujących „zastrzyki kapitałowe” oraz zachowanie bezpośredniego wsparcia publicznego dla innowacyjnych przedsiębiorstw może przyczynić się do osłabienia zakłóceń spowodowanych wybuchem pandemii COVID-19 i złagodzenia jeszcze większych frykcji, które mogłyby utrudnić inwestycje w wartości niematerialne i prawne.

Lilas Demmou

Starszy ekonomista, OECD

Guido Franco

Ekonomista, OECD

Artykuł ukazał się w wersji oryginalnej na platformie VoxEU, tam też dostępne są przypisy i bibliografia.