Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

(©Envato)

Międzynarodowe instytucje finansowe, banki centralne, przedsiębiorstwa, a także pojedyncze osoby regularnie obserwują i analizują zmiany kursów walutowych. W prowadzonych dyskusjach często pojawia się pytanie, czy bieżąca wartość waluty jest zbyt niska, nadmiernie wysoka, czy może uzasadniona przez fundamenty gospodarki. Przykładowo, dla osób posiadających kredyt frankowy interesująca byłaby informacja, czy bieżący kurs CHF/PLN jest rzeczywiście wysoki, czy raczej był on niski przed upadkiem Lehman Brothers.

Odpowiedzi na tego typu pytania można udzielić, wykorzystując koncepcję kursu równowagi. Pojawia się jednak problem, ponieważ literatura ekonomiczna zaproponowała wiele modeli kursu równowagi (ich przegląd jest zawarty m.in. w opracowaniu autorstwa R. Driver i P. Westaway, jak również w książce pt. Analiza kursów walutowych autorstwa M. Rubaszka i D. Serwy), co prowadzi do kolejnego pytania: któremu modelowi powinniśmy zaufać? Na to pytanie, razem z autorami: Michele Ca’ Zorzi, Adamem Cap oraz Andrejem Mijakovic, postanowiliśmy udzielić odpowiedzi w ramach opracowania The predictive power of equilibrium exchange rate models. W szczególności, ocenie poddaliśmy trzy najpopularniejsze metody obliczania poziomu kursu równowagi, które są aktualnie wykorzystywane przez Międzynarodowy Fundusz Walutowy w ramach schematu oceny równowagi zewnętrznej gospodarek światowych (EBA, zob. external balance assessment).

Modele te są następujące:

Model parytetu siły nabywczej jest najstarszą teorią kursu walutowego. Model PPP mówi, że zmiany nominalnego kursu walutowego powinny neutralizować zmiany konkurencyjności między krajami, które wynikającą z relatywnych zmian indeksów cenowych. Oznacza to, że realne kursy walutowe powinny być procesami stacjonarnymi, czyli powracać do swojej przeciętnej wartości. Druga metoda, określana w literaturze jako model kursu równowagi behawioralnej, definiuje kurs równowagi jako liniową kombinację wybranych zmiennych makroekonomicznych, np. relatywnego poziomu PKB per capita, poziomu zadłużenia zewnętrznego lub wskaźnika terms of trade. Szczegóły modelu BEER są zawarte m.in. w opracowaniu źródłowym autorstwa Ronalda MacDonald. Trzecia metoda, tj. podejście równowagi makroekonomicznej, określa kurs równowagi z perspektywy stabilności rachunku bieżącego. W modelu MB kurs równowagi obliczany jest jako dostosowanie kursu realnego niezbędne do osiągnięcia równowagi na rachunku obrotów bieżących. W przypadku modelu MB, jego opis oraz zastosowanie do obliczenia kursu równowagi dla złotego są m.in. dostępne w artykule pt. Economic convergence and the fundamental equilibrium exchange rate in Poland.

W celu weryfikacji wiarygodności powyższych modeli sprawdziliśmy, na ile pomagają one w prognozowaniu przyszłych zmian kursu. Punktem wyjściowym było spostrzeżenie, że wiarygodny poziom kursu równowagi powinien „przyciągać” do siebie obserwowaną wartość kursu. Innymi słowy, jeżeli kurs jest przewartościowany, powinien się osłabić, a jeżeli niedowartościowany – umocnić. A zatem, dobry model powinien być pomocny w objaśnianiu przyszłej dynamiki rynku walutowego.

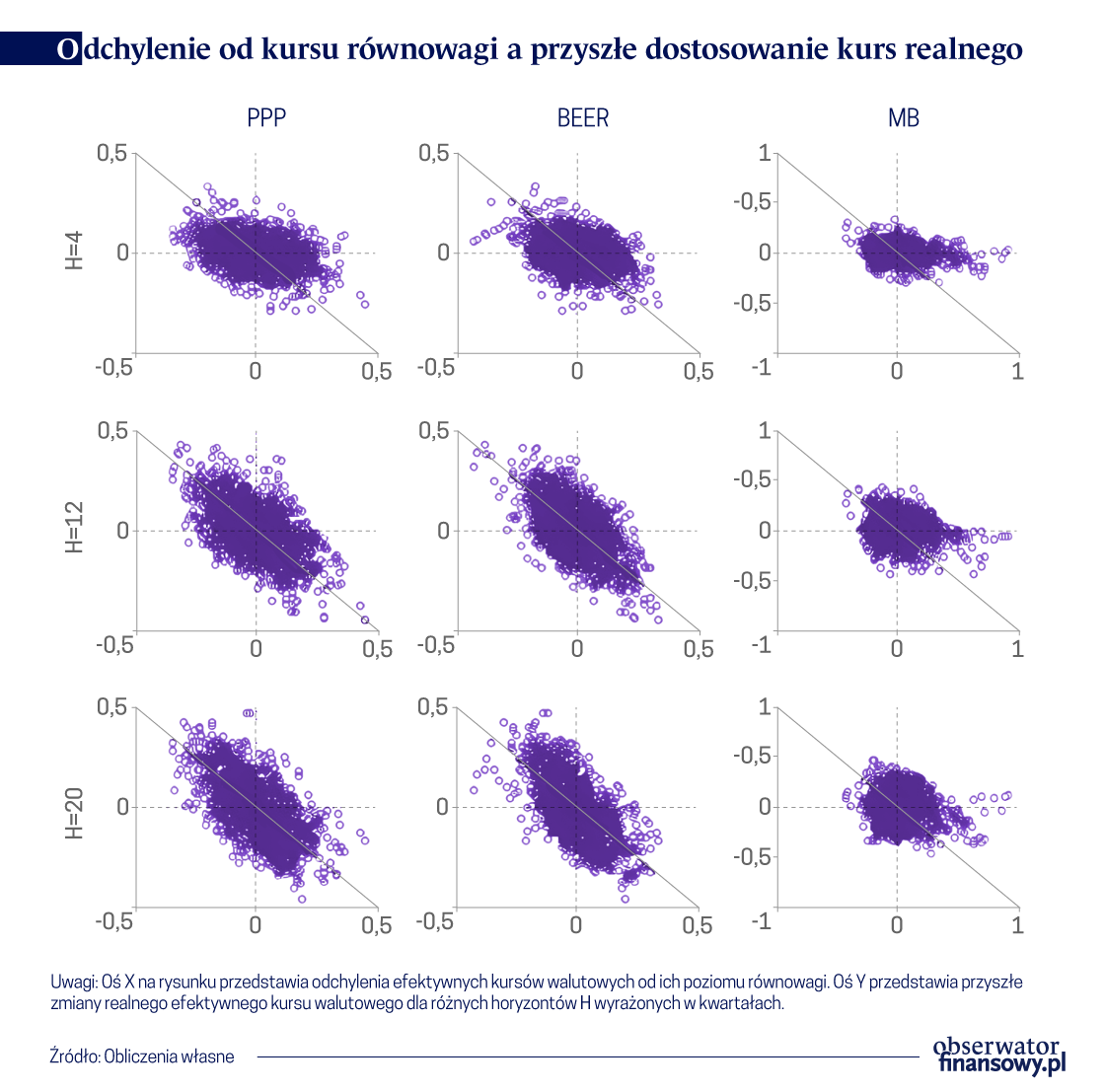

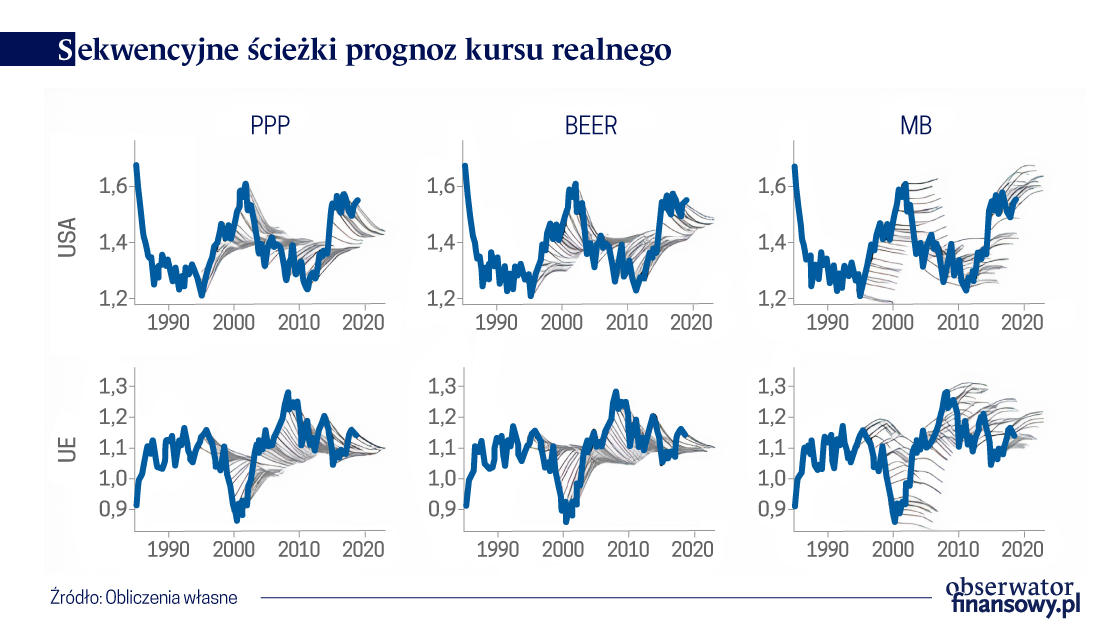

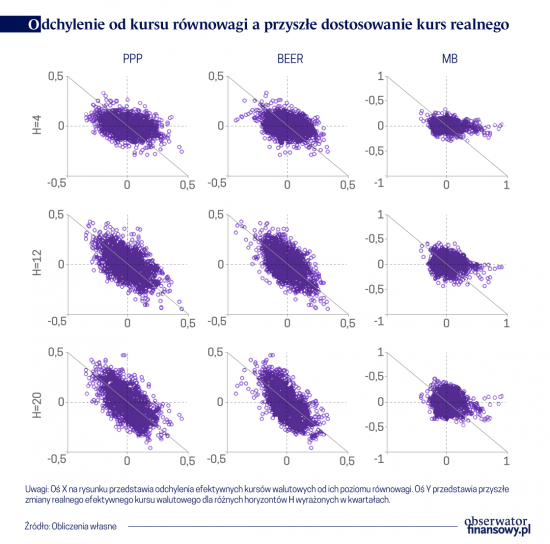

W celu sprawdzenia tej zależności, zebraliśmy dane kwartalne dla 10 głównych gospodarek światowych w okresie 1975-2018 oraz obliczyliśmy poziomy kursów równowagi: PPP, BEER i MB. Następnie, przyjrzeliśmy się na ile obliczone wartości kursów równowagi dostarczają informacji o kierunku zmian realnych kursów walutowych w perspektywie średnio- i długoterminowej. Prostym sposobem uzyskania odpowiedzi na to pytanie jest stworzenie wykresu, na którym przyszłe zmiany realnych efektywnych kursów walutowych dla różnych horyzontów są objaśniane przez bieżące odchylenia kursu realnego od poziomu równowagi, czyli niedopasowanie kursu (misalignment).

Wykres Odchylenie od kursu równowagi a przyszłe dostosowanie kursu realnego pokazuje daną zależność dla 10 walut łącznie. Na jego podstawie można wysunąć następujące tezy. Po pierwsze, wyraźnie ujemna zależność między zmiennymi wskazuje, że kursy walutowe zmieniają się w taki sposób, aby wyeliminować odchylenie od poziomu równowagi. Po drugie, siła zależności między zmiennymi wzrasta wraz z horyzontem analizy. Dla horyzontu czterech kwartałów zależność jest jedynie lekko widoczna, zaś dla horyzontu 5-letniego oraz modeli PPP i BEER, punkty stopniowo układają się wokół przekątnej, co sugeruje prawie idealne dopasowanie w kierunku równowagi. Po trzecie, dopasowanie kursu do równowagi z modelu MB wydaje się mniej wyraziste niż w przypadku modeli PPP i BEER.

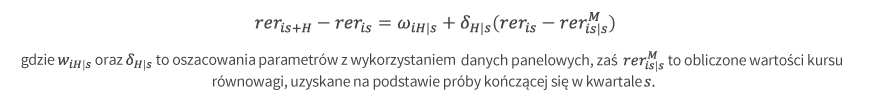

W kolejnym etapie testowania wiarygodności modeli kursów równowagi przeprowadziliśmy następujący konkurs prognostyczny. Dla każdego modelu kursu równowagi (indeks M), waluty (indeks i) i kwartału z okresu IV kwartał 1994 r. – II kwartał 2018 r. (indeks s) obliczona została ścieżka prognozy dla 5-letniego horyzontu (indeks H). W tym celu wykorzystano modele, w których zmiany kursu były objaśniane przez ich odchylenia od poziomu równowagi. W szczególności, prognoza liczona była za pomocą wzoru:

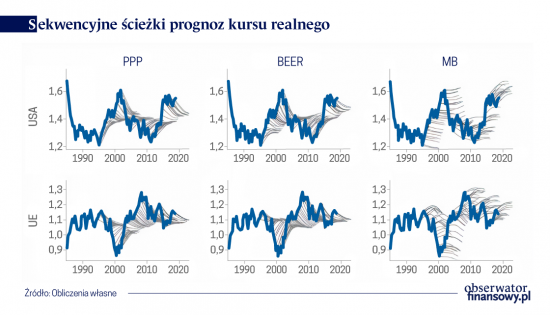

Biorąc pod uwagę liczbę obserwacji między IV kwartałem 1994 r. a III kwartałem 2018 r., do dyspozycji było 96 trajektorii prognoz dla każdej waluty. Ilustracja wyników dla euro i dolara amerykańskiego zawarta jest na wykresie Sekwencyjne ścieżki prognoz kursu realnego. Pokazuje on, że dla tych dwóch walut prognozy wygenerowane za pomocą modeli PPP i BEER są względnie trafne i zdecydowanie dokładniejsze niż prognozy oparte o podejście MB.

Na końcu, przeprowadziliśmy formalną ocenę trafności prognoz dla wszystkich walut. W tym celu porównaliśmy wartości średniokwadratowego błędu prognozy (RMSE) prognoz uzyskanych z trzech modeli względem wartości RMSE dla modelu błądzenia losowego (RW, Random Walk). Wyniki przedstawione na poniższym wykresie (Ocena trafności prognoz dla kursu realnego) pokazują, że model PPP może być z powodzeniem wykorzystany do prognozowania kursu walutowego. W dłuższej perspektywie wartość RMSE jest wyraźnie niższa niż w przypadku RW w sześciu krajach (Kanada, strefa euro, Wielka Brytania, Japonia, Norwegia i USA), w trzech przypadkach wyniki PPP i RW są porównywalne (Australia, Szwajcaria i Nowa Zelandia), zaś tylko w jednym przypadku prognozy z PPP są gorsze niż z modelu RW (Szwecja). Wyniki z modelu BEER są zbliżone do PPP, ale nie jest on lepszy. Oznacza to, że próba uchwycenia wpływu fundamentów gospodarczych na kurs walutowy nie pozwala uzyskać trafniejszych prognoz. Wykres pokazuje również, że model MB jest porównywalny do modelu RW, ale zdecydowanie gorszy niż PPP i BEER.

Kluczowym wnioskiem z naszych analiz jest to, że wbrew oczekiwaniom, im bardziej rozbudowany jest model kursu równowagi, tym jest on mniej pomocny w prognozowaniu przyszłych zmian kursu. W przeprowadzonym konkursie prognostycznym najlepiej wypada model PPP, który mówi jedynie tyle, że kurs realny powraca do średniego poziomu. Porównywalne prognozy dostarcza bardziej skomplikowany model BEER, który łączy zmiany realnych kursów walutowych ze zmianami fundamentów gospodarczych. Najgorsze prognozy są natomiast z modelu MB, który jest zarazem najbardziej atrakcyjny z punktu widzenia prowadzenia polityki gospodarczej. Model ten wymaga bowiem zdefiniowania nierównowagi zewnętrznej oraz określenia jak kursy walutowe wpływają na proces dostosowania salda na rachunku obrotów bieżących, a zatem poziom kursu równowagi jest klarownie zdefiniowany w kategoriach równowagi makroekonomicznej.

Powyższe wyniki stanowią ostrzeżenie do osób zajmujących się modelowaniem kursu równowagi. Okazuje się bowiem, że w zakresie, w jakim kursy równowagi powinny pomagać w przewidywaniu przyszłych zmian kursów walutowych, ambicje stworzenia kompleksowych modeli z coraz większym zestawem podstaw ekonomicznych mogą przynieść efekty przeciwne do zamierzonych.