Dokąd zmierza polityka pieniężna

Kategoria: Trendy gospodarcze

(©Envato)

Wzrosty stóp procentowych na całym świecie – po wieloletnich spadkach – sprawiły, że nasiliły się dyskusje na temat ich długookresowych perspektyw (PIIE 2023). Czyżby wcześniejsze trendy zmieniały kierunek, czy też stopy powrócą do niskich wartości po ustąpieniu obecnych wstrząsów? Odpowiedź na to pytanie wymaga oceny podstawowych czynników kształtujących sekularne trendy stóp procentowych. W niedawno opublikowanym artykule (Cesa-Bianchi i in. 2023) badamy długoterminowe czynniki globalnego trendu stopy procentowej – „globalnej R*” – w ciągu 70 lat poprzedzających pandemię. Od szczytu w połowie lat 70. XX wieku globalna R* obniżyła się o ponad trzy punkty procentowe, co wynikało z wolniejszego wzrostu produktywności i rosnącej długowieczności społeczeństw. Nasze wyniki sugerują, że bez odwrócenia tych trendów lub pojawienia się nowych sił mogących je zrównoważyć, długoterminowa globalna wartość R* prawdopodobnie pozostanie niska.

W standardowych paradygmatach makroekonomicznych sekularne zmiany realnych stóp procentowych determinują czynniki kształtujące podaż kapitału i popyt na kapitał. W długim okresie, w warunkach swobodnego przepływu kapitału pomiędzy krajami, istnieje jedna stopa procentowa równoważąca globalny rynek kapitałowy. Ten globalny trend realnej stopy procentowej – globalnej R* – pełni rolę kotwicy dla krajowych stóp procentowych w otwartych gospodarkach, zatem oszacowanie globalnej R* jest ważnym elementem długoterminowej analizy strukturalnej, w tym planowania strategii gospodarczej. W związku z tym badanie czynników kształtujących globalną akumulację majątku i kapitału ma kluczowe znaczenie dla zrozumienia trendów stóp procentowych na całym świecie.

Zobacz również:

R z gwiazdką: alternatywna metoda szacowania „gwiazdy przewodniej” polityki pieniężnej

Nasze podejście do globalnej R* różni się od przyjętego w wielu innych badaniach, które wykorzystują półstrukturalne modele gospodarki zamkniętej do oszacowania koncepcji realnej stopy procentowej równowagi o wyższej częstotliwości: realnej stopy procentowej, która stabilizuje produkcję na poziomie potencjalnym, a inflację na poziomie docelowym (np. Holston i in. 2017). Nasze podejście ma tymczasem na celu określenie roli długoterminowych trendów globalnych. Celowo nie uwzględniamy wstrząsów przesądzających o realnych stopach procentowych równowagi w krótszych horyzontach czasowych w poszczególnych gospodarkach, czego skutkiem są odchylenia tych krótkoterminowych realnych stóp procentowych równowagi od globalnej R*. Rozróżnienie między stopami procentowymi równowagi w różnych horyzontach czasowych omówiono bardziej szczegółowo przez Baileya i in. (2022) i Obstfeld (2023).

Metodologia i dane

Sporządzamy model strukturalny w celu zbadania sekularnych czynników wpływających na stopy procentowe. Nasza metodologia opiera się na standardowym modelu neoklasycznym z nakładającymi się pokoleniami gospodarstw domowych. W uproszczony sposób ujmuje on skutki wolno zmieniających się trendów w odniesieniu do pięciu kluczowych czynników: wzrostu produktywności, wzrostu populacji, długowieczności, długu publicznego i względnej ceny kapitału. Traktujemy świat jako jedną dużą (zamkniętą) gospodarkę, a każdy okres w modelu odpowiada okresowi pięcioletniemu.

W celu przeprowadzenia symulacji modelowych tworzymy zestaw danych panelowych dla tych zmiennych dla 31 krajów o wysokim dochodzie, z otwartym rachunkiem kapitałowym w latach 1950-2019. Tę grupę krajów można uznać za dobre przybliżenie pojedynczej, w pełni zintegrowanej gospodarki zamkniętej. Dynamiczną ścieżkę każdego z czynników szacuje się poprzez wyodrębnienie wspólnego składnika o niskiej częstotliwości we wszystkich krajach, pozwalające uchwycić jego długoterminowy globalny trend. W zależności od zaobserwowanych globalnych trendów dla pięciu czynników, które są traktowane jako egzogeniczne, model generuje symulowaną ścieżkę dla globalnej R*.

Badania tego rodzaju zazwyczaj zakładają „doskonałą zdolność przewidywania”, co oznacza, że podmioty od początku symulacji potrafią przewidzieć ścieżki czynników całości. Ze względu na to, że nasze symulacje obejmują kilkadziesiąt lat istotnych zmian strukturalnych, założenie to jest niewiarygodne i sprzeczne z powszechnymi przypadkami błędów w prognozowaniu zmian czynników sprawczych o niskiej częstotliwości (Keilman 2001, Edge i in. 2007). Stosujemy więc nowatorską metodologię symulacji rekurencyjnej, która identyfikuje wolno zmieniające się przekonania na temat długoterminowych trendów: przekonania na temat przyszłej ewolucji czynników napędzających są tylko częściowo aktualizowane w poszczególnych okresach.

Zobacz również:

Perspektywy wzrostu gospodarczego w obliczu starzenia się społeczeństw

W celu skalibrowania modelu i ustalenia poziomu stopy procentowej na początku symulacji, konstruujemy empiryczny szacunek globalnej R*, wykorzystując dane dla tej samej grupy krajów. Ten empiryczny szacunek pochodzi z modelu autoregresji wektorowej (VAR) ze wspólnymi trendami, w dużym stopniu zgodnego z podejściem Del Negro i in. (2019), w celu modelowania wspólnej dynamiki krótkoterminowych stóp procentowych, długoterminowych stóp procentowych i inflacji, przy użyciu rocznych danych z lat 1900–2019.

Ewolucja globalnej R*

Szacunek VAR dla globalnej R* był stosunkowo stabilny i wynosił około 2,25 proc. w pierwszej części próby, w latach 1900–1930. Po spadku do 1,25 proc. w czasie II wojny światowej, szacunki VAR ponownie wzrosły w latach 1950–1980, osiągając szczyt na poziomie około 2,5 proc. Od lat 80. XX w. szacunki VAR dotyczące globalnej R* podążają ścieżką spadkową, osiągając 0 proc. w ostatnich latach.

Rozpoczynamy symulację modelu przy użyciu szacunków VAR, tak aby z założenia symulacja modelu i szacunki VAR były bardzo zbliżone w pierwszym pięcioletnim okresie modelowania (1951–1955). Następnie symulowana ścieżka rośnie szybciej niż szacunki VAR i osiąga szczyt nieco wcześniej. Szczytowa wartość realnej stopy procentowej wynosząca około 2,5 proc. w latach 1971–1975 pozostaje zasadniczo w zgodzie z szacunkami VAR w tym okresie. Po osiągnięciu poziomu maksymalnego, modelowa symulacja globalnej R* spada szybciej niż szacunki VAR, osiągając pod koniec próby -0,75 proc. Pomimo różnic poziomu, symulowana zmiana globalnej R* od wczesnych 80. – okresu, który wzbudził duże zainteresowanie w literaturze – jest prawie identyczna ze zmianą naszych szacunków empirycznych w tym samym okresie.

Sugestia, że globalny trend realnej stopy procentowej może być ujemny, może wydawać się zaskakująca. Wydaje się bowiem, że możliwe jest finansowanie projektów inwestycyjnych o ujemnych zwrotach (Bernanke 2015). Krańcowy koszt kapitału przewyższa jednak bezpieczną stopę zwrotu ze względu na marżę pobieraną przez niewystarczająco konkurencyjnych producentów. Zatem krańcowy koszt kapitału w naszych symulacjach jest dodatni, nawet wtedy, gdy bezpieczna stopa zwrotu jest ujemna (Eggerston i in. 2019).

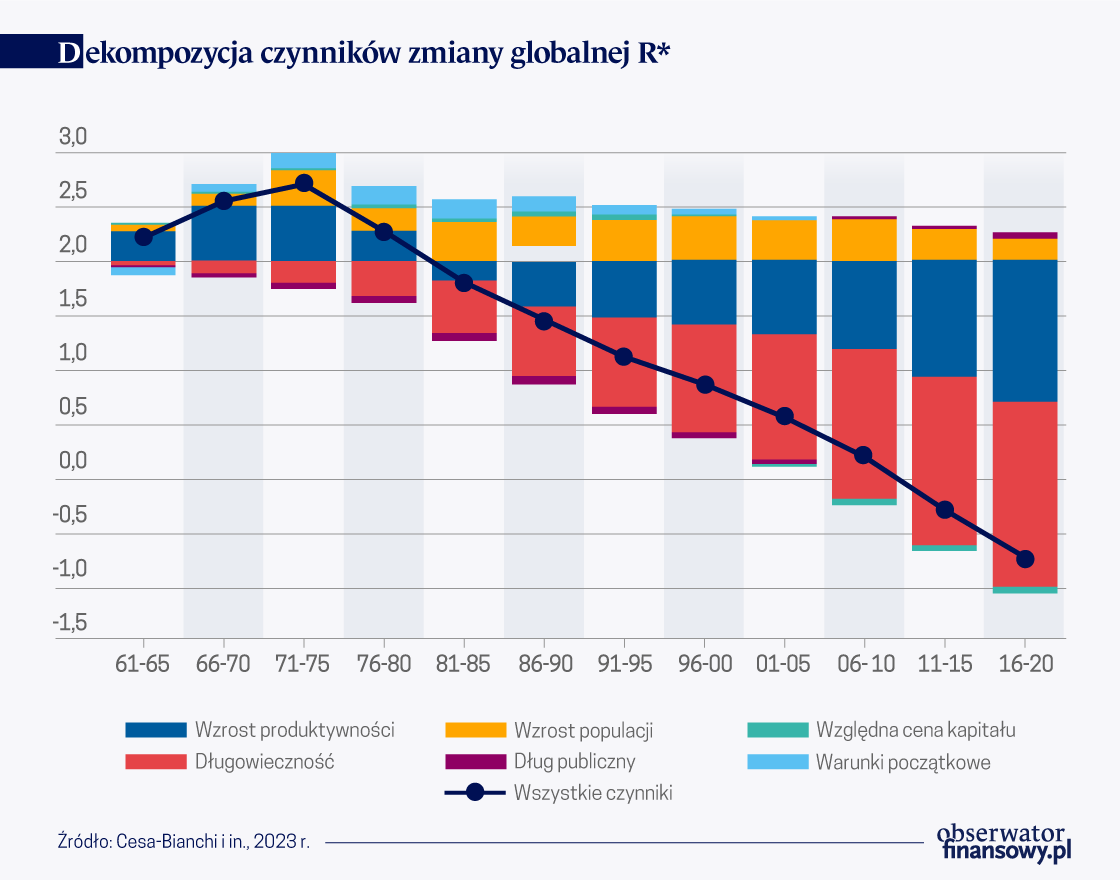

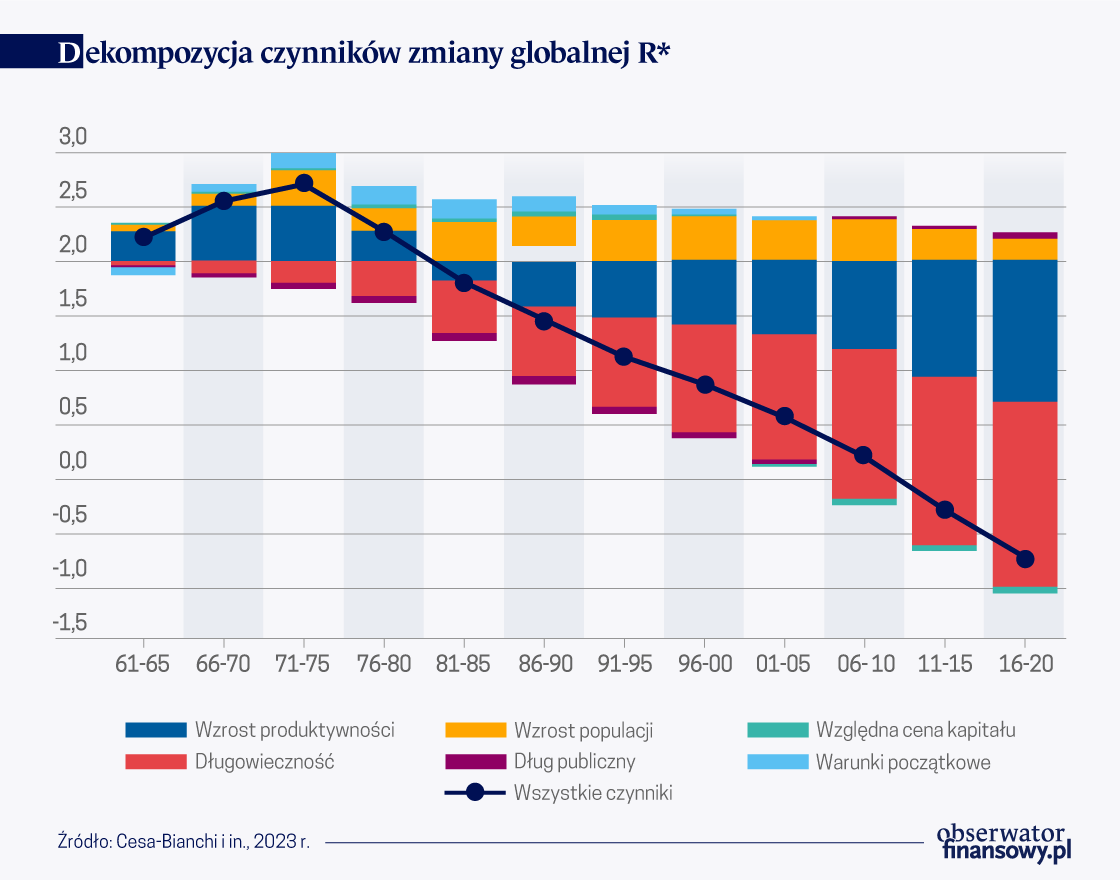

Dekompozycja czynników kształtujących globalną R*

Jak stwierdziliśmy na początku, nasza metodologia ma odpowiedzieć na następujące ważne pytanie: jakie były czynniki spadku globalnej R*? Wykres przedstawia dekompozycję zmiany globalnej R* z naszych symulacji modelowych. Każdy słupek pokazuje wkład poszczególnych czynników, obliczony poprzez skonstruowanie symulacji, w której jest to jedyny czynnik zmieniający się w próbie (przy czym wszystkie inne czynniki są utrzymywane na poziomie wartości początkowych).

Szacowany spadek globalnej R* ze szczytowego poziomu wynikał przede wszystkim ze zmian długowieczności i wolniejszego wzrostu produktywności. Zwiększona długowieczność, wynikająca ze spadku wskaźników umieralności – w szczególności w odniesieniu do osób powyżej 65. roku życia – spowodowała nasiloną akumulację majątku, koniecznego do sfinansowania dłuższego okresu emerytalnego (Lisack i in. 2021). Te wyższe pożądane zasoby majątkowe z kolei obniżyły globalną R*. Wolniejszy trend wzrostu produktywności również zmniejszył globalną R*, ponieważ niższe oczekiwane zwroty z inwestycji ograniczyły popyt na kapitał.

Wyższy wzrost populacji we wczesnej części naszej próby (tzw. „wyż demograficzny”) nieznacznie podwyższył globalną R*, a jego skutki były szczególnie widoczne w latach 90. XX w. i na początku XXI w. Następnie efekt ten słabnie, ale – w naszej symulacji – niewystarczająco, aby obniżyć R*. Podobnie jak w innych badaniach (np. Sajedi i Thwaites 2016), względna cena kapitału ma niewielki wpływ na realną stopę procentową równowagi. Wreszcie, na poziomie globalnym, zmiany trendu długu publicznego nie są dostatecznie duże, aby wywrzeć istotny wpływ na R* w naszym modelu.

Kilka innych potencjalnych czynników kształtujących trend realnych stóp procentowych zbadano w poprzednich pracach; w naszym modelu jednak nie zostały one uwzględnione ze względu na trudności w opracowaniu wiarygodnego panelu danych dla badanych krajów i okresu. Z dotychczasowego wzrostu marż, ryzyka i nierówności należałoby wnioskować, że czynniki te będą nadal wywierać presję na obniżenie globalnej R* (Eggertsson i in. 2019, Caballero i in. 2017, Mian i in. 2021). Wyższy wiek emerytalny i zwiększenie dostępności ubezpieczeń zdrowotnych i społecznych mogłyby zasadniczo działać w przeciwnym kierunku (Lisack i in. 2021, Rachel i Summers 2019). Na koniec, fizyczne skutki zmian klimatycznych i (globalne) dążenie do zerowej emisji netto mogą również wpływać na R* – różnymi kanałami, działającymi potencjalnie w różnych kierunkach (Angeli i in. 2022). Aby zrozumieć działanie tych różnych kanałów oraz określić ilościowo ich względne znaczenie i wpływ netto na R*, konieczne są dalsze badania.

Perspektywy globalnej R*

Nasze symulacje sugerują, że zwiększona długowieczność i spowolnienie wzrostu produktywności doprowadziły do znacznego spadku globalnej R*. Jak wspomniano wcześniej, prognozowanie globalnych trendów jest niezwykle trudne. Niektóre z powyższych czynników mogą zmienić kierunek; mogą się też pojawić nowe siły, które zrównoważą ich wpływ. Niemniej nie należy spodziewać się, że globalny wzrost długowieczności ulegnie odwróceniu (Lisack i in. 2021), a zatem oczekuje się dalszego jego wpływu na globalną R*.

Ambrogio Cesa-Bianchi – Senior Research & Policy Advisor at Bank Of England

Richard Harrison – Senior Policy Advisor at Bank Of England

Rana Sajedi – Senior Researcher at Bank Of England

Artykuł ukazał się w wersji oryginalnej na platformie VoxEU, tam też dostępne są przypisy i bibliografia.