Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

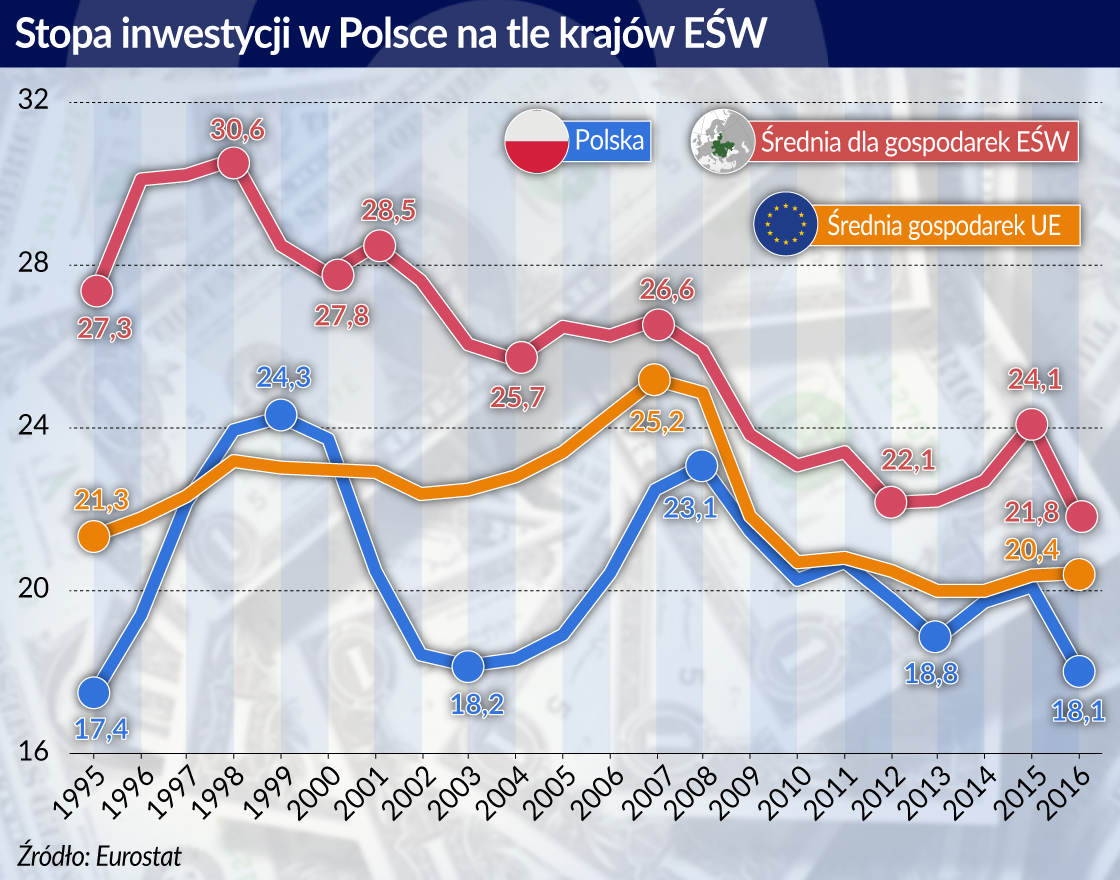

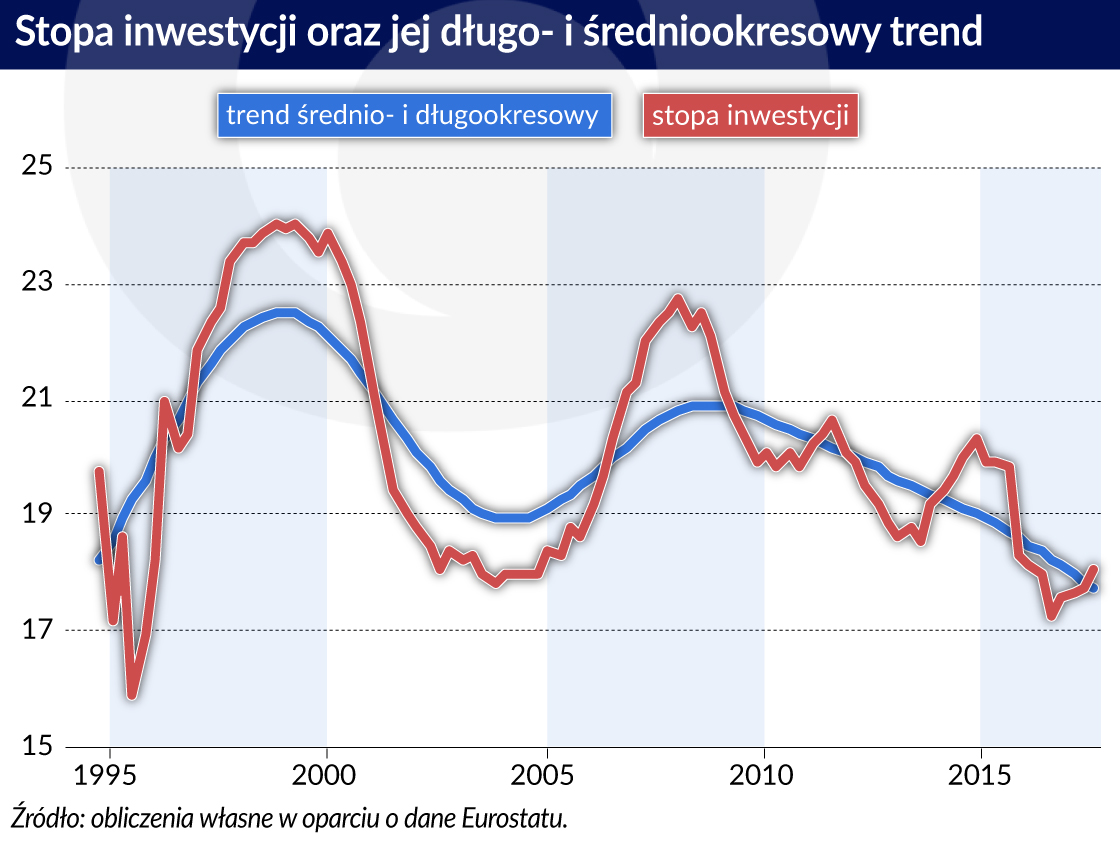

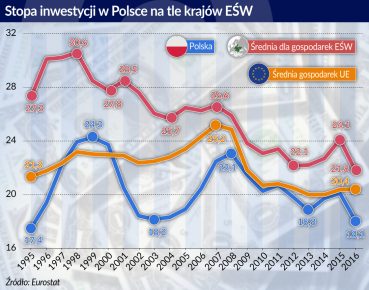

Stopa inwestycji (tj. relacja nakładów inwestycyjnych do PKB gospodarki) oscylowała w Polsce w latach 1995-2017 pomiędzy 18 a 24 proc. Od 2009 r. pozostaje ona zbliżona do średniej UE, lecz jest niższa niż w pozostałych krajach EŚW (CEE3), które bierzemy pod uwagę (Czechy, Słowacja, Węgry). Jednak, z uwagi na to, że kraje te w całym okresie 1995-2017 odnotowywały stopniowe spadki stóp inwestycji, różnica między Polską a innymi gospodarkami EŚW zmniejsza się systematycznie. W porównaniu do pozostałych krajów świata, stopa inwestycji w Polsce kształtuje się na przeciętnym poziomie.

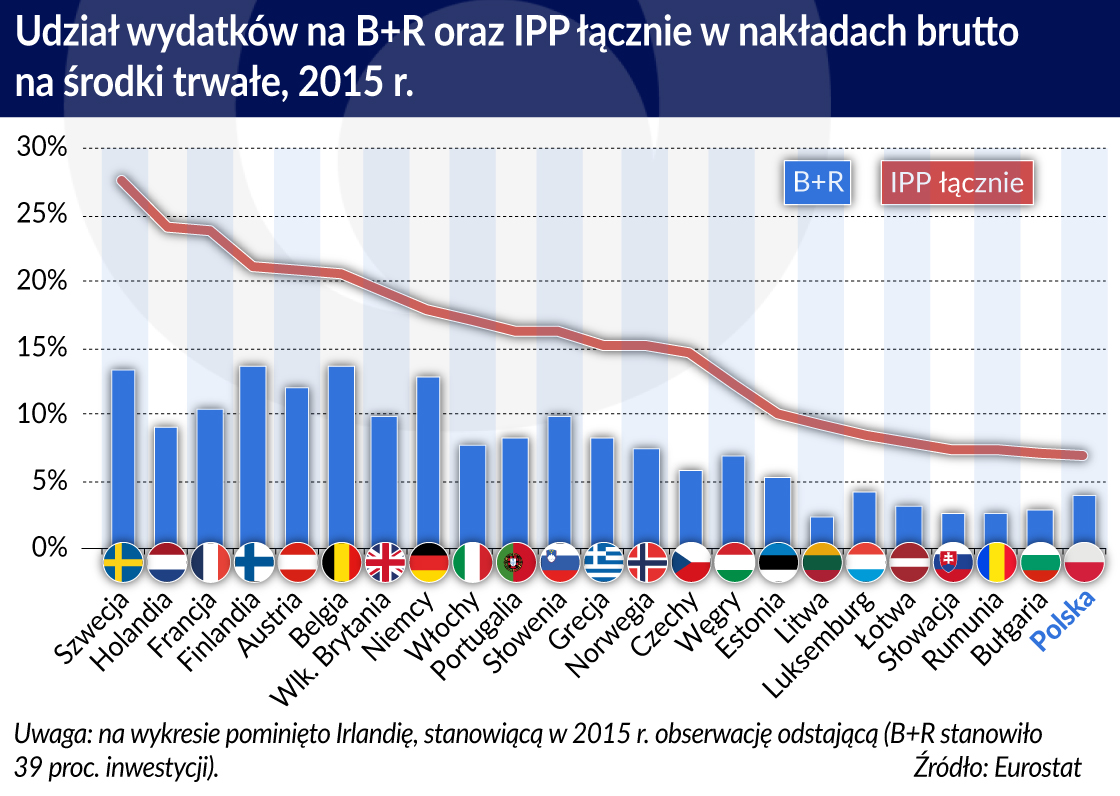

Statystyki Banku Światowego wskazują, że stopa inwestycji nie zależy od poziomu rozwoju gospodarczego kraju. Od 2008 r. stopniowe spadki stóp inwestycji obserwowano w większości krajów UE, w tym w Polsce. Szczególnie niskie na tle międzynarodowym są w Polsce inwestycje budowlane, w tym w mieszkania oraz produkty własności intelektualnej.

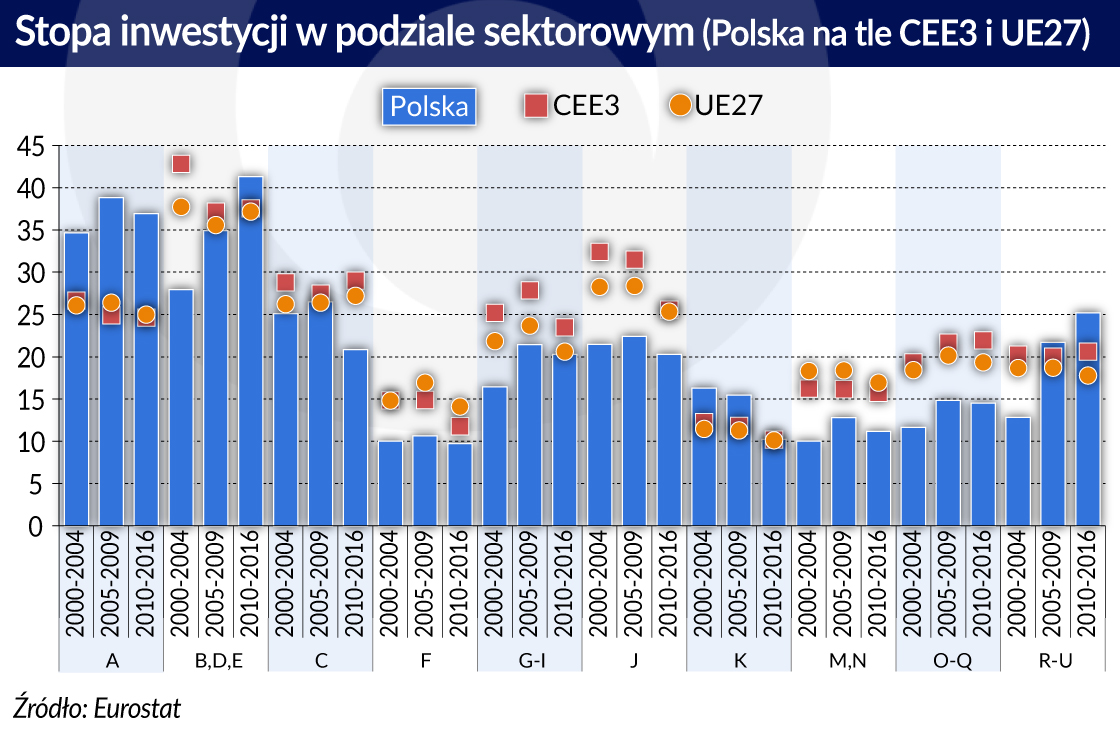

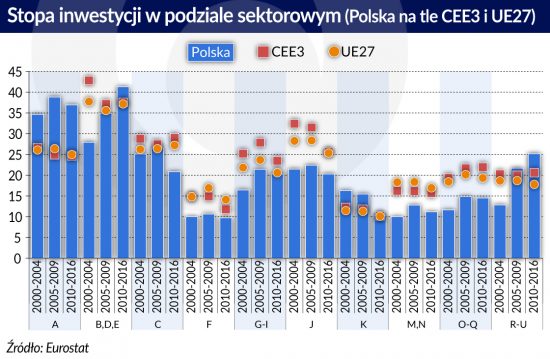

Jak wynika z naszych analiz, za część różnicy między stopą inwestycji w Polsce oraz krajach regionu odpowiada struktura sektorowa polskiej gospodarki. Gdyby udział poszczególnych sektorów w tworzeniu wartości dodanej był w Polsce taki, jak przeciętnie w krajach UE, to stopa inwestycji byłaby systematycznie o ok. 1,5 pp. wyższa. W Polsce wyjątkowo wysoką stopą inwestycji charakteryzuje się branża obsługi rynku nieruchomości. Jednak branża ta jest u nas relatywnie niewielka.

Jak wynika z naszych analiz, za część różnicy między stopą inwestycji w Polsce oraz krajach regionu odpowiada struktura sektorowa polskiej gospodarki. Gdyby udział poszczególnych sektorów w tworzeniu wartości dodanej był w Polsce taki, jak przeciętnie w krajach UE, to stopa inwestycji byłaby systematycznie o ok. 1,5 pp. wyższa. W Polsce wyjątkowo wysoką stopą inwestycji charakteryzuje się branża obsługi rynku nieruchomości. Jednak branża ta jest u nas relatywnie niewielka.

Można także zaobserwować różnice stóp inwestycji w ramach poszczególnych sektorów. Szczególnie niską na tle międzynarodowym stopę inwestycji notuje się w Polsce w sektorach usługowych, m.in. w sekcji J (informacja i komunikacja), M-N (działalność profesjonalna, naukowa, techniczna i administracyjna) oraz O-Q (administracja publiczna, obrona narodowa, edukacja, służba zdrowia). Różnice obserwowane w ramach tych branż są znaczne i trwałe w czasie.

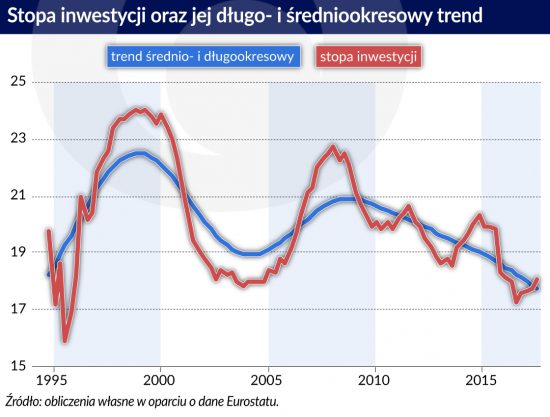

Po światowym kryzysie z lat 2007-2009 stopa inwestycji w Polsce obniżyła się. Podobne zjawisko zaobserwowano zresztą w większości krajów Europy, a najgłębsze spadki stopy inwestycji odnotowano w małych krajach EŚW (Łotwa, Estonia, Rumunia, Słowenia, Litwa) oraz peryferyjnych krajach strefy euro (Grecja, Hiszpania). Przeprowadzone przez nas analizy wskazują, że nie było to jedynie krótkotrwałe wahnięcie cykliczne, lecz również przejaw długookresowego trendu spadkowego, widocznego nie tylko w Europie, ale wręcz ogólnie w krajach rozwiniętych.

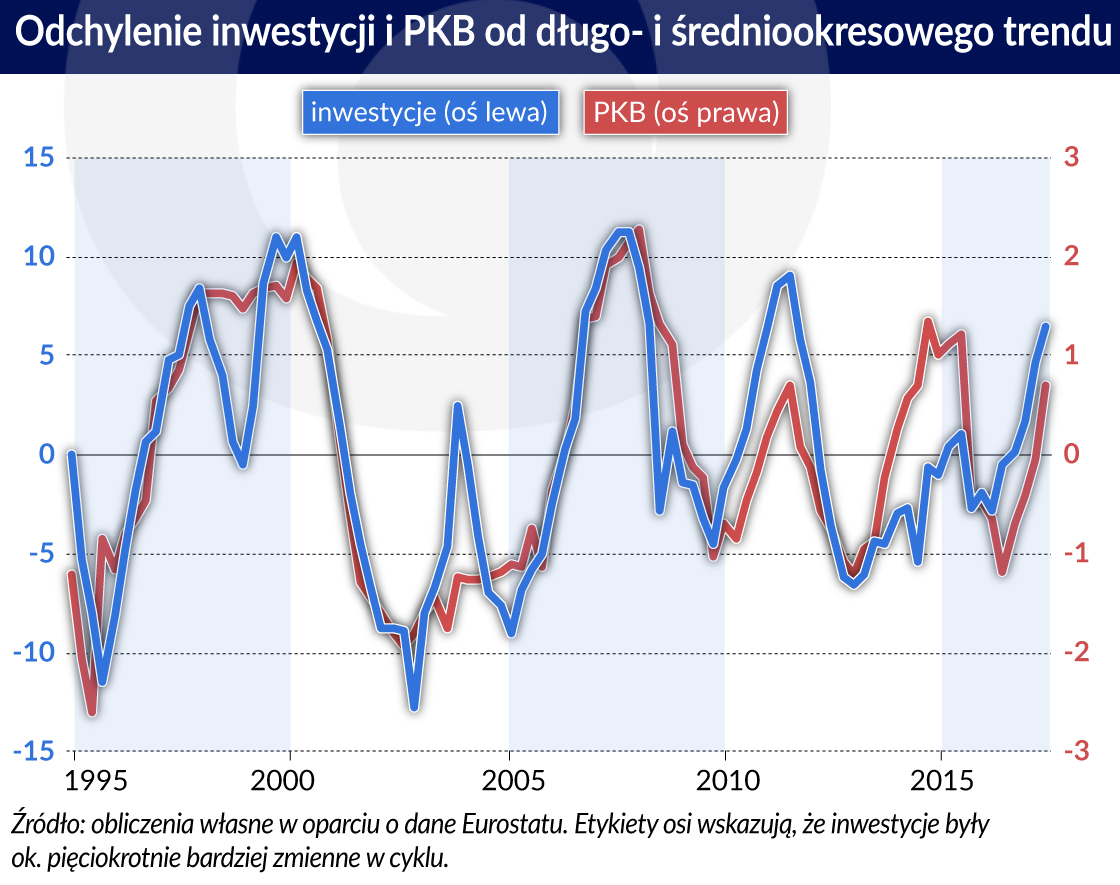

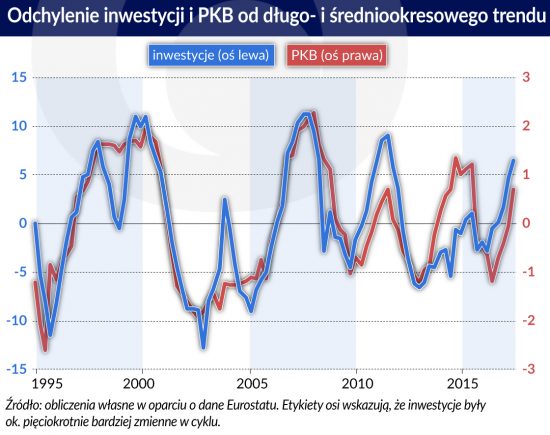

Równocześnie zmienił się w Polsce wzorzec cykliczności inwestycji: w okresie 1995-2007 r. stopa inwestycji była w Polsce silnie procykliczna i mocno zmienna (inwestycje były około pięciokrotnie bardziej zmienne w cyklu niż PKB, wobec 2,26-krotności w strefie euro). Później jej cykliczność i zmienność osłabły. Było to skutkiem ustabilizowania się inwestycji w budowle niemieszkalne oraz sprzęt, co może być związane ze wzrostem roli inwestycji współfinansowanych z UE w ramach perspektywy 2007-2013. Napływ środków unijnych nie podlega bowiem wahaniom koniunkturalnym, lecz odrębnemu (niezsynchronizowanemu z sytuacją gospodarczą) cyklowi, związanemu z kolejnymi perspektywami planowania budżetu UE.

Inwestycje oraz stopa inwestycji są silnie skorelowane z PKB w cyklu koniunkturalnych (korelacja 0,8 oraz 0,75, odpowiednio). Stopień cykliczności inwestycji osłabł jednak w czasie. Wskazuje na to spadająca korelacja między cyklem PKB oraz inwestycji, a także stopy inwestycji. Wahania cykliczne inwestycji w Polsce po 2008 r. stały się płytsze i częstsze – a przez to słabiej procykliczne.

Inwestycje oraz stopa inwestycji są silnie skorelowane z PKB w cyklu koniunkturalnych (korelacja 0,8 oraz 0,75, odpowiednio). Stopień cykliczności inwestycji osłabł jednak w czasie. Wskazuje na to spadająca korelacja między cyklem PKB oraz inwestycji, a także stopy inwestycji. Wahania cykliczne inwestycji w Polsce po 2008 r. stały się płytsze i częstsze – a przez to słabiej procykliczne.

Wahania koniunkturalne inwestycji w Polsce są wysoce zsynchronizowane z UE i, w szczególności, ze strefą euro. Korelacja inwestycji między Polską a strefą euro w całym okresie od 1995 r. wyniosła 0,53 (dla porównania podobnie obliczona korelacja PKB wynosi około 0,6). Zależność ta osłabiła się jednak po 2008 r., kiedy zmniejszyła się procykliczność inwestycji w Polsce. Natomiast stopień synchronizacji cyklu gospodarczego pomiędzy Polską a UE i strefą euro pozostał wysoki.

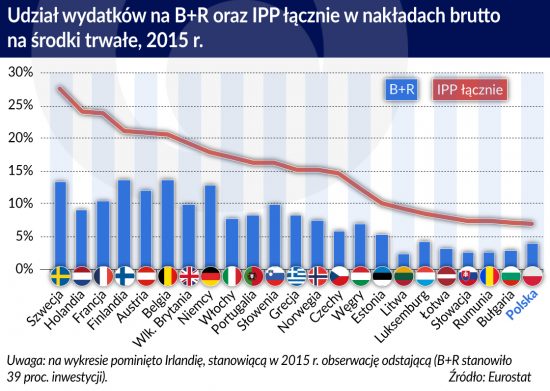

Z punktu widzenia perspektyw rozwojowych gospodarki, istotna jest zarówno wysokość stopy inwestycji (przykładowo, szybkiemu wzrostowi Chin od lat towarzyszy stopa inwestycji przekraczająca 40 proc.), jak i to, w co inwestujemy – czy na przykład w budynki czy też nowoczesny sprzęt. Na tym tle w krajach wysoko rozwiniętych w ostatnich dziesięcioleciach wyróżnia się tendencja systematycznego wzrostu roli inwestycji w produkty własności intelektualnej (IPP), a więc badania i rozwój, komputerowy software i bazy danych, a także wartość eksploracji złóż minerałów oraz dzieł sztuki. Zwłaszcza wydatki na B+R oraz software wykazują wyraźnie wyższe stopy wzrostu niż inwestycje ogółem. Wzrost stóp inwestycji w produkty własności intelektualnej z definicji wiąże się ze zwiększeniem potencjału innowacyjnego gospodarki.

Według statystyki wzrostu i produktywności (EU KLEMS), udział IPP w inwestycjach w USA wyniósł 26 proc. w 2014 r. W krajach zachodnioeuropejskich udziały te są nieco mniejsza niż w USA, ale tendencje są podobne. W Polsce udział inwestycji w IPP w inwestycjach ogółem jest natomiast na tle europejskim bardzo niski i rośnie bardzo powoli.

Według statystyki wzrostu i produktywności (EU KLEMS), udział IPP w inwestycjach w USA wyniósł 26 proc. w 2014 r. W krajach zachodnioeuropejskich udziały te są nieco mniejsza niż w USA, ale tendencje są podobne. W Polsce udział inwestycji w IPP w inwestycjach ogółem jest natomiast na tle europejskim bardzo niski i rośnie bardzo powoli.

Przykładowo, we Francji udział inwestycji w IPP w inwestycjach ogółem osiągnął w 2014 r. 24 proc., w Niemczech – 17 proc., we Włoszech – 16 proc., a w Polsce – tylko 7 proc. Szczególnie niskie pozostają w Polsce wydatki na badania i rozwój, jak również na software i bazy danych. Obserwacja ta jest spójna z relatywnie niskim poziomem innowacyjności gospodarki Polski (European Innovation Scoreboard 2017).

W gospodarkach charakteryzujących się niską stopą inwestycji w IPP rozwój potencjału był wspierany przez import technologii. Ilustruje to wysoka importochłonność inwestycji w Polsce oraz krajach EŚW. W 2014 r. importochłonność polskich inwestycji wyniosła 44,7 proc. i była niższa niż na Węgrzech (57,1 proc.) oraz w Czechach (50,8 proc.).

Jednocześnie w gospodarkach rozwiniętych posiadających znaczącą infrastrukturę badawczo-rozwojową inwestycje w większym stopniu opierały się o technologie i produkty krajowe. Przykładowo, w 2014 r. importochłonność inwestycji w Stanach Zjednoczonych, Francji i Niemczech wyniosła odpowiednio 17,5 proc., 27 proc. oraz 35,5 proc. Oznacza to, że Polska oraz gospodarki regionu częściowo substytuowały rozwój krajowego potencjału badawczego właśnie importem dóbr inwestycyjnych o wysokim zaawansowaniu technologicznym.

Tak niskie inwestycje w IPP w Polsce stanowią złą wiadomość, ponieważ potencjał, by nasz wzrost gospodarczy był nadal generowany głównie przez mechanizmy realnej konwergencji, stopniowo wyczerpuje się. Jak zdiagnozowano w raporcie NBP w 2016 r. (Potencjał innowacyjny gospodarki – Uwarunkowania, determinanty, perspektywy) „Przez ostatnie ćwierćwiecze wzrost gospodarczy w Polsce był szybki mimo niskiego poziomu innowacyjności naszej gospodarki. Przez cały ten okres wzrost gospodarczy opierał się na (i) szybkiej akumulacji kapitału, (ii) napływie nowoczesnych technologii z zagranicy oraz (iii) szybkim wzroście poziomu wykształcenia społeczeństwa”.

Wobec faktu, że zasoby kapitału w coraz większym stopniu obejmują kapitał B+R oraz inne IPP, poziom kapitału możliwy do osiągnięcia w Polsce dzięki samym procesom realnej konwergencji (obejmującym także transfer technologii) może okazać się niższy niż dotąd myślano. Jest to tzw. „pułapka średniego dochodu”. Jednocześnie tym ważniejsze staje się dziś inwestowanie w B+R, pozwalające zarówno zwiększyć zasób kapitału, jak i podnieść produktywność czynników produkcji.

Dr hab. Jakub Growiec jest profesorem nadzwyczajnym w Szkole Głównej Handlowej w Warszawie i doradcą ekonomicznym w Departamencie Analiz Ekonomicznych NBP. Dr Jakub Mućk jest ekspertem ekonomicznym w DAE NBP. Artykuł prezentuje ich prywatne poglądy.