Rynki kredytów mieszkaniowych w UE pod presją

Kategoria: Usługi finansowe

W I kwartale 2024 r. banki udzieliły 64,5 tys. kredytów na cele mieszkaniowe, co stanowiło ponad 6 proc. w stosunku do IV kwartału 2023 r. Połowę tych kredytów stanowiły zobowiązania w ramach rządowego programu Bezpieczny Kredyt 2 proc., które nie zostały zrealizowane w roku poprzednim – podano w raporcie AMRON-SARFiN.

Wartość kredytów udzielonych w I kwartale była niższa o 4,5 proc. od wartości notowanej w IV kwartale 2023 r., jednak w porównaniu do wyników analogicznego okresu 2023 r. wzrosła o 259,7 proc.

Liczba nowo podpisanych umów kredytowych o okresowo stałym oprocentowaniu wyniosła w tym okresie 53.340, co stanowiło 82,6 proc. łącznej liczby nowo udzielonych kredytów hipotecznych.

„Podejmowaniu decyzji o zaciąganiu kredytu mieszkaniowego sprzyja psychologiczne oswojenie się z co prawda wysokim, lecz stabilnym poziomem inflacji i stóp procentowych, zwłaszcza w kontekście pojawiających się w przestrzeni publicznej opinii ekspertów o spodziewanych obniżkach stóp procentowych NBP. Nawet jeśli perspektywa czasowa tej obniżki liczona jest w kwartałach, a nie miesiącach. Nie bez znaczenia jest również wzrost wynagrodzeń” – powiedział cytowany w komunikacie Jacek Furga, przewodniczący Komitetu ds. Finansowania Nieruchomości Związku Banków Polskich i prezes Centrum Procesów Bankowych i Informacji.

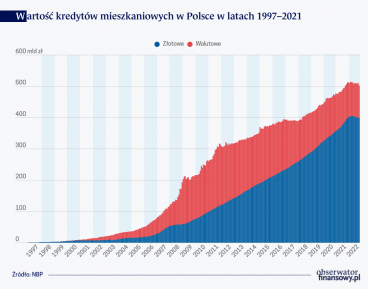

Na rynku kredytów hipotecznych zauważono zmniejszającą się liczbę czynnych umów kredytowych, która od stycznia 2022 r. jest mniejsza o 257 tys. i wynosi 2291 tys., a przeciętna wartość portfela zmalała o ponad 27 mld zł, do kwoty 484 mld zł.

Przeciętna wartość kredytu mieszkaniowego w I kwartale 2024 r. osiągnęła poziom 417 385 zł, co oznacza wzrost w skali jednego roku o 23 proc.

Podano, że pierwszy kwartał 2024 r. przyniósł również pewne niepokojące obserwacje, w tym m.in. wzrost udziału kredytów o wskaźniku LtV powyżej 80 proc., odnotowany już szósty raz z rzędu.

„Odsetek kredytów o wskaźniku LtV powyżej 80 proc. wzrósł ponad dwukrotnie z poziomu 17 proc. w 2022 r. do poziomu 38,3 proc. To oczywisty skutek kolejnego produktu poprzedniego rządu – gwarancji rządowej dla brakującego wkładu własnego kredytobiorcy. Ale to jednocześnie jeden z sygnałów psucia rynku kredytów hipotecznych. Wkład własny kredytobiorcy pełnił i powinien pełnić nadal istotną rolę dotyczącą oceny zdolności kredytowej potencjalnego kredytobiorcy” – podał Jacek Furga.

W I kwartale 2024 r. spadły udziały kredytów o okresie zapadalności do 15 lat o 4,16 pp. i jednocześnie o 4,17 pp. wzrosła wysokość udziału kredytów o okresie zapadalności między 25 i 35 lat.

I kwartał 20124 r. przyniósł kolejne podwyżki cen mieszkań we wszystkich analizowanych miastach. W pierwszych trzech miesiącach bieżącego roku największy wzrost średniej transakcyjnej ceny 1 mkw. powierzchni użytkowej lokalu mieszkalnego zanotowano w Warszawie – do poziomu 13 986 zł/mkw., czyli o 5,54 proc. w porównaniu do wartości zanotowanej w IV kwartale 2023 r. Najniższą dynamikę cen zanotowano we Wrocławiu – wzrost o 3,48 proc., do poziomu 10 943 zł/mkw.

seb/ asa/