Generatywna sztuczna inteligencja a wzrost gospodarczy

Kategoria: Trendy gospodarcze

(CC BY-SA Caitlin Childs)

W branży ubezpieczeniowej następuje wiele zmian. Wchodzą w życie nowe przepisy, KNF porządkuje rynek wytycznymi i rekomendacjami, do tego dochodzą kolejne dyrektywy unijne. Zmiany te w dużej mierze dotkną pośredników ubezpieczeniowych, zwłaszcza agentów i multiagentów, których wynagrodzenia powinny spaść.

Zgodnie z nową regulacją towarzystwa, sprzedając polisy na życie z funduszem kapitałowym, będą musiały równomiernie rozkładać w czasie wydatki na prowizję dla pośrednika. Do tej pory wydatki te były potrącane z wpłat klienta w pierwszym okresie po zawarciu umowy, co podnosiło opłatę likwidacyjną przy rezygnacji klienta z umowy, gdyż to na klientów ubezpieczyciele przenosili ciężar prowizji pośredników.

W najbliższych latach zostaną też implementowane dwie ważne dla pośredników dyrektywy: o dystrybucji ubezpieczeniowej (IDD) oraz w sprawie rynków instrumentów finansowych (MIFID II), które będą miały wpływ na dystrybucję produktów ubezpieczeniowych.

Nowa ustawa o działalności ubezpieczeniowej i reasekuracyjnej poprawia sytuację klientów zakładów ubezpieczeń przy zakupie polis, a pogarsza sytuację pośredników, ale pośrednicy uważają, że zmiany, które ich dotyczą, prędzej czy później i tak odbiją się na klientach.

– Przede wszystkim warto zwrócić uwagę na prokonsumencki charakter zmian, co z jednej strony jest zrozumiałe (konsument jest słabszą stroną prawnego stosunku ubezpieczenia), z drugiej jednak strony „ekonomika” zmian prokonsumenckich wskazuje na dość przykrą prawidłowość – to ostatecznie konsument ponosi końcowy koszt tych zmian, a wzrost kosztów/cen stanowi już poważne wyzwanie dla pośredników ubezpieczeniowych – mówi Artur Grześkowiak, wiceprezes Gras Savoye Polska

Szczególny opór budzi ustawowe uregulowanie prowizji.

– Oprócz dobrych rozwiązań są też dość niefortunne pomysły, jak np. ustawowa ingerencja w relację między pośrednikiem a zakładem ubezpieczeń, narzucająca czy to wysokość wynagrodzenia czy też formę jego wypłaty. Pozornie może się to wydawać korzystne dla klienta, jednak ingerencja systemowa w zasady wolnego rynku zawsze na koniec odbije się rykoszetem w klientów, którzy albo ostatecznie zapłacą w sumie wyższą niż dziś cenę, albo nie dostaną potrzebnej im usługi czy produktu – uważa Adam Sankowski, prezes Polskiej Izby Pośredników Ubezpieczeniowych i Finansowych.

Skutkiem zmian prawdopodobnie będzie obniżenie prowizji i tego właśnie doradcy obawiają się najbardziej. Radykalne obniżenie opłat za wyjście z ubezpieczenia przy polisach inwestycyjnych sprawi, że ubezpieczyciele nie będą mogli przerzucić wszystkich kosztów prowizji na klientów, w ich interesie będzie zatem obniżenie wysokości prowizji. Z kolei rozłożenie wypłaty prowizji w czasie w krótkim okresie spowoduje spadek wynagrodzeń pośredników. Zmiany te będą stopniowe.

– Na pewno można spodziewać się spadku prowizji dla pośredników, ale nie z dnia na dzień od 1 stycznia 2016 r. Ubezpieczyciele nie mogą w jednej chwili obciąć prowizji. Żadna firma nie zmniejszy prowizji od razu o 90 proc. Raczej do obniżek dojdzie metodą „test & learn”, czyli stopniowego obniżania i obserwowania, co zrobią inni – mówi Adam Uszpolewicz, prezes Avivy.

Gwałtowne obniżenie prowizji spowodowałoby spadek sprzedaży, a na to żaden ubezpieczyciel nie może sobie pozwolić.

Nowe regulacje nie powinny mieć przełożenia na liczbę pośredników ubezpieczeniowych. Sprzedaż ubezpieczeń direct rozwija się w Polsce powoli, przy tym nie każde ubezpieczenie nadaje się do tego, żeby sprzedawać je przez internet i telefon. Jest to możliwe tylko w przypadku prostych produktów.

– W lepszej sytuacji są te zakłady ubezpieczeń, które mają własną sieć sprzedaży, a nie korzystają wyłącznie z multiagencji – uważa Adam Uszpolewicz. – Mając własną sieć, nie muszą konkurować z innymi wysokością wynagrodzenia.

Innego zdania na temat przyszłości multiagnecji jest Marcin Tarczyński, analityk z Polskiej Izby Ubezpieczeń, który podkreśla, że o ile w ubezpieczeniach na życie, zwłaszcza inwestycyjnych mamy bardzo silny kanał bancassurance, o tyle w ubezpieczeniach majątkowych kanał agencyjny i multiagencyjny są najsilniejsze i nic nie wskazuje na to, by miało się to zmienić. Dlatego pośrednicy są i pozostaną kluczowi.

Adam Sankowski uważa, że część osób może faktycznie odejść z branży, ale w ich miejsce zostaną zrekrutowane nowe, być może o nieco innym profilu. Będą też przygotowane nowe oferty współpracy i finansowania w szczególności na początku kariery zawodowej. Sankowski optymistycznie podchodzi do przyszłości swojej branży.

– Generalnie dochody pośredników ubezpieczeniowych powinny wzrastać bo są oni bardzo potrzebni rynkowi, tj. klientom i zakładom ubezpieczeń. W ciągu ostatnich 25 lat udział ubezpieczeń w PKB wzrósł z około 1,5 proc. do ok. 3,5 proc. A przed nami perspektywa 8-10 proc., tak jak w najbogatszych krajach UE – podkreśla.

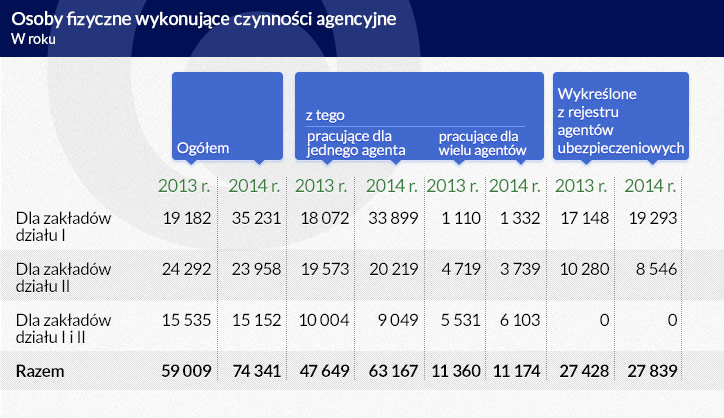

Zawód agenta ubezpieczeniowego coraz bardziej się profesjonalizuje. W ciągu ostatnich 7-8 lat ubyło 5 tys. agentów, ale nie spadły wolumeny sprzedaży, co oznacza, że poprawiła się wydajność agentów.

Prezes Avivy spodziewa się, że z zawodu odejdą głównie ci pośrednicy, którzy żyli z lukratywnych prowizji ze sprzedaży produktów inwestycyjnych, natomiast zakłady ubezpieczeń będą szukać sposobów, jak zapłacić pośrednikom w warunkach obowiązywania regulacji nakazującej rozłożenie ich wynagrodzenia w czasie.

Nie wiadomo, jakie będą to sposoby i nikt na razie do nich się nie przyzna, ale może okazać się, że np. ubezpieczyciele będą finansować jakieś działania pośredników.

Nowa ustawa o działalności ubezpieczeniowej i reasekuracyjnej to nie koniec zmian, które w niedługim czasie czekają pośredników ubezpieczeniowych. Przed nami implementacja dyrektyw unijnych, które istotnie wpłyną na sprzedaż produktów finansowych.

Dyrektywa IDD wprowadzi większą przejrzystość przy sprzedaży ubezpieczeń. Dystrybutorzy polis będą musieli m.in. informować klientów o całkowitych kosztach ochrony, a także o tym, czy mają interes w sprzedaży konkretnego produktu oraz stosować ujednolicony dokument informujący o danym ubezpieczeniu. Reguły dotyczące dystrybucji ubezpieczeń odnosić się będą nie tylko do pośredników ubezpieczeniowych, ale też ubezpieczycieli, porównywarek internetowych i podmiotów zajmujących się pośrednictwem w sposób uboczny, ale wymogi IDD nie będą obowiązywały, jeśli składka za produkt ubezpieczeniowy nie będzie przekraczać 600 euro w skali roku.

Dyrektywa MIFID II z kolei co do zasady nie dotyczy zakładów ubezpieczeń, ale wskazuje, że jej wymogi „dotyczące ochrony inwestorów i konfliktu interesów należy jednakowo stosować do inwestycji opakowanych w umowy ubezpieczeniowe, zaś między niniejszą dyrektywą a innymi odpowiednimi przepisami powinna istnieć koordynacja”. Zatem będzie miała zastosowanie do polis inwestycyjnych. W myśl tej dyrektywy pośrednicy finansowi będą musieli informować swoich klientów, na jakiej zasadzie są wynagradzani. Rozróżniani będą doradcy zależni i niezależni, przy czym niezależność będzie oceniana nie przez pryzmat przynależności do grupy kapitałowej, ale przez zasady wynagradzania pośrednika. Źródłem finansowania doradców niezależnych powinny być uposażenia wypłacane przez klienta. W przypadku modelu zależnego pośrednik będzie pobierał wynagrodzenia od dystrybuowanych funduszy inwestycyjnych. Klient będzie mógł wybrać model finansowania doradcy.

Niezależnie od zmian w prawie przyszłość pośredników nie rysuje się źle.

– Uwarunkowania cywilizacyjne takie jak coraz mniejsze wsparcie ze strony rodziny i sąsiadów przy stale rosnącej przeciętnej długości życia powodują, że przed środowiskiem ubezpieczeniowym są cały czas bardzo ambitne wyzwania i perspektywy – mówi Adam Sankowski.