Mieszkania do wynajęcia drożeją i znikają

Kategoria: Analizy

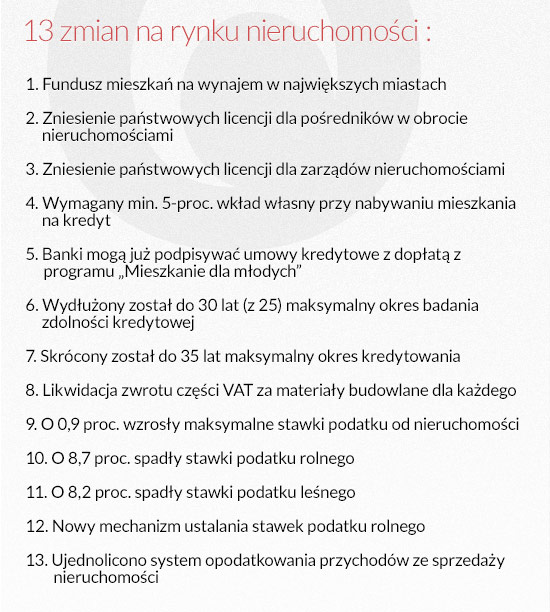

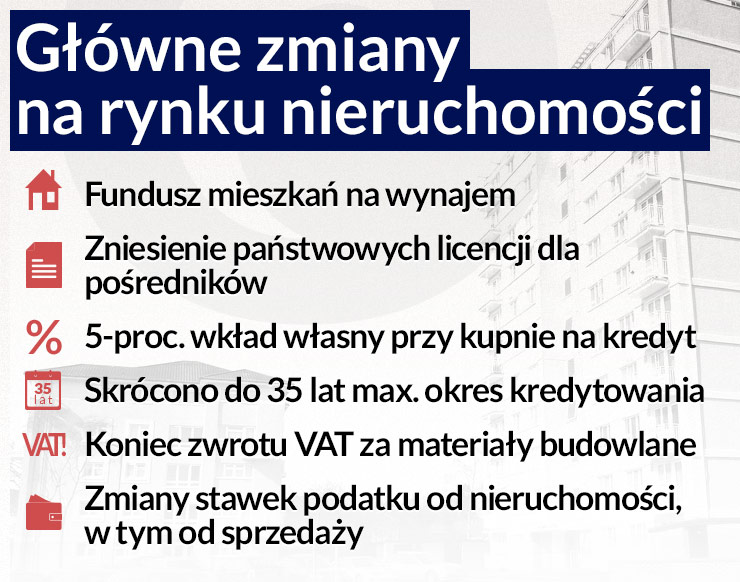

(infografika Darek Gąszczyk)

Od stycznia doszło do 13 zmian w zasadach funkcjonowania szeroko pojętego otoczenia rodzimego rynku nieruchomości. I tak – banki skłonne są pożyczyć na mieszkanie potencjalnemu kredytobiorcy więcej niż w grudniu, ale wymagają od niego wkładu własnego, ograniczono możliwość ubiegania się o zwrot VAT za materiały budowlane, ale wprowadzono dopłaty dla nabywców tanich mieszkań z rynku pierwotnego. Poddano też deregulacji zawód pośrednika w obrocie nieruchomościami, choć w tym zakresie dla przeciętnego nabywcy zmiana może być – na pierwszy rzut oka – najmniej odczuwalna.

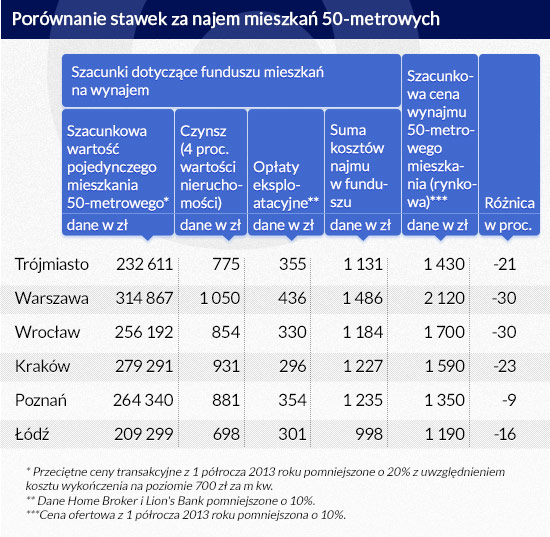

Osoba zainteresowana kupnem mieszkania w największych miastach może się od teraz spotkać z ofertą nowego podmiotu uruchomionego pod egidą państwowego Banku Gospodarstwa Krajowego – funduszu mieszkań na wynajem. Ma on wydać około 5 mld złotych na zakup lub budowę 20 tys. mieszkań na wynajem, koncentrując się na sześciu największych rynkach. Są to: Warszawa, Wrocław, Kraków, Poznań, Trójmiasto. Mieszkania te mają należeć do segmentu popularnego.

Na podstawie dostępnych dziś informacji o mechanizmach działania tego podmiotu można szacować, że koszt wynajmu od funduszu będzie średnio o około 20 proc. niższy niż aktualne stawki rynkowe. W oczywisty sposób taka konkurencja nie jest przyjmowana z otwartymi rękoma przez inwestorów posiadających dziś w portfelu mieszkania na wynajem.

Można bowiem oczekiwać, że perspektywa wynajmowania mieszkań znacznie poniżej obecnie obowiązujących stawek wpłynie na poziom rynkowych cen najmu. Z drugiej jednak strony trzeba pamiętać, że skala przedsięwzięcia ma być z założenia relatywnie niewielka. Bazując na oficjalnych danych Eurostatu można szacować, że w Polsce wynajmowanych jest obecnie na zasadach rynkowych ponad 500 tys. mieszkań, a rynek ten dynamicznie się rozwija.

W ramach nowego programu podaż ma zostać zasilona liczbą 20 tys. lokali w ciągu kilku lat. Co więcej, jeżeli fundusz ma od deweloperów kupować całe budynki lub przynajmniej poszczególne piony (jedno z założeń funduszu) i liczy na spore dyskonto, rodzi to obawy o atrakcyjność lokalizacji i jakość mieszkań, które znaleźć się mają w portfelu funduszu. Jeśli już mowa o deweloperach, to krótkoterminowo wejście na rynek podmiotu reprezentującego popyt na 20 tys. mieszkań jest dla nich bez wątpienia dobrą informacją.

Z drugiej strony w dłuższym terminie, o ile fundusz zacznie na większą skalę budować mieszkania na własną rękę, może się on okazać efektywną konkurencją dla deweloperów działających w segmencie popularnym.

Jeśli ktoś chciałby w tym roku zawrzeć transakcję na rynku nieruchomości, korzystając przy tym z pośrednika, powinien wiedzieć, że i tu zmieniają się zasady. Podpisując umowę z pośrednikiem nie będzie bowiem już tak ważne, aby sprawdzić numer licencji osoby odpowiedzialnej za tę usługę. Od stycznia ministerstwo nie zajmuje się już bowiem licencjonowaniem pośredników. Podobnie w przypadku zarządców nieruchomościami. Zniknęły też formalne wymagania stawiane przed tymi osobami, a zawód może wykonywać niemal każdy.

Z punktu widzenia kupującego ważne są teraz dwie rzeczy – umowa i ubezpieczenie. Umowa pośrednictwa (koniecznie w formie pisemnej) powinna w pełni precyzować wzajemne świadczenia obu stron. Z niej powinno wynikać, do czego zobowiązuje się pośrednik i jakie wynagrodzenie powinien za swoje czynności otrzymać. Ponadto pośrednik powinien posiadać ubezpieczenie od odpowiedzialności cywilnej (w skrajnych przypadkach z niego to zaspokajane mają być uzasadnione roszczenia klientów poszkodowanych przez pośrednika). Prawo nie przewiduje jednak sankcji za niewykupienie takiego ubezpieczenia.

Czym skutkują te zmiany? Na pierwszy rzut oka przeciętnego usługobiorcy – żaden. W praktyce już bowiem od wielu lat biura pośrednictwa często działały w taki sposób, że jedna osoba z uprawnieniami nadzorowała przynajmniej kilka lub kilkanaście, które nie posiadając licencji faktycznie zajmowały się pośrednictwem.

Inną kwestią jest jednak jakość świadczonych usług. Wraz z uwolnieniem zawodu można spodziewać się wzrostu liczby osób wykonujących ten zawód bez przygotowania merytorycznego, co może mieć wpływ na dalszy spadek jakości świadczonych usług. Nieprzygotowany pośrednik może narazić klienta na spore straty. W efekcie można spodziewać się wzrostu popularności licencji i certyfikatów potwierdzających umiejętności „zderegulowanych” pośredników. Już dziś liczne stowarzyszenia do niedawna licencjonowanych pośredników uruchomiły systemy licencjonowania dla obecnych i przyszłych adeptów tego zawodu. Wiele w mniejszym lub większym stopniu skopiowało obowiązujące swego czasu wymagania ministerialne. Aby uzyskać nową licencję trzeba więc będzie m.in. odbyć studia podyplomowe i praktykę zawodową.

Jedną z przesłanek otwarcia zawodu był spadek cen i wzrost jakości świadczonych usług. Czy rzeczywiście tak się stanie, dziś trudno przesądzać. Brak licencjonowania z większym prawdopodobieństwem może natomiast doprowadzić do jeszcze większej ekspansji firm sieciowych, które z racji wypracowanych standardów i swojej wielkości mogąbyć postrzegane jako bardziej wiarygodni partnerzy.

Głośną zmianą, wynikającą z nowelizacji rekomendacji S, jest też wprowadzony od stycznia wymóg posiadania min. 5-proc. wkładu własnego przy zakupie mieszkania na kredyt. Najmocniej dotknie ta zmiana uczestników rynku wtórnego. Gdyby bowiem uwzględnić w kwocie wymaganej przy zakupie gotówki także koszty transakcyjne (np. opłaty sądowe, notarialne i za pośrednictwo), to okaże się, że od stycznia, kupując przeciętne mieszkanie używane, trzeba dysponować gotówką odpowiadającą minimum 10-11 proc. wartości nabywanej nieruchomości. Dla porównania na rynku pierwotnym wymagana jest kwota rzędu 6-7 proc. wartości nieruchomości.

Do rynku pierwotnego ograniczona jest także pomoc państwa dla osób młodych, które chciałyby nabyć pierwsze mieszkanie w programie „Mieszkanie dla młodych”. Przypomnijmy, że w latach 2014 -2018 pozwala on osobom w wieku do 35 lat (w przypadku małżeństw wystarczy że jedno z małżonków ma maksymalnie 35 lat) otrzymać ze środków publicznych substytut wkładu własnego. Nieruchomość musi być nabywana na kredyt, ma pochodzić od dewelopera, a beneficjenci nie mogli wcześniej posiadać nieruchomości mieszkalnej. Dopłata może wynieść:

Aby skorzystać z dopłat w przypadku mieszkania metraż nie może być większy niż 75 m kw. (dla rodzin z trójką dzieci 85 m kw.), a w przypadku domu 100 m kw. (dla rodzin z trójką dzieci 110 m kw.). Dopłata liczona jest jednak tylko do 50 m kw. nabywanej nieruchomości. Zakwalifikować się do dopłat mogą mieszkania i domy, w przypadku których cena m kw. nie przekracza limitu – ten okresowo będzie publikowany przez BGK i wynosić będzie 110 proc. średniego wskaźnika, który odzwierciedla koszt odtworzenia m kw. mieszkania na danym terenie. I tak dziś w Warszawie wynosi on poniżej 5,9 tys. zł za m kw., w Krakowie 4,9 tys. zł za m kw., a we Wrocławiu niecałe 4,8 tys. zł za m kw. Warto podkreślić, że dotychczas jedynie dwa banki podpisały umowy, które pozwalają im oferować kredyty z nową dopłatą.

Na zmianach najmocniej straci segment najtańszych mieszkań używanych. Zyskają natomiast deweloperzy budujący tanie lokale. Popyt, który w normalnych warunkach, zrealizowałby się na rynku tańszych mieszkań używanych, w obliczu konieczności posiadania ponad 10-proc. wkładu własnego kierowany będzie na mniej wymagający rynek pierwotny, gdzie ponadto będzie można liczyć na otrzymanie dopłaty.

Wspomniana wyżej rekomendacja S wprowadziła od stycznia jeszcze dwie ważne zmiany w podejściu banków do kredytowania. Po pierwsze wydłużony do 30 lat (z dotychczasowych 25 lat) został maksymalny okres, dla którego banki mogą badać zdolność kredytową. Skrócony do 35 lat został natomiast maksymalny czas, na który kredyt ma zostać udzielony. Ważniejsza z punktu widzenia potencjalnego nabywcy wydaje się pierwsza zmiana. Wynika z niej bowiem, że przy niezmienionych dochodach kredytobiorca od stycznia będzie mógł pożyczyć wyraźnie więcej niż miesiąc wcześniej.

Z matematycznego punktu widzenia można było liczyć na wzrost zdolności kredytowej na poziomie nawet 10-12 proc. wyższej. Dane zebrane przez firmę Tax Care pokazują jednak, że progres nie był aż tak znaczący. Podczas gdy w grudniu mediana zdolności kredytowej trzyosobowej rodziny z dochodem 5 tys. zł netto, która chciała zadłużyć się na 30 lat wynosiła 406 tys. zł, to w styczniu br. było to 419 tys. zł, czyli o 13 tys. zł więcej (3 proc.).

Rok 2014 przyniósł też sporo zmian w otaczającym rynek mieszkaniowy systemie podatkowym. I tak remontując kupione mieszkanie lub budując dom co do zasady nie można już liczyć na zwrot części VAT zawartej w cenach kupowanych materiałów budowlanych z przeznaczeniem na remont lub budowę nieruchomości.

Mechanizm zwrotów działający do tej pory pozostał jedynie w szczątkowej formie. Dotyczy tylko grupy beneficjentów niemal analogicznej do tej z programu „Mieszkanie dla młodych”. Jeśli osoby młode chciałyby zbudować swoje pierwsze „cztery kąty”, to będą mogły ubiegać się o zwrot części podatku VAT zawartego w cenie materiałów budowlanych. Wymagane jest jednak aby pozwolenie na budowę wydano po 1 stycznia 2014 roku, a dom miał nie więcej niż 100 m kw. (110 metrów w przypadku rodzin z trójką dzieci).

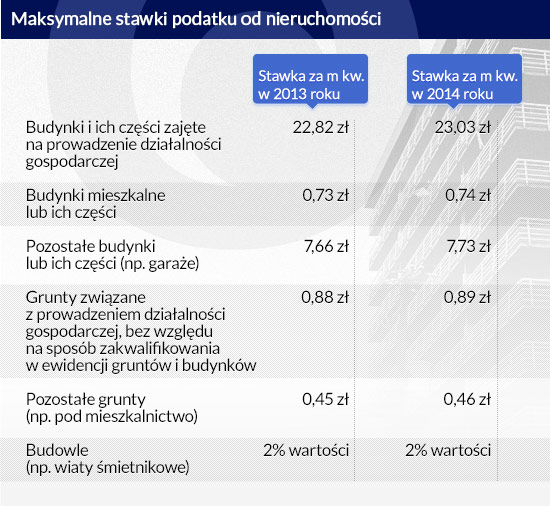

W 2014 roku wzrosły o 0,9 proc. maksymalne stawki podatku od nieruchomości. W przypadku przeciętnego właściciela mieszkania oznacza to niewielką zmianę – na poziomie co najwyżej kilku złotych.

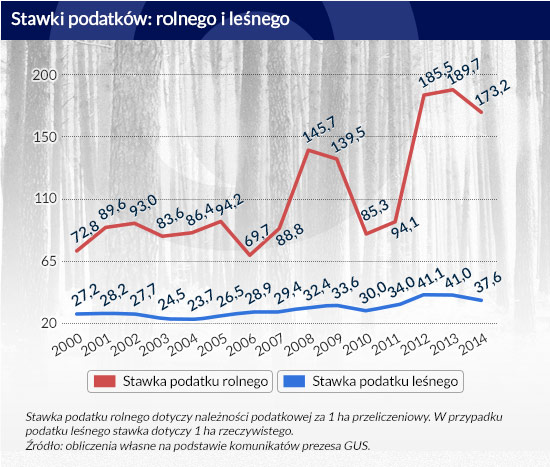

Ulgę odczują natomiast właściciele ziemi rolnej i lasów. W 2014 r. stawka za hektar przeliczeniowy gruntu rolnego spadła o 8,7 proc. do 173,2 zł z poziomu 189,65 zł. W przypadku lasów danina w 2014 roku będzie niższa o 8,2 proc., o tyle bowiem wg GUS spadła cena drewna, w wyniku czego stawka podatku za hektar lasu spadła do 37,63 zł z 41,01 zł.

W tym roku faktycznie zaczną też działać wprowadzone jeszcze w 2013 roku zasady obliczania stawek podatku rolnego. Do tej pory zależna była ona od średniej ceny skupu żyta z trzech kwartałów roku poprzedniego. W efekcie stawka daniny podlegała sporym wahaniom w poszczególnych latach. Okres badania średniej ceny żyta został więc wydłużony do 11 kwartałów, dzięki czemu zmienność stawek powinna zostać znacznie ograniczona.

Czym jest hektar przeliczeniowy? Jest to umowna miara, która ma wskazać w arbitralny sposób, jak zyskowna może być działalność rolnicza prowadzona na danym terenie. Liczbę hektarów przeliczeniowych oblicza się bowiem mnożąc powierzchnię rzeczywistą przez odpowiednie mnożniki. Ich wysokość zależy od przydatności rolniczej gruntu, rodzaju gruntu oraz okręgu podatkowego (wszystkie polskie gminy są podzielone na cztery okręgi). W efekcie posiadając grunt o powierzchni 1 ha można zapłacić od 8,66 zł (w przypadku gruntu ornego VI klasy położonego na terenie gminy należącej do IV okręgu podatkowego) do 337,74 zł (w przypadku gruntu ornego I klasy położonego na terenie gminy należącej do I okręgu podatkowego).

Jeśli natomiast ktoś będzie chciał w 2014 roku sprzedać nieruchomość, to w końcu nie będzie miał dylematu odnośnie systemu, zgodnie z którym powinien rozliczyć się z fiskusem. Warto pamiętać, że jeszcze trzy lata temu do wyboru były aż trzy rozwiązania, a dla wyboru stosownej formy rozliczeń ważny był moment, w którym nastąpiło nabycie sprzedawanej nieruchomości. Od 1 stycznia to się zmieniło.

Po upływie 5 lat od nabycia nieruchomości nie trzeba płacić podatku od zysku ze sprzedaży. Jeśli więc ktoś sprzeda nieruchomość w 2014 r., będzie musiał zapłacić podatek od zysku ze sprzedaży tylko wtedy, gdy nabył ją po 2008 r., a od tego momentu działa już tylko jeden system rozliczeń. Zgodnie z nim fiskusowi należy się 19 proc. dochodu ze sprzedaży nieruchomości. Aby go obliczyć, należy od przychodu ze sprzedaży odjąć cenę zakupu oraz koszty związane z zakupem i sprzedażą, takie jak np. opłaty za ogłoszenia o chęci sprzedaży, prowizja dla pośrednika, który pomagał mieszkanie kupić i sprzedać, opłaty za zmiany w księdze wieczystej oraz taksy notarialne. Podatku można też uniknąć wydając pieniądze ze sprzedaży na inne mieszkanie.

Bartosz Turek, Lion’s Bank