Tydzień w gospodarce

Kategoria: Raporty

– Sektor małych i średnich firm będzie przesądzał o przyszłości każdego banku – uważa były prezes Pekao Luigi Lovaglio.

W ciągu ostatnich lat duże polskie banki zbudowały struktury na terenie całego kraju, żeby skrócić drogę małych i średnich firm do finansowania. Zatrudniły w nich specjalistów od udzielania kredytów takim podmiotom, uprościły procedury, skróciły czas rozpatrywania wniosków kredytowych. Postąpiły tak między innymi PKO BP, Pekao i BZ WBK korzystające z największej sieci oddziałów.

– Każdy dyrektor oddziału ma kompetencje kredytowe w obszarze małych i średnich firm i widać, że klienci to doceniają – mówi Michał Gajewski, prezes BZ WBK .

Oczekiwanie na wzrost popytu na kredyt ze strony MŚP trwa od kilku lat, a banki zakładają w swoich planach finansowych znaczący przyrost akcji kredytowej w tym segmencie. Z roku na rok wobec niewystarczającego popytu te plany nie są realizowane. Na ten rok banki zaplanowały przyrost kredytów dla sektora MŚP o 9,1 proc.

Prowadzone od 19 lat na zlecenie Związku Banków Polskich badania na temat tego, jak MŚP oceniają usługi bankowe, pokazują, że sektor MŚP zamierza wyraźnie zwiększyć inwestycje. Tym samym popyt na kredyt z jego strony może znacząco wzrosnąć. Nie jest jednak pewne, czy gdyby doszło do silnego wzrostu popytu, banki sprostałyby z podażą. Nie tylko z powodu rysujących się ograniczeń kapitałowych, ale też z powodu kilku ważnych obszarów ryzyka związanych z tym sektorem.

Ostatnia ankieta NBP o sytuacji na rynku kredytowym pokazuje, że instytucje kredytowe w II kwartale tego roku po raz kolejny zaostrzyły warunki polityki kredytowej dla firm i przewidują jej dalsze zaostrzanie. Dzieje się to po kilku kwartałach łagodzenia polityki kredytowej w tym segmencie rynku.

Powodem znacznie mniejszego od oczekiwań banków popytu na kredyt ze strony MŚP był dotąd fakt, że przedsiębiorstwa te wciąż wstrzymywały się z inwestycjami, a jeśli je realizowały, to ze środków własnych. Tegoroczne badanie ośrodka Indicator pokazuje, że nadal środki własne są najczęściej wybieraną przez firmy z tego sektora formą finansowania własnej działalności.

O tym, że firmy nadal zamierzają w dużym stopniu finansować się ze środków własnych, świadczy wolumen ich depozytów w bankach. W okresie od czerwca 2016 roku do czerwca tego roku depozyty bieżące przedsiębiorstw zwiększyły się o 13,5 mld zł w porównaniu do 17,8 mld zł w analogicznym okresie lat 2015-2016 – pokazują dane NBP.

– Dynamika depozytów się zmniejszyła, ale wielkość depozytów przedsiębiorców cały czas rosła i stąd finansowanie ze środków własnych – mówi prezes ZBP Krzysztof Pietraszkiewicz.

Zmniejszyła się natomiast bardzo wyraźnie wartość depozytów terminowych przedsiębiorstw, do 88 mld zł na koniec czerwca tego roku. W I półroczu tego roku depozyty terminowe przedsiębiorstw zmalały o 11,2 mld zł i były na najniższym poziomie od lutego 2011 roku. To może świadczyć zarówno o tym, że przedsiębiorstwa wybierają inne formy gromadzenia zasobów finansowych niż depozyty terminowe z powodu ich niskiego oprocentowania, jak i o tym, że pewne zapasy środków własnych, które można przeznaczyć na inwestycje, po prostu się zmniejszają. Ta druga ewentualność mogłaby być zapowiedzią wzrostu popytu.

Ze środków własnych na finansowanie działalności korzysta po 89 proc. małych oraz średnich firm. Ankietowane przez Indicator przedsiębiorstwa w zdecydowanej, ponad 80-procentowej większości przyznają, że środki własne mają dla ich finansowania bardzo duże lub przynajmniej duże znaczenie. Finansowana jest z nich zarówno działalność bieżąca, jak i inwestycje.

– Źródła finansowania inwestycji pochodzą także w największym stopniu ze środków własnych – mówił na konferencji prasowej Wojciech Terlikowski z ośrodka Indicator.

Na drugim miejscu źródeł finansowania znajduje się jednak kredyt i jego znaczenie stopniowo rośnie. Obecnie z kredytu korzysta 37 proc. mikro- i małych firm oraz 48 proc. średnich. Kredyt jako źródło finansowania ma przynajmniej duże znaczenie dla 42 proc. małych i 56 proc. średnich firm. Jeśli niewielka firma sięga po finansowanie zewnętrzne, to najczęściej zaciąga kredyt w banku.

Równocześnie przedsiębiorcy coraz lepiej oceniają dostępność kredytów bankowych – wynika z badań. Blisko 57 proc. średnich firm i 44 proc. mikro- i małych firm pozytywnie oceniła możliwość zaciągnięcia kredytu, a jedynie co dziesiąta firma widzi trudności w dostępie do takiego finansowania. Z odmową nie spotkało się 43 proc. z badanych przedsiębiorstw.

– Kredyt bankowy jest najłatwiejszą do pozyskania formą finansowania zewnętrznego – mówi wiceprezes ZBP Jerzy Bańka.

Jakie warunki najtrudniej spełnić przedsiębiorstwom, by dostać kredyt? W przypadku mikro i małych firm największym problemem jest przedstawienie odpowiednich zabezpieczeń dla kredytu oraz brak środków na wkład własny. Te warunki jako trudne lub bardzo trudne do spełnienia wymienia 16 proc. takich przedsiębiorstw. Około 14 proc. z nich trudno jest ponadto wykazać się zdolnością kredytową. Jeśli chodzi natomiast o firmy średnie, to dla 9 proc. z nich największym problemem jest wykazanie się zdolnością kredytową i przedstawienie bankowi akceptowalnych zabezpieczeń.

– Podstawowym problemem banków jest brak zabezpieczenia. Potrzebne są w związku z tym systemy poręczeń na poziomie krajowym i regionalnym – przekonuje prezes ZBP Krzysztof Pietraszkiewicz.

Według danych KNF w okresie od czerwca ubiegłego do końca maja tego roku stan należności banków od małych i średnich firm wzrósł o 11,1 mld zł, w porównaniu do 10,5 mld zł w analogicznym okresie lat 2015-2016. Niewielki wzrost oznacza, że na razie nie widać w tym segmencie wyraźnego przyspieszenia akcji kredytowej, a na dodatek dynamika w maju zwolniła. Równocześnie jednak badanie przedsiębiorstw pokazuje, że coraz więcej z nich korzysta z kredytu bankowego, także inwestycyjnego.

W analogicznym sondażu w 2015 roku do korzystania z kredytu inwestycyjnego przyznało się 22 proc. badanych średnich firm. W tym roku odsetek ten wzrósł dwukrotnie, do 44 proc. Spośród małych firm z kredytu inwestycyjnego korzystało dwa lata temu 12 proc., a w tym roku już 29 proc.

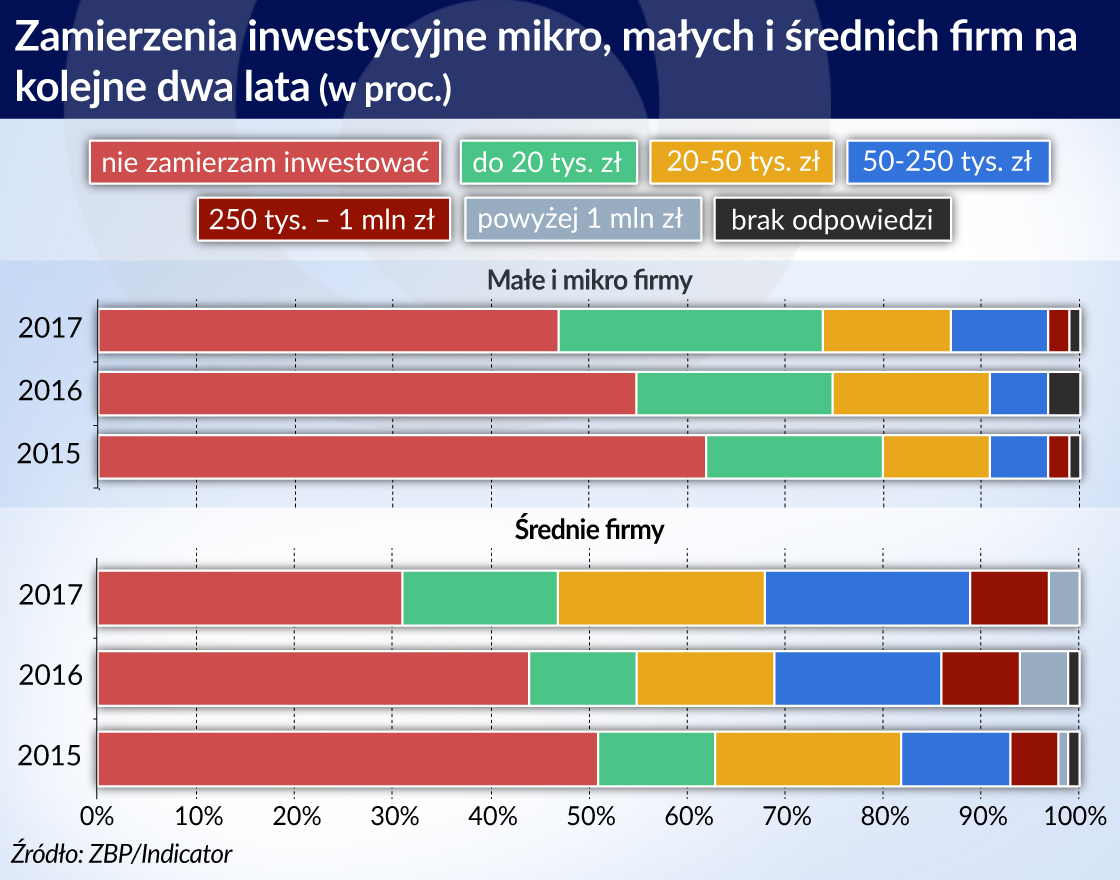

W obecnym badaniu 69 proc. średnich i 53 proc. małych przedsiębiorstw odpowiedziało, że w latach 2017-2018 zamierza inwestować, przy czym najwięcej małych firm zamierza inwestować małe kwoty, do 20 tys. zł. Odsetek deklarujących zamiar inwestycji także znacząco wzrósł w porównaniu z 2015 rokiem. Jest to o 15 punktów procentowych więcej przedsiębiorstw w przypadku małych oraz aż o 20 p.p. więcej w przypadku średnich firm. Dla banków oznacza to wzrost potencjału kredytowego.

Z ankiety NBP wynika jednak, że banki nie odczuwają znaczących zmian popytu. NBP podaje, że banki, które odczuły wzrost popytu, uzasadniały go złagodzeniem kryteriów i warunków udzielania kredytów dla przedsiębiorstw. I to prawdopodobnie jest warunek wzrostu popytu i zwiększenia akcji kredytowej.

Na jednej szali leży rozluźnienie polityki kredytowej, a na drugiej – ryzyko. Pomimo najniższych stóp procentowych w historii i ogólnego spadku wskaźnika złych kredytów, niektóre banki przyznają, że to ryzyko u nich wzrosło. Część banków, które zaostrzyły politykę kredytową w I kwartale tego roku, uzasadniało to głównie pogorszeniem jakości kredytów dla przedsiębiorstw – podaje NBP.

Firma doradcza Bain&Company obliczyła, że przeciętnie ok. 1 proc. najmniej rentownych klientów korporacyjnych banku ma największy negatywny wpływ na jego wyniki. Najtrudniejsze zadanie dla banku to umiejętność policzenia zysku z klienta, co w przypadku klientów detalicznych jest stosunkowo proste, ale w przypadku przedsiębiorstw – bardzo trudne.

Bankowi bardzo trudno jest przypisać konkretnemu klientowi korporacyjnemu koszty operacyjne (takie jak na przykład związane z przyjmowaniem gotówki) czy też ryzyko rynkowe. Wszystkie dane, na podstawie których można by przeprowadzić takie kalkulacje, porozrzucane są w różnych jednostkach organizacyjnych i bazach danych.

Do tego dochodzi jeszcze kwestia systemów motywacyjnych dla pracowników. Dopiero teraz w bankach następują powolne zmiany. Systemy motywacyjne nastawione były dotąd na sprzedaż, założenia sprzedażowe były wyśrubowane bądź wręcz nierealistyczne, co prowadziło w wielu przypadkach przynajmniej do missellingu.

Banki zmieniają metodologie oceny pracowników tak, aby wpływ na ocenę miała nie tylko sprzedaż produktów, co motywowało do agresywnych praktyk sprzedażowych, ale również zysk ekonomiczny z klienta (a więc po uwzględnieniu kosztów kapitału). Według Bain&Company podział klientów na segmenty pod względem rentowności oraz według cyklu życia relacji, a następnie kierowanie się w relacji z klientem dyscypliną rentowności – to najważniejsze wyzwanie dla banków.

Obliczanie przewidywanej rentowności klienta powinno następować już na etapie decyzji o nawiązaniu współpracy. Przy ustalaniu ceny produktu bank powinien kierować się nie tylko stopą zwrotu z konkretnej transakcji, lecz tym, jaki udział może mieć rentowność tej transakcji na całkowitą wartość dodaną osiąganą na kliencie.

Trzeba więc stworzyć profil klienta i gromadzić w bazie szacunki dotyczące przyszłego potencjału, jak również historyczne dane na temat przychodów osiąganych z klienta i rentowności relacji z nim. Używane zwykle w planowaniu biznesowym i kapitałowym roczne dane o relacji z klientem są niewystarczające, bo mogą występować znaczące wahania pod względem rentowności. Te wahania mogą być także cykliczne, a więc bank powinien tworzyć plany relacji w perspektywie 2-4 lat.

Z punktu widzenia rentowności osiąganej na kliencie najbardziej atrakcyjni dla banków są eksporterzy. To z reguły firmy, która już sprawdziły się na rynku krajowym i wyszły za granicę, poszukując tam skali i wyższych marż. Firmy eksportujące mają z reguły wyższą rentowność i lepsze wyniki finansowe niż ograniczające się do sprzedaży w kraju – potwierdzają badania NBP.

Wśród banków trwa wyścig o eksporterów. Problem w tym, że według danych za 2014 rok zaledwie 4,4 proc. polskich przedsiębiorstw zajmuje się eksportem towarów, a zaledwie 1 proc. eksportem usług. Tort, choć pewnie będzie się powiększał, jest ograniczony. I zapewne już w dużej części podzielony. Nie nasyci apetytów banków. Muszą klientów szukać także tam, gdzie rentowności przedsiębiorstw są niższe.

A w związku z tym muszą mieć na uwadze kilka innych ryzyk. Największe jest związane z odpornością przedsiębiorstwa na cykl podwyżek stóp i wzrost kosztów finansowania.

Obecnie w całym sektorze MŚP udział kredytów ze stwierdzoną utratą wartości wynosi 9,8 proc., co oznacza znaczący spadek z 10,7 proc. na koniec zeszłego roku i 13,4 proc. na koniec 2013 roku. W ciągu pięciu miesięcy tego roku portfele banków zmniejszyły się o prawie 1,5 mld zł popsutych należności. To bardzo wyraźna poprawa, ale poziom nadal jest dość wysoki. Zwłaszcza, że wejście w cykl podwyżek stóp spowoduje jego ponowny wzrost.

Banki mają tego świadomość i już zaostrzają kryteria udzielania kredytów długoterminowych. Podwyższyły pozaodsetkowe koszty kredytu, podniosły marże dla kredytów obarczonych większym ryzykiem, skróciły maksymalny okres kredytowania oraz zmniejszyły maksymalną dostępną kwotę kredytu.

Drugie ryzyko związane jest z regulacjami branżowymi. W związku z uchwaloną w lipcu nowelizacją ustawy regulującej energetykę odnawialną ok. 1300 podmiotów indywidualnych z tego sektora będzie miało kłopoty z utrzymaniem się na rynku – wylicza ZBP.

– To będzie wyzwanie dla banków – mówi Krzysztof Pietraszkiewicz.

Trzecie ryzyko związane jest z sytuacją na rynku pracy. W dłuższej perspektywie oznacza ono zakończenie potransformacyjnego okresu korzystania z zasobów taniej siły roboczej. Banki powinny zbadać odporność swoich klientów na to wyzwanie i licząc zdolność klientów do generowania dodatnich przepływów finansowych, przyjmować większy margines na wzrost kosztów wynagrodzeń.

Kolejne ryzyko wiąże się ze zmianami technologicznymi. Jest ono prawdopodobnie bardzo trudne do wyceny, ale konieczne do wzięcia pod uwagę, zwłaszcza przy udzielaniu kredytów inwestycyjnych. Chodzi o to, że jeśli bank skredytuje powiedzmy linię produkcyjną anachronicznych produktów, to prawdopodobieństwo straty kredytowej jest znacznie większe. Banki powinny też znaleźć narzędzia oceny kultury technologicznej swoich klientów i elastyczności reakcji na oczekiwania rynku.