Wzrost cen i płac wróży także wzrost podatków

Kategoria: Oko na gospodarkę

Eksperci OECD przyjrzeli się perspektywom systemów emerytalnych w krajach należących do tej organizacji. Są one właściwie wszędzie pod dużym ciśnieniem ekonomicznych konsekwencji kryzysu finansowego i zadłużeniowego w świecie oraz idących w ślad za tym niekorzystnych zmian na rynkach pracy. Wzrost bezrobocia, przerwy w okresach zatrudnienia, późniejsze zatrudnianie się młodych ludzi, obniżenie płac na skutek zmian w strukturach gospodarek – spowodowały i dalej będą powodować głęboki ubytek składek emerytalnych.

Perspektywy zapowiadają się źle także z powodu widocznych już wszędzie niekorzystnych trendów demograficznych. Systemy emerytalne mają tymczasem na ogół konstrukcję repartycyjną (pay-as-you-go), czyli obecne składki opłacają emerytury naszych rodziców, a na nasze emerytury mają pracować nasze dzieci, tylko, że dzieci tych przybywa coraz wolniej, a pracy dla nich gdy już dorosną i składek od nich będzie mniej.

Na perspektywy te można spojrzeć przynajmniej w trzech wymiarach: wysokości świadczeń emerytalnych w porównaniu z ostatnimi zarobkami, wysokości obowiązkowych składek płaconych do systemu (obojętnie państwowego, czy prywatnego) – bo to pozwala ocenić, czy obywateli kraju stać na dodatkowe oszczędzanie. Liczy się także wielkość zgromadzonych już środków, bo to wskazuje jak wielkimi rezerwami finansowymi – tak na wszelki wypadek – dysponują fundusze emerytalne.

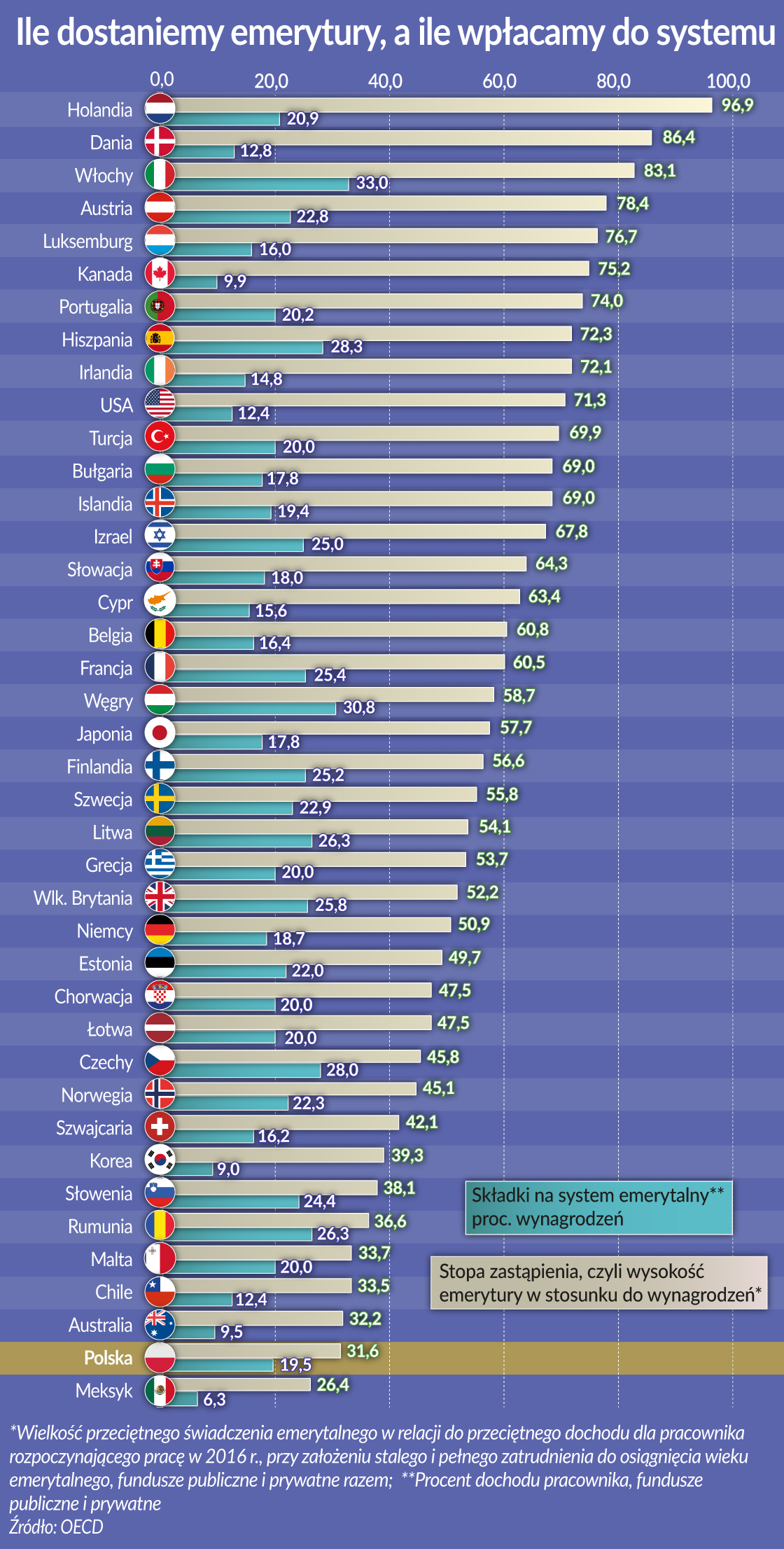

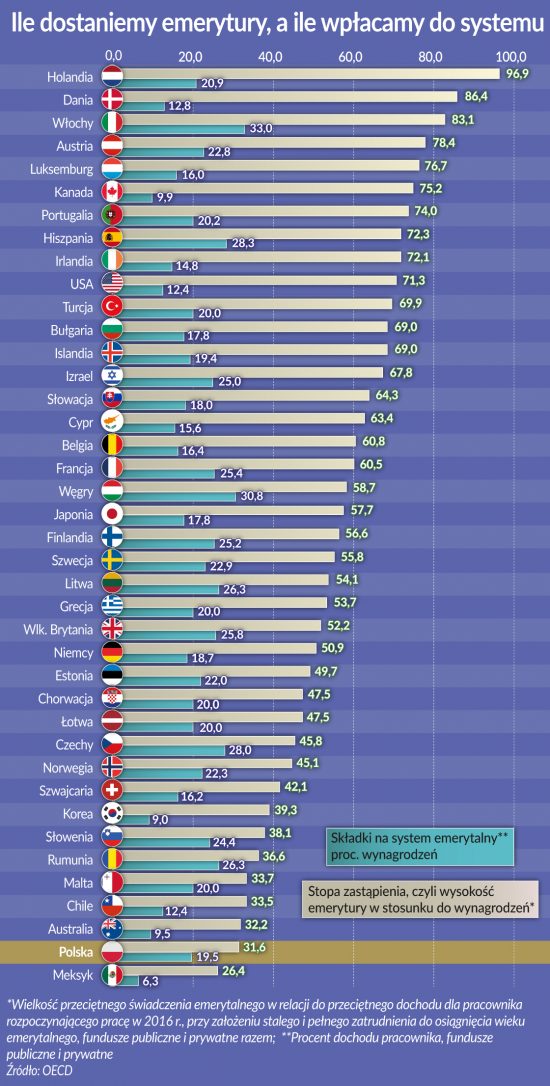

Meksyk, Polska, Australia, Chile, Malta, Rumunia, Słowenia, Korea – to kraje, w których wysokość świadczenia emerytalnego będzie radykalnie niższa w porównaniu z wcześniejszymi zarobkami. W Meksyku ta tzw. stopa zastąpienia – chodzi tu o wysokość przyszłego dochodu u osób, które rozpoczęły pracę w 2016 r. i przy optymistycznym założeniu będą pracować przez całe życie zawodowe – wynosi jedynie 26,4 proc. W Polsce stopa ta wynosi – w ocenie OECD – 31,6 proc., a w Australii – 32,2 proc. Na dalszych miejscach – też ze stopą zastąpienia poniżej 40 proc. – są m.in. Chile, Malta i Rumunia.

Mimo podobieństwa pod względem niskiej wysokości przyszłego świadczenia w relacji do wcześniejszego wynagrodzenia, sytuacja mieszkańców tych krajów jest różna. W Meksyku emerytury są niskie, ale obciążenie płac pracowników obligatoryjnymi wpłatami na rzecz przyszłych emerytur są symboliczne, wynoszą jedynie 6,275 proc. płacy. Z góry więc zakłada się konieczność własnego dodatkowego oszczędzania na przyszłą emeryturę.

Podobnie jest w przypadku Australii, w której stopa zastąpienia jest niska, ale i obciążenia niezbyt wysokie (9,5 proc.). Natomiast aktywa już zebranych funduszy emerytalnych sięgają tam aż 130,2 proc. PKB kraju. Od początku wieku ich wielkość podwoiła się. Największym prawdopodobnie atutem jest jednak młody przeciętny wiek australijskiego społeczeństwa, co oznacza, że zgromadzone fundusze na razie nie będą potrzebne.

Na najwyższy – wśród krajów objętych oceną ekspertów OECD – poziom emerytury w stosunku do wcześniejszego dochodu z pracy, mogą liczyć przeciętni mieszkańcy Holandii, gdzie ów stopień zastąpienia sięga aż 96,9 proc. Obłożenie dochodów z pracy składkami emerytalnymi jest w tym kraju nieznacznie wyższe niż w Polsce (20,9 proc.), na stabilność systemu ma wpływ duża skala już zgromadzonych aktywów w funduszach emerytalnych (184,2 proc. PKB kraju). W przypadku mieszkańców Danii stopa zastąpienia jest nieco niższa (86,4 proc.), ale obciążenie bieżących dochodów składkami znacznie niższe (12,78 proc.). Zgromadzone aktywa są ponad dwukrotnie wyższe niż PKB kraju (208,4 proc.), a od początku wieku podwoiły się.

Niski w Polsce poziom wskaźnika zastąpienia, czyli poziomu emerytury w stosunku do osiąganego wcześniej dochodu z pracy (31,6 proc.) w oczywisty sposób wskazuje na potrzebę samodzielnego myślenia o gromadzeniu środków finansowych na starość. Nie jest to łatwe w sytuacji gdy obciążenia dochodów osób pracujących składkami emerytalnymi na tle innych krajów OECD nie są niskie (19,52 proc., wobec np. 18,7 proc. w Niemczech).

Z ekonomicznego punktu widzenia i biorąc pod uwagę trendy demograficzne, perspektywa wydaje się dość klarowna – bez wzrostu własnych oszczędności dochody osiągane w wieku emerytalnym pozostaną niskie. Otwartym pozostaje pytanie w jaki sposób zwiększać oszczędności na czas emerytury – dobrowolnie, czy w sposób obowiązkowy. W Polsce wchodzą w przyszłym roku w życie przepisy o quasi-obowiązkowych Pracowniczych Planach Kapitałowych (PPK). Abstrahując od kwestii związanych z ich konstrukcją, poszczególnych rozwiązań prawnych, PPK powinny przyczynić się w przyszłości do zwiększenia wysokości emerytur w relacji do dochodów.

Możliwe są oczywiście inne rozwiązania. Dla porównania na Węgrzech, gdzie stopa zastąpienia jest znacznie wyższa niż w Polsce (58,7 proc.), obciążenie dochodów pracowniczych składkami emerytalnymi sięga aż 30,75 proc. Wyższe „oskładkowanie” dochodów z pracy jest jedynie we Włoszech (33,0 proc.), co zapewnia wysoki poziom zastąpienia – 83,1 proc. Podobne są przypadki Hiszpanii i Austrii – wyższa stopa zastąpienia, ale również wyższe składki. Gorzej na tym tle – i takiego scenariusza lepiej byłoby uniknąć w naszym kraju – wygląda sytuacja w Rumunii, gdzie pomimo wyższych składek (26,3 proc.), stopa zastąpienia jest niewiele wyższa niż w Polsce (36,6 proc.).

>>> OECD o perspektywach emerytalnych