Obawy o finanse a krańcowa skłonność do konsumpcji

Kategoria: Trendy gospodarcze

Oszczędności gromadzone przez ludność i przedsiębiorstwa stanowią podstawowe źródło finansowania inwestycji w gospodarce. Wynika to z elementarnych zależności między wielkościami makroekonomicznymi. Jeżeli popatrzymy na dochód narodowy czy dochód gospodarstw domowych lub dochód firm od strony jego podziału, to zawsze pojawiają się dwie możliwości: wydania go lub oszczędzenia.

Warto podkreślić, że sam fakt niewydania dochodu jest wystarczający dla finansowania inwestycji. Nie jest konieczne lokowanie oszczędności w systemie bankowym lub w innych instytucjach sektora finansowego. Mogą one być także przechowywane w gotówce, co często ma miejsce przy stosunkowo niskim poziomie ubankowienia w Polsce. Z uwagi na finansowanie inwestycji z oszczędności dla wielu autorów te dwa pojęcia są tożsame.

W publikacjach GUS z zakresu rachunków narodowych „oszczędności stanowią tę część dochodów do dyspozycji, która nie jest wydatkowana na konsumpcję. Są one przeznaczone na akumulację (tworzenie i odtworzenie takich aktywów jak nakłady brutto na środki trwałe, przyrost rzeczowych środków obrotowych i aktywów o wyjątkowej wartości), transfery kapitałowe i/lub redukcję zadłużenia”.

W ujęciu makroekonomicznym, wielkość krajowych oszczędności określa możliwość finansowania krajowych inwestycji. Przy niedostatecznie wysokich oszczędnościach krajowych konieczne staje się korzystanie z oszczędności zagranicznych, czy to w formie bezpośrednich inwestycji zagranicznych, czy w formie papierów dłużnych.

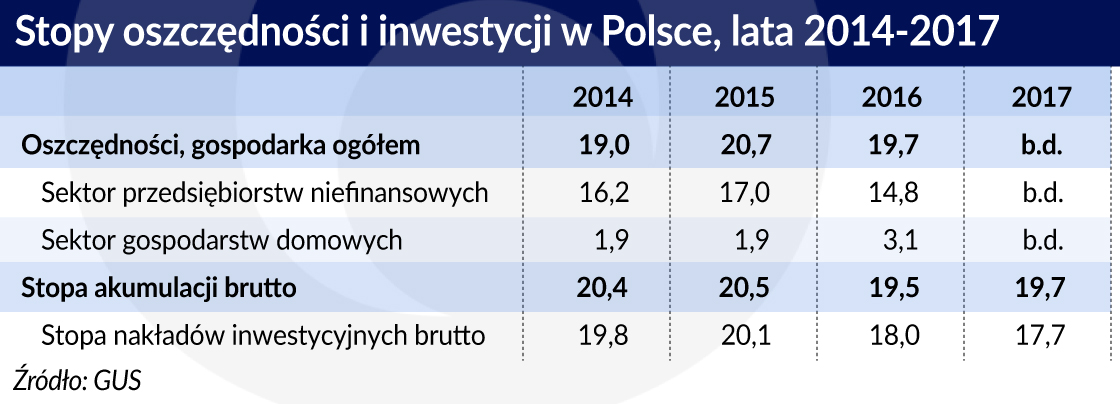

GUS opublikował ostatnio dane, w konwencji rachunków narodowych, na temat oszczędności w dwóch najważniejszych tzw. sektorach instytucjonalnych pod względem wartości gromadzonych rocznych oszczędności. Chodzi tu o sektor przedsiębiorstw niefinansowych i sektor gospodarstw domowych. W skład tego ostatniego obok osób prywatnych wchodzą także indywidualni przedsiębiorcy i rolnicy.

Przedstawione liczby pokazują bardzo bliski związek między stopą oszczędności a stopami akumulacji i nakładów inwestycyjnych brutto. W 2014 roku wartość akumulacji brutto była większa niż oszczędności krajowe i wymagała uzupełnienia oszczędnościami zagranicznymi, zaś w latach 2015 i 2016 stopy oszczędności nieznacznie przewyższyły stopę akumulacji i nawet stopy nakładów inwestycyjnych brutto.

Niepokojące zjawiska to, z jednej strony, kurczenie się stopy inwestycji brutto z ponad 20 proc. PKB w 2015 roku do 17,7 proc. w 2017 roku, a z drugiej strony powiększanie znaczenia przyrostu zapasów (rzeczowych środków obrotowych) aż do 2 proc. PKB w 2017 roku.

Działania polityki gospodarczej, a zwłaszcza osiągnięcie stopy inwestycji w wysokości co najmniej 22 proc. PKB w 2020 roku określonej w Strategii Odpowiedzialnego Rozwoju, wymagają zdecydowanych i kompleksowych działań w trzech kierunkach:

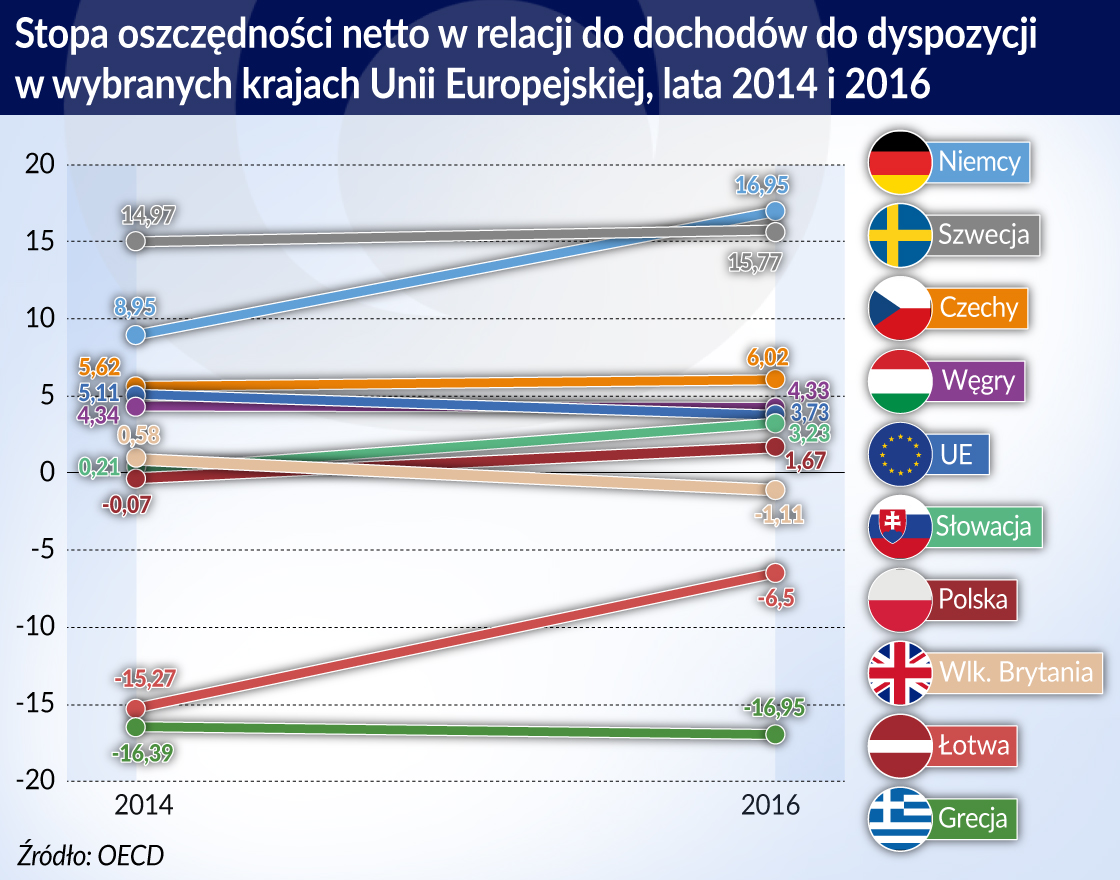

Większe oszczędności ludności przyczyniają się do większych możliwości finansowania inwestycji i do ograniczenia korzystania z oszczędności zagranicznych. Tymczasem stopa oszczędności netto ludności pozostaje w Polsce na niskim poziomie w porównaniu z innymi krajami Unii Europejskiej, zdecydowanie niższym niż wynosi ona średnio w Unii Europejskiej, a także w krajach regionu, np. w Republice Czeskiej czy na Węgrzech.

Oszczędności netto gospodarstw domowych są definiowane przez OECD jako różnica między dochodami do dyspozycji a wydatkami na konsumpcję skorygowana o zmianę w kapitale netto w funduszach emerytalnych. Zastosowane podejście wykorzystuje dane rachunków narodowych według SNA 2008. OECD podkreśla, że oszczędności gospodarstw domowych są głównym krajowym źródłem funduszy finansujących kapitał inwestycyjny, jako ważne wsparcie długookresowego rozwoju gospodarczego kraju.

Niska skłonność do oszczędzania przez polskie gospodarstwa domowe ma swoje głębokie korzenie we względnie niskiej zamożności polskiego społeczeństwa odziedziczonej po PRL-u. W czasach transformacji gospodarczej uzyskaliśmy ogromne możliwości w zakresie nabywania dóbr konsumpcyjnych czy poprawy warunków mieszkaniowych. Możliwości te są wykorzystywane w bardzo wysokim stopniu, bowiem lata marazmu dochodowego i pauperyzacji społeczeństwa w konfrontacji z sytuacją z krajach starej Unii powodują frustracje i wymuszają nadrabianie utraconego dystansu.

Do wzrostu konsumpcji skłaniają także inne czynniki wpływające na ograniczanie oszczędności. Trzeba tu wymienić bardzo niski aktualnie poziom stóp oprocentowania depozytów bankowych, ujawnienie się zróżnicowania dochodowego społeczeństwa (nie wypada być biedniejszym od sąsiada) oraz łatwą dostępność kredytów i pożyczek na konkurencyjnym rynku bankowym i pozabankowym.

Stan skumulowanych przez lata depozytów złotowych i walutowych ludności Polski w instytucjach finansowych wyniósł 779,1 mld zł, jak podaje to w swoich statystykach Narodowy Bank Polski. Z kolei stan kredytów ludności w tych samych instytucjach wynosił 704,7 mld zł, co oznacza niewielką nadwyżkę depozytów nad kredytami. Rzecz jasna, inni ludzie gromadzą oszczędności i inni zaciągają kredyty.

Przedstawione dane potwierdzają niską skłonność Polaków do oszczędzania. Z kolei depozyty przedsiębiorstw od połowy 2014 roku utrzymują się na poziomie ponad 200 mld zł i stale rosną (263,1 mld zł na koniec czerwca br.). Na bezpośrednie przeznaczenie tych środków na inwestycje nie można liczyć, bowiem po kryzysie finansowym końca pierwszej dekady XXI wieku w korporacjach zagranicznych i krajowych obowiązuje nowy paradygmat zarządzania gotówką, wymuszający trzymanie gotówki jako elementu zarówno niezależności od systemu bankowego, jak i budowania prestiżu firm w oczach konkurentów i innych interesariuszy.

Trzeba tworzyć fundusze emerytalne

Podejście OECD do oszczędności ludności kładzie duży nacisk na odkładanie środków gospodarstw domowych w funduszach emerytalnych. Po ograniczeniu środków gromadzonych w Otwartych Funduszach Emerytalnych rząd podjął prace nad ustawą Pracowniczych Planów Kapitałowych (PPK). Według założeń PPK mają przyczynić się do długookresowych oszczędności i mieć powszechny, aczkolwiek dobrowolny, charakter i być współfinansowane przez pracodawców i w części przez budżet państwa. Choć PPK budzą rozmaite kontrowersje i niechęć niektórych związków zawodowych oraz pracodawców w małych firmach, to projekt został pozytywnie zaopiniowany przez organizacje pracodawców i związków zawodowych wchodzące w skład Rady Dialogu Społecznego.

Wydaje się, że mimo rozmaitych zastrzeżeń utworzenie PPK jest niezbędne, nawet przy sprzeciwach i głosach krytycznych. Ludzie obawiają się, że PPK może po jakimś czasie podzielić los OFE. Prowadzona w mediach kampania informacyjna o potrzebie oszczędzania w świetle zagrożenia niskimi wypłatami emerytur nie doprowadziła jeszcze do osiągnięcia punktu zwrotnego w świadomości społecznej w kwestii potrzeby oszczędzania na emeryturę.

Konieczność zwiększenia stopy oszczędności poprzez tworzenie funduszy emerytalnych staje się pilna nie tylko z potrzeby finansowania inwestycji w gospodarce, ale także dla zapewnienia godziwej wysokości przyszłych wypłat emerytur dla dzisiejszych pracowników. OECD w swoim raporcie „Pensions at a Glance 2017” podaje, że średnia ważona relacja wartości prywatnych funduszy emerytalnych do PKB w OECD wynosi 83,0 proc., a publicznych funduszy 13,9 proc. W Polsce te relacje wynoszą odpowiednio 9,3 i 1,1 proc.

Model stosowany przez OECD do symulacji systemów emerytalnych pokazuje, że w niedostatecznej wielkości funduszy emerytalnych należy upatrywać przyszłej niskiej stopy zastąpienia (procent wynagrodzenia w emeryturze) w Polsce. Będzie ona trzecią najniższą w krajach OECD (po Wielkiej Brytanii i Meksyku) w wysokości nieco ponad 30 procent. Najkorzystniej wygląda to w Holandii, gdzie relacja prywatnych funduszy emerytalnych do PKB w wysokości ponad 180 proc. gwarantuje blisko sto procent stopy zastąpienia. Dzieje się tak dzięki prawie 37 proc. obciążenia wynagrodzeń składkami (pracownik 16 proc., pracodawca 20,9 proc.) w prywatnych funduszach emerytalnych i 71 lat wieku przechodzenia na emeryturę. W Polsce obie strony są obciążone w publicznym funduszu solidarną składką po 9,76 proc. wynagrodzenia według statystyk OECD.

Tworzenie funduszy emerytalnych w ramach PPK czy innych rozwiązań jest kluczowe zarówno dla finansowania inwestycji, jak dla uzyskania wyższych stóp zastąpienia przez obecnych płatników składek zusowskich.