Towards a Digital Canadian Dollar: If, How, When

Kategoria: Macroeconomics

Dziennikarz Obserwatora Finansowego, specjalizuje się w makroekonomii i finansach publicznych

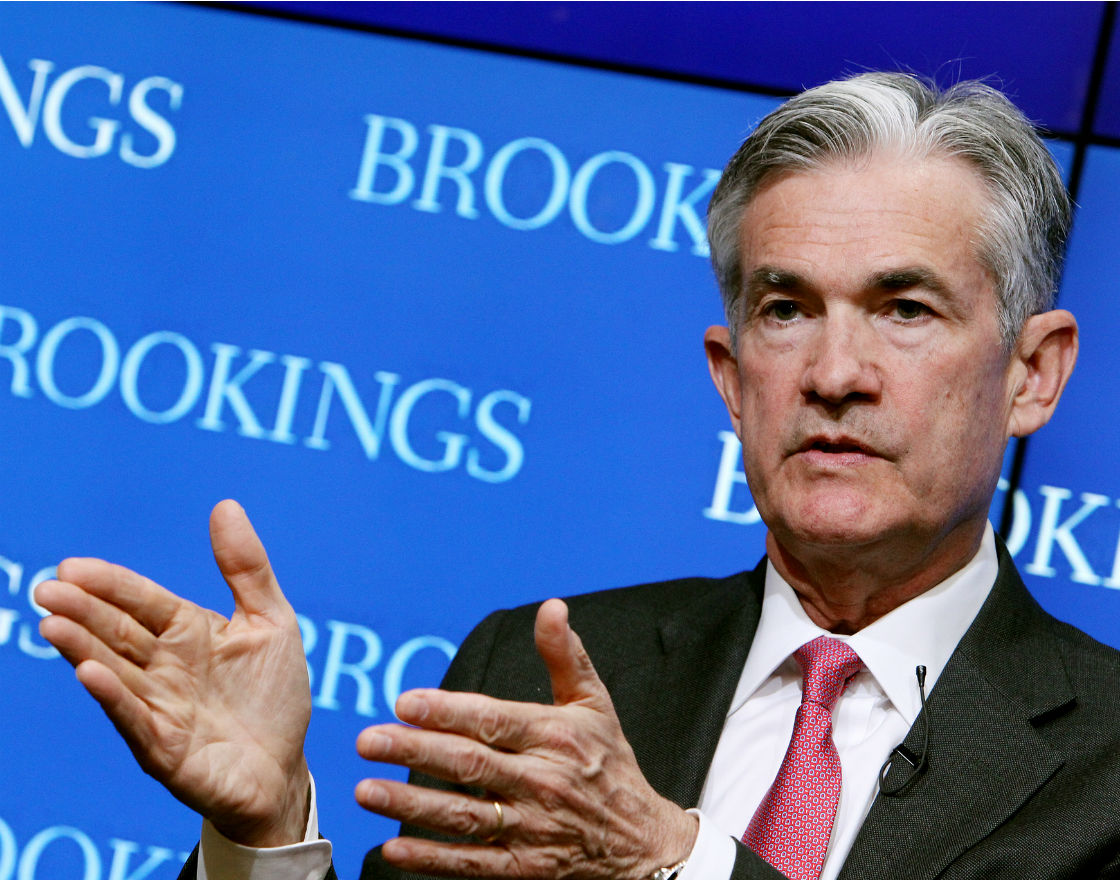

Jerome Powell, prezes Fed (CC BY NC ND Brookings)

– Ponieważ jesteśmy główną walutą rezerwową świata, nie musimy spieszyć się z tym projektem. Nie musimy być pierwsi na rynku – tak przewodniczący Fed Jerome Powell odpowiadał na pytanie o cyfrowego dolara podczas debaty zorganizowanej przez Bank Rozrachunków Międzynarodowych (BIS) 22 marca.

– Aby pójść naprzód, potrzebowalibyśmy poparcia Kongresu, administracji, szerokiej rzeszy opinii publicznej, a tak naprawdę nie rozpoczęliśmy jeszcze tego publicznego zaangażowania – wyjaśniał.

Powell przyznał też, że choć Fed współpracuje z Massachusetts Institute of Technology nad projektem cyfrowej waluty banku centralnego (ang. CBDC – central bank digital currency), to chodzi bardziej o zbadanie granic obecnego systemu, niż o decyzję o wdrażaniu nowego. Ta bowiem nie zapadła.

Przewodniczący Fed podkreślił, że banki centralne, które mają zamiar cyfrową walutę wdrażać muszą mieć na uwadze trzy kwestie. Po pierwsze, „nie szkodzić”. Po drugie, należy rozważyć, jak taka waluta mogłaby koegzystować z dotychczasowymi formami pieniądza elektronicznego i z gotówką. Po trzecie, należałoby taką walutę wprowadzić jak najefektywniej i jak najbardziej innowacyjnie.

Korzyści i ryzyka wprowadzenia pieniądza cyfrowego banku centralnego

Jens Weidmann, prezes Bundesbanku również mówił, że z CBDC nie ma się co śpieszyć. Podkreślił, że waluty banków centralnych są skazane na bardzo trudny kompromis. Z jednej strony muszą być na tyle popularne, aby wywołać efekty sieciowe owocujące dużą liczbą użytkowników i zaufaniem. Z drugiej strony, jeśli ich popularność byłaby zbyt duża, spowodowałaby przesunięcie finansowania gospodarki z sektora bankowości komercyjnej do banków centralnych.

Z obawami zgodził się też gospodarz spotkania Agustin Carstens. Dyrektor generalny BIS, mówił, że ewentualna cyfrowa waluta banku cyfrowego to wyzwanie o ogromnej złożoności.

– Jest jeden szczególny problem: ona nie może zawieść. Nie może zawieść w żadnym konkretnym momencie. Aby zapewnić tego typu odporność, potrzeba dużo czasu – wyjaśniał.

Na razie CBDC wprowadził tylko bank centralny Bahamów, ale prace nad cyfrową walutą prowadzi też bank centralny Chin. Banki centralne Zachodu zdają się czekać na wynik chińskiego eksperymentu, zanim złożą jakiekolwiek deklaracje co do walut cyfrowych. Szczególnie, że pomiędzy wprowadzeniem cyfrowej waluty, a unikaniem tematu istnieje jeszcze droga pośrednia – wykorzystywanie technologicznych innowacji ze świata zdecentralizowanych finansów w świecie scentralizowanym.

Banki centralne Zachodu zdają się czekać na wynik chińskiego eksperymentu, zanim złożą jakiekolwiek deklaracje co do walut cyfrowych.

Temu tematowi poświęcony był panel „CeFi do DeFi: czy globalne finanse mogą być de/rekonstruowane?” 24. marca. Te skróty wymagają wyjaśnienia – DeFi to zdecentralizowane finanse – czyli możliwość przeniesienia każdej usługi finansowej: lokat, pożyczek, handlu czy ubezpieczeń na blockchain. Blockchain to architektura przechowywania informacji, która jest rozproszona, wiarygodna i nie wymaga udziału tradycyjnych instytucji, czyli banków. CeFi to dotychczasowy świat – scentralizowana bankowość z bankiem centralnym nad bankami komercyjnymi.

Już z samych definicji wynika, że CeFi i DeFi to trochę ogień i woda, ale okazuje się, że mogą mieć punkt wspólny. Najbardziej prawdopodobny scenariusz zakłada, że świat banków centralnych trochę się unowocześni i zdecentralizuje, a światu rozproszonych finansów przybędzie regulacji aby był bezpieczniejszy i łatwiejszy w użytkowaniu dla zwykłego konsumenta.

– Ludzkość przeszła z finansów papierowych do finansów komputerowych, a potem do finansów internetowych. Wkrótce i zdecentralizowane finanse będą nazwane po prostu finansami i nie będzie potrzeby ich różnicować – przewidywał nawet Joseph Lubin, właściciel firmy ConsenSys i jeden z twórców Ethereum (drugiej pod względem kapitalizacji kryptowaluty).

– Współpracujemy obecnie z sześcioma bankami centralnymi nad prototypami projektów portfeli zaprojektowanych do rozpoznawania tokenów niezależnie od tego, co one reprezentują. (…) CBDC będą miały większą użyteczność, jeśli będą mogły być używane na różnych sieciach – dodał Joseph Lubin.

Oczywiście początki zdecentralizowanych finansów poza ogromem możliwości niosą też wiele zagrożeń. Sam Joseph Lubin przyznał, że np. w 2017 roku, podczas poprzedniej hossy na kryptowalutach „na pewno było wiele problemów spowodowanych asymetrią informacji, okropnymi projektami i skorumpowanymi projektami, ale jeśli faktycznie się temu przyjrzeć wiele z tych projektów lub wiele naprawdę dobrych projektów rozwinęło się i stało się ważnym elementem zdecentralizowanych finansów”.

Początki zdecentralizowanych finansów poza ogromem możliwości niosą też wiele zagrożeń.

Wygląda więc na to, że w pionierskich czasach szanse i ryzyka idą ze sobą w parze. I to w zasadzie naturalna kolej rzeczy, dopóki uświadamia to sobie zwykły konsument. Mówiła o tym Hester Peirce, komisarz SEC, czyli Amerykańskiej Komisji Papierów Wartościowych i Giełd.

– Z mojego doświadczenia wynika, że ludzie często nie myślą o regulacjach, dopóki nie pojawi się jakiś problem. A jeśli pojawi się problem naprawdę chcą, aby istniał jakiś regulator, do którego mogą się zwrócić i chcą, aby istniał sposób na odwrócenie błędu, który się wydarzył. A w przypadku DeFi może nie być obu – ostrzegała.

Warto jednak podkreślić, że nie postulowała ani zakazu, ani przeregulowania kwitnącej branży zdecentralizowanych finansów.

– Mój apel do świata DeFi to: przyjdźcie proszę i wyjaśnijcie mi, co w praktyce oznacza postulat, aby nie regulować technologii, a tylko regulować jej użycie – powiedziała Hester Peirce, w podsumowaniu debaty zorganizowanej przez BIS.

Debatę szefów banków centralnych można zobaczyć tutaj, a dotyczącą zdecentralizowanych finansów tutaj.