Rewolucja na polskim rynku płatności – kierunek zmian

Kategoria: Usługi finansowe

Departament Systemu Płatniczego NBP od ponad dwudziestu lat zbiera kompleksowe dane o kartach płatniczych, transakcjach przeprowadzanych przy ich udziale, sieci akceptacji czy metodach ich wykorzystania. Zebrane dane oraz analizy opisujące zmiany widoczne na rynku polskim są publikowane i udostępniane przez NBP na jego stronie internetowej w formie cyklicznych opracowań kwartalnych. Analizując te dane, można stwierdzić, że w ciągu ostatniej dekady w sektorze usług płatniczych w Polsce nastąpiło wiele przełomowych zmian.

Liczba kart płatniczych w obiegu przekroczyła w Polsce próg 40 mln sztuk w 2018 r. Obecnie w obiegu znajduje się już 43,9 mln kart, a zatem statystycznie na każdego mieszkańca Polski przypada więcej niż jedna karta. Liczba kart stale wzrasta i można spodziewać się, że w niedługim czasie liczba kart płatniczych oddanych w ręce Polaków przekroczy próg 45 mln. Karty płatnicze udostępniane klientom przez banki komercyjne w Polsce są sygnowane logo jednej z dwóch dużych organizacji płatniczych. Najbardziej rozpowszechnione są karty VISA, drugie miejsce zajmuje organizacja MasterCard.

Na przestrzeni ostatnich dwudziestu lat liczba transakcji dokonanych kartami płatniczymi wzrosła dwudziestokrotnie.

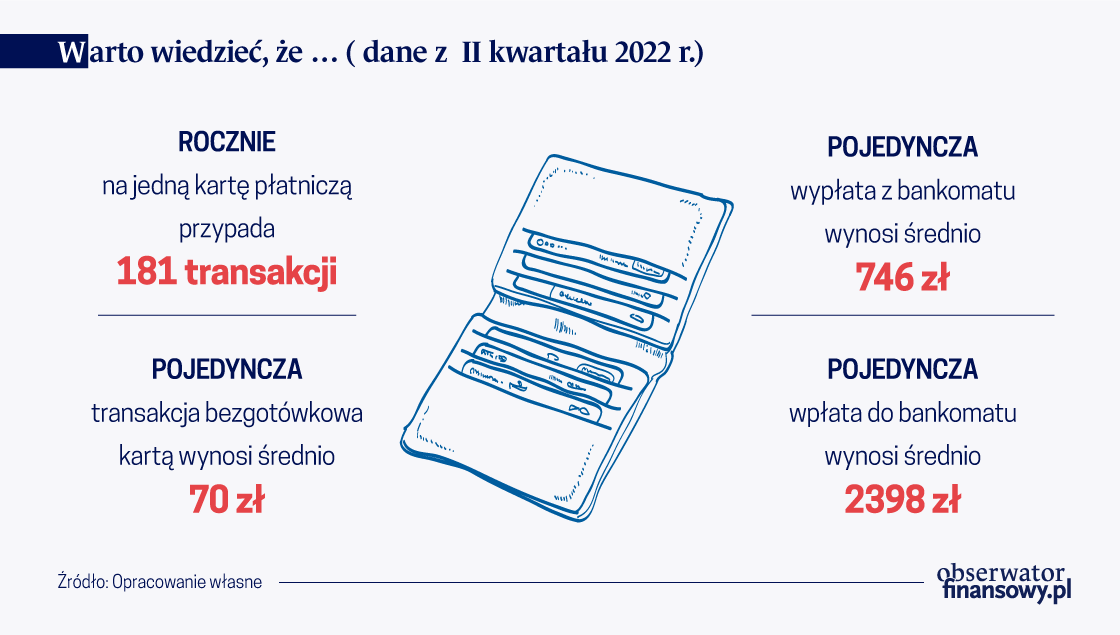

Karty płatnicze są popularną formą płatności. Wszystkie dotyczące ich wskaźniki z roku na rok wykazują dynamikę wzrostową. W 2021 roku rozliczono 7,8 mld transakcji dokonanych kartami płatniczymi. Na przestrzeni ostatnich dwudziestu lat liczba transakcji dokonanych kartami płatniczymi wzrosła dwudziestokrotnie. Karty płatnicze są używane do przeprowadzania 21,4 mln transakcji dziennie. Właściciel karty płatniczej używa jej rocznie średnio 181 razy. Pod względem liczby transakcji kartami płatniczymi na 1 mieszkańca, Polska zajmuje obecnie 13 pozycję wśród 27 krajów UE (dla porównania dziesięć lat wcześniej Polska zajmowała 22 pozycję). W tym rankingu Polska wyprzedziła m.in. takie kraje jak Niemcy, Austrię, czy Hiszpanię.

Średnia wartość pojedynczej transakcji bezgotówkowej realizowanej kartą wynosi 70 zł, a wartość transakcji gotówkowej w formie wypłaty z bankomatu średnio wynosi 746 zł.

Do popularności kart płatniczych w Polsce przyczynia się fakt, że korzystanie z nich jest bezpieczne. W Polsce odnotowano w 2019 r. znikomy udział transakcji oszukańczych w wartości wszystkich transakcji dokonanych kartami (0,006 proc.). Stawia to nasz kraj, pod względem bezpieczeństwa w zakresie kart płatniczych, na pierwszym miejscu w Unii Europejskiej. Średnia dla strefy Euro wynosiła 0,036 proc., tj. sześć razy więcej niż w Polsce. Przytoczone powyżej dane za rok 2019 są ostatnimi opublikowanymi przez EBC w 2022 r., umożliwiającymi porównanie z innymi krajami UE.

Obecnie 94 proc. wszystkich transakcji kartami to płatności w terminalach POS lub internecie. Pozostałe 6 proc. transakcji z użyciem karty przypada na wypłaty gotówki z bankomatu. Wysoki odsetek wykorzystania kart do transakcji bezgotówkowych jest odnotowywany zaledwie od kilku ostatnich lat. Dziesięć lat temu Polska zajmowała 19 pozycję w zestawieniu państw UE, a według najnowszych danych Polska zajmuje 5 miejsce wśród państw UE pod względem udziału transakcji bezgotówkowych w ogólnej liczbie transakcji przeprowadzonych kartami płatniczymi.

W ostatnich pięciu latach sieć akceptacji wzrosła ponad dwukrotnie – przybyło ponad 680 tysięcy nowych terminali.

Wysoka liczba bezgotówkowych transakcji kartowych możliwa jest dzięki rozbudowaniu infrastruktury płatniczej. W ostatnich pięciu latach sieć akceptacji wzrosła ponad dwukrotnie – przybyło ponad 680 tysięcy nowych terminali. Na koniec czerwca 2022 r. klienci mieli dostęp do niemal 1,2 mln terminali płatniczych. Pod względem liczby terminali przypadających średnio na 1 mln mieszkańców, Polska zajmuje aktualnie 11 miejsce wśród państw UE. Wskaźnik dostępności terminali w Polsce jest obecnie wyższy niż w Chorwacji, Holandii, Danii, Belgii, Czechach czy Austrii. Świadczy to o postępie, jaki stał się udziałem naszego rynku na przestrzeni ostatniej dekady. Porównując obecną sytuację z rankingiem z 2012 r., w którym plasowaliśmy się na 24 pozycji, można mówić o ogromnym postępie.

Kamieniem milowym tego progresu było w 2019 r. przystosowanie całej sieci akceptacji kart do obsługi kart zbliżeniowych. Oznacza to, że obecnie wszystkie terminale na terenie Polski umożliwiają przeprowadzanie transakcji w trybie zbliżeniowym. Dzięki temu klienci maksymalnie skracają czas przeprowadzania płatności oraz unikają dotykania terminala (co było konieczne przy wprowadzaniu kodu PIN). Warto ten fakt podkreślić, gdyż w czasie pandemii wspomniane udogodnienia okazały się dla klientów bardzo ważne.

Niezaprzeczalne zalety płatności zbliżeniowych sprawiły, iż transakcje zbliżeniowe całkowicie zdominowały płatności kartowe. W 2021 r. w Polsce dokonano 6,5 mld transakcji w formie zbliżeniowej, co stanowiło aż 98,5 proc. wszystkich płatności dokonanych z użyciem kart. Warto też zauważyć, że od 2020 r. obowiązuje wyższy limit kwotowy (100 złotych) płatności zbliżeniowych niewymagających wprowadzenia kodu PIN, co również usprawniło czas przeprowadzania transakcji.

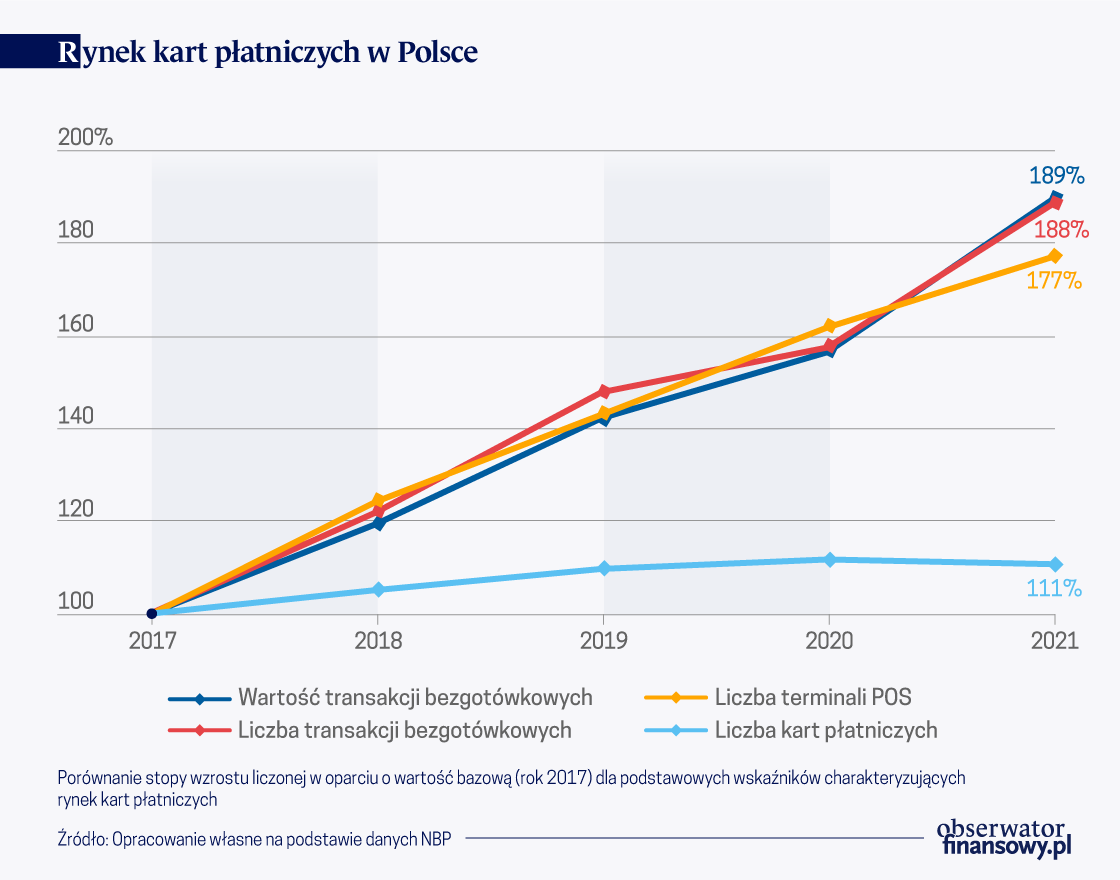

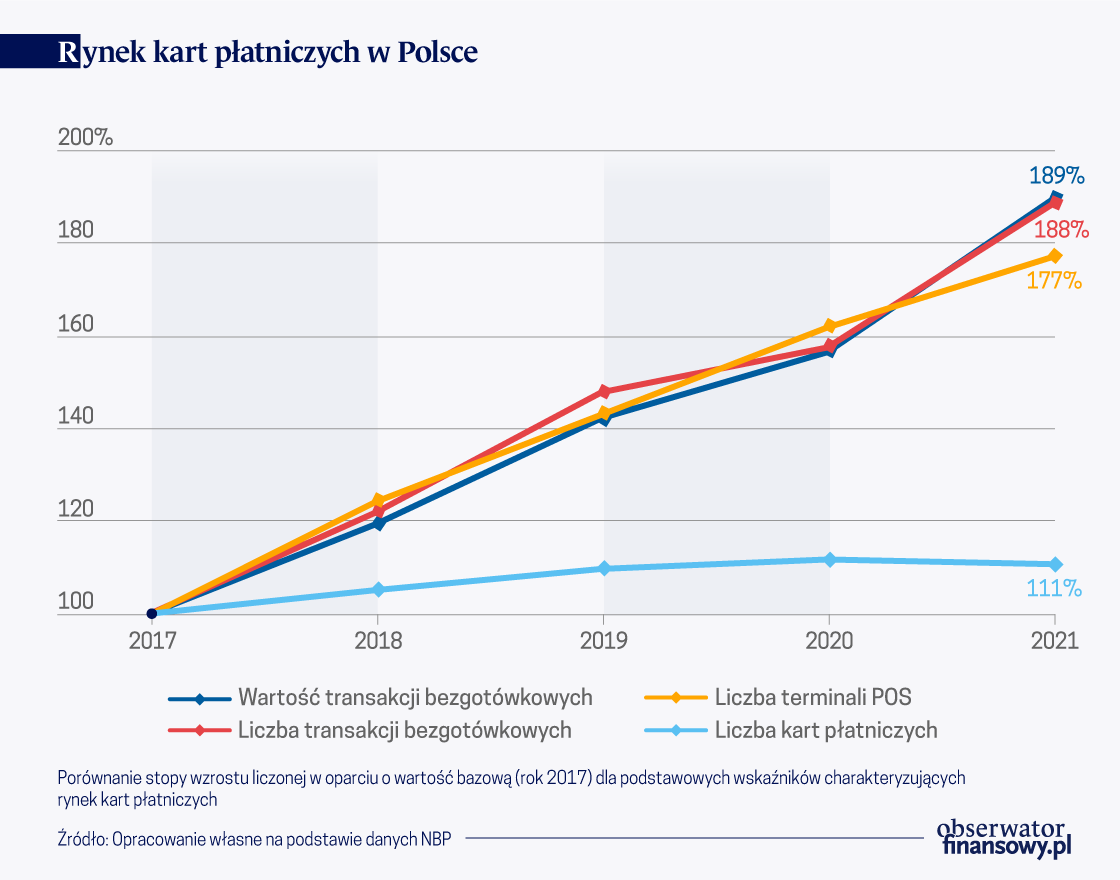

Na przestrzeni ostatnich pięciu lat liczba przeprowadzonych transakcji wzrosła o 88 proc. a ich wartość wzrosła o 89 proc. Równie dynamiczny wzrost na poziomie 77 proc. dotyczył liczby dostępnych terminali POS.

Wypłata gotówki nie tylko w bankomacie

Ciekawą, ale rzadko wykorzystywaną usługą dostępną dla posiadaczy kart jest możliwość wypłaty sklepowej (ang. cash back). Obecnie zdecydowanie najczęściej do wypłaty gotówki służy bankomat. Według danych z czerwca 2022 r. w naszym kraju jest dostępnych 21,5 tys. bankomatów. Tymczasem od roku 2006 na rynku polskim jest dostępna usługa, która umożliwia posiadaczom kart wypłatę gotówki przy okazji płacenia kartą za zakupy w placówce handlowej.

Najważniejszą zaletą wypłaty sklepowej jest jej dostępność. Na koniec czerwca 2022 r. usługa ta była dostępna w sieci 280,5 tys. placówek handlowych – należą tu sklepy i supermarkety, stacje benzynowe, hotele, salony prasowe i inne punkty handlowo-usługowe.

Klient, który chce dokonać wypłaty gotówki nie jest zatem skazany na poszukiwanie najbliższego bankomatu, może udać się do jednego z punktów oferujących tę usługę, których jest 13 razy więcej.

Klient, który chce dokonać wypłaty gotówki nie jest zatem skazany na poszukiwanie najbliższego bankomatu, może udać się do jednego z punktów oferujących tę usługę, których jest 13 razy więcej.

Użytkownicy kart (zarówno kart Mastercard, jak i kart VISA) mogą wypłacić w gotówce kwotę do 1000 złotych, niezależnie od wysokości transakcji bezgotówkowej dokonanej kartą. Potencjał tej usługi płatniczej jest więc ogromny i jak się zdaje – nie do przecenienia.

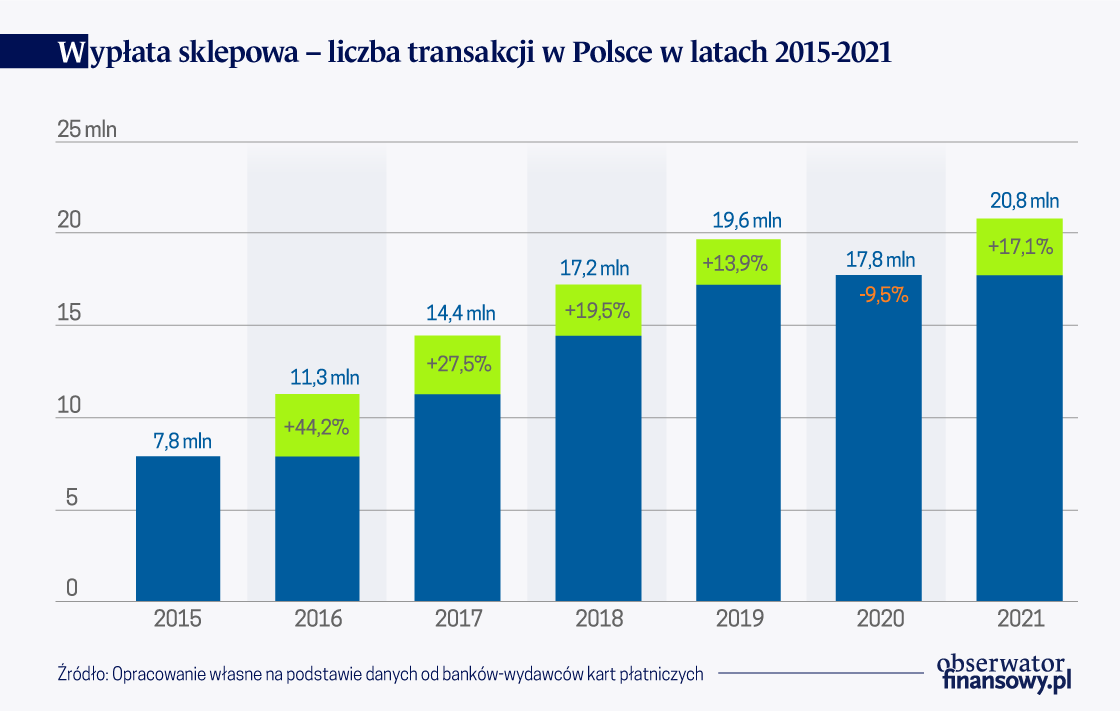

Tymczasem stosunkowo mało osób korzysta z tej usługi. W 2021 r. dokonano niecałe 21 mln wypłat sklepowych, tymczasem wypłat z bankomatów było 487 mln, czyli korzystano z nich 23 razy częściej.

Biometria behawioralna i bezpieczeństwo w bankowych kanałach online

Niska popularność tej usługi może wynikać ze stosowanej dotychczas, niejednoznacznej i mylącej, angielskiej nazwy – cash back (którą stosuje się także do innych usług finansowych) oraz z braku promocji tej usługi. Wydaje się jednak, że w przyszłości wykorzystanie tej usługi będzie rosnąć – od 2017 r. do 2019 r. liczba wypłat sklepowych systematycznie rosła. Trend ten odwrócił się w czasie pandemii, w 2020 r. odnotowano niemal 10 proc. spadek liczby wypłat sklepowych. Jednak już w 2021 r. wypłat było więcej o 17 proc. niż w 2020 r., więc prawdopodobnie jesteśmy świadkami powrotu do wcześniejszego, pozytywnego trendu.

Na etapie wdrożenia tej usługi na rynku polskim, kiedy limity wypłat w gotówce były relatywnie niższe (tj. 500 złotych dla korzystających z karty Mastercard oraz 300 złotych dla korzystających z karty VISA) pojawiały się obawy czy wypłaty sklepowe nie będą negatywnie wpływać na korzystanie z bankomatów. Dylemat ten okazał się całkowicie bezzasadny, gdyż praktyka wykazała, że średnia wartość wypłaty sklepowej wynosiła 140 zł i na przestrzeni kilku ostatnich lat zawierała się w przedziale wartości: 101 – 147 zł. Dla porównania, wypłaty gotówki z bankomatu mają średnią wartość 746 zł, czyli są wielokrotnie wyższe niż realizowane wypłaty sklepowe.

Przyszłość kart płatniczych

Rynek instrumentów płatniczych jest rynkiem konkurencyjnym. Popularność zyskują na nim także niekartowe instrumenty płatnicze, takie jak BLIK – odnoszący ogromne sukcesy w Polsce i planujący ekspansję za granicą.

Może okazać się, że rozwiązaniem, które zyska powszechną popularność będą płatności, w których do uwierzytelnienia klienta wykorzystuje się biometrię fizyczną np. skan twarzy, tęczówki oka lub linii papilarnych.

W 2021 r. banki po raz pierwszy udostępniły swoim klientom karty „biometryczne” – Polska była drugim krajem w Europie, w którym stały się one dostępne.

Z drugiej strony, sam rynek kart także ulega ciągłym zmianom. W 2021 r. banki po raz pierwszy udostępniły swoim klientom karty „biometryczne” – Polska była drugim krajem w Europie, w którym karty biometryczne stały się dostępne. Karty tego typu posiadają dodatkowy element zabezpieczający w postaci czytnika linii papilarnych. Nowi użytkownicy wraz z kartą otrzymują urządzenie umożliwiające zapisanie wzoru linii papilarnych na karcie. Uwierzytelnienie płatności dokonywane jest za pomocą przyłożenia palca do czytnika, a kod PIN potrzebny jest tylko w wyjątkowych przypadkach, np. przy pobieraniu gotówki z bankomatu. Karta taka ma zapewnić dodatkowe bezpieczeństwo, eliminując ryzyko strat związanych z utratą karty lub udostępnieniem kodu PIN.

Inną próbą podążania za zmianami są karty płatnicze umożliwiające dokonywanie płatności z wykorzystaniem kryptoaktywów (wydawane przez organizacje płatnicze we współpracy z firmami działającymi na rynku krypto), a także karty kredytowe, których zabezpieczeniem są środki klientów przechowywane w postaci kryptoaktywów. Karty mogą służyć też do przechowywania kluczy szyfrowych zabezpieczających środki przechowywane w postaci kryptoaktywów oraz do uwierzytelniania płatności wykonywanych za pomocą kryptoaktywów.

Jak widać, rozwój kart i usług dostępnych za ich pośrednictwem jest procesem ciągłym i można spodziewać się, że na przestrzeni następnej dekady nastąpią kolejne zmiany. Przyszłość – jak doskonale wiadomo – może przynieść nieoczekiwane rozwiązania nowatorskie.

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.