Całkiem bezgotówkowej Polski nie będzie – przynajmniej na razie

Kategoria: Analizy

(©NBP)

„Obserwator Finansowy”: W naszym portfelu znajdujemy coraz więcej instrumentów służących do regulowania zobowiązań: gotówkę, karty płatnicze. Używamy także zegarków lub specjalnych naklejek. Po które z wymienionych narzędzi sięgamy najczęściej? Czy któraś z nowych metod zyskuje szczególnie na znaczeniu? Czy gotówka trzyma się mocno?

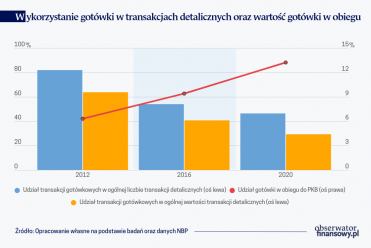

Robert Klepacz: Na podstawie badania „Zwyczaje płatnicze w Polsce w 2020 r.” przeprowadzonego przez NBP ustalono, że za pomocą gotówki zrealizowano 46,4 proc. wszystkich detalicznych transakcji płatniczych (jednocześnie gotówka odpowiadała za 29,3 proc. łącznej wartości zrealizowanych transakcji). W transakcjach bezgotówkowych dominowały te zrealizowane kartami płatniczymi (52,9 proc. liczby wszystkich transakcji i 68,2 proc. ich wartości). Inne metody bezgotówkowe, do których zaliczono m.in. polecenia przelewu i niekartowe płatności mobilne, stanowiły łącznie 0,7 proc. liczby i 2,6 proc. wartości transakcji.

W przypadku płatności zdalnych (w internecie) udział płatności bezgotówkowych wyniósł 97,8 proc. liczby wszystkich transakcji i 97,9 proc. ich wartości. Najpopularniejszą bezgotówkową metodą płatności w handlu elektronicznym było polecenie przelewu (z uwzględnieniem rozwiązania pay-by-link).

Wykorzystanie różnych form płatności w Polsce zasadniczo się zmieniło w porównaniu z wynikami pierwszego badania zwyczajów płatniczych przeprowadzonego w latach 2011–2012. Wtedy dominującym sposobem płatności Polaków była gotówka Rozmowa z Robertem Klepaczem, zastępcą dyrektora Departamentu Systemu Płatniczego z blisko 82-procentowym udziałem w ogólnej liczbie płatności dokonywanych przez osoby fizyczne. Kart płatniczych użyto wówczas do 16,5 proc. transakcji, a polecenia przelewu – 1,6 proc.

Na podstawie danych statystycznych raportowanych do NBP można stwierdzić, że w ostatnich latach na polskim rynku nastąpiła prawdziwa rewolucja w sposobie korzystania z kart płatniczych, polegająca na ogromnym wzroście liczby transakcji bezgotówkowych. Obecnie 94 proc. wszystkich transakcji kartami to płatności w terminalach POS lub internecie, a tylko 6 proc. to transakcje wypłaty gotówki w bankomacie. Jeszcze 10 lat temu te udziały kształtowały się na poziomie 60 proc. transakcji bezgotówkowych i 40 proc. transakcji gotówkowych. Niewątpliwe przyczyniły się do tego wprowadzenie na nasz rynek kart zbliżeniowych oraz znaczny wzrost sieci akceptacji kart płatniczych.

W II kwartale 2022 r. przeprowadzono blisko 2 mld transakcji zbliżeniowych kartami płatniczymi, co oznacza 98,5-procentowy udział płatności zbliżeniowych w ogólnej liczbie bezgotówkowych płatności kartowych. W przypadku wartości transakcji kartami zbliżeniowymi wskaźnik ten prezentuje się na zbliżonym poziomie.

Można zauważyć, że pomimo spadku udziału gotówki w transakcjach dokonywanych w Polsce jej wykorzystanie pozostaje znaczące. Konieczne jest zapewnienie dostępu do zróżnicowanych sposobów płatności, aby konsument mógł wybrać najbardziej dogodną dla siebie metodę.

A nasze portfele cyfrowe? Jak z nich korzystamy?

W Polsce klienci korzystają z takich portfeli cyfrowych, jak Apple Pay, Google Pay, Garmin Pay czy Fitbit Pay. Jak podaje portal branżowy cashless.pl, klienci największych banków działających na polskim rynku na koniec II kwartału 2022 r. dodali do cyfrowych portfeli płatniczych około 9 mln kart. Ponadto w II kwartale 2022 r. klienci za pomocą takich rozwiązań wykonali niemal 264 mln transakcji.

Płatności mobilne tego typu stanowiły już 13,2 proc. wszystkich transakcji zbliżeniowych (rok wcześniej było to 7,9 Proc.). Oznacza to, że co ósma płatność zbliżeniowa była realizowana smartfonem lub smartwatchem.

Jak to się stało, że BLIK zawojował polski rynek? Co stało za tym sukcesem?

System płatności mobilnych BLIK powstał w 2015 r. z inicjatywy sześciu banków działających w Polsce. Banki te udostępniły usługi BLIK w swoich aplikacjach bankowych. To duże ułatwienie dla klientów, którzy w jednej aplikacji bankowej na telefonie mogą skorzystać nie tylko z typowych usług bankowych (przeglądanie salda konta, zlecanie zwykłych przelewów), lecz także z kilku funkcjonalności BLIK, tj. płatności e-commerce (w sklepach internetowych), płatności w terminalach POS (z użyciem kodu lub zbliżeniowo), płatności dla innych użytkowników (tzw. płatności typu P2P z telefonu na telefon, w których identyfikatorem rachunku bankowego odbiorcy jest jego numer telefonu), wypłaty i wpłaty gotówki w bankomatach czy płatności powtarzalne.

Należy dodać, że rynek płatności jest tzw. rynkiem dwustronnym. Odbywa się na nim interakcja pomiędzy dwiema grupami użytkowników końcowych, tj. pomiędzy klientami (płatnikami) oraz sprzedawcami (odbiorcami płatności). Występuje także tzw. efekt sieciowy polegający na tym, że dany użytkownik (np. płatnik) czerpie tym większe korzyści, im więcej sprzedawców akceptujących płatności znajduje się niejako po drugiej stronie rynku i odwrotnie. Ponieważ banki uczestniczące w systemie BLIK są także operatorami dużej części sieci bankomatów i terminali POS oraz agentami rozliczeniowymi dla płatności w sklepach internetowych, szeroka sieć akceptacji została zapewniona już od początku uruchomienia systemu. Kolejne banki oraz niebankowi uczestnicy rynku (agenci rozliczeniowi i operatorzy bankomatów) z czasem również dołączyli do grona uczestników, chcąc pozostać konkurencyjnymi na rynku.

Obecnie płatności BLIK są oferowane przez 17 banków i używane mniej więcej przez 24 mln użytkowników (liczba zarejestrowanych aplikacji). Z płatności BLIK można korzystać we wszystkich terminalach zbliżeniowych (100 proc. terminali w Polsce oraz terminale, które akceptują płatności zbliżeniowe za granicą), w 914 tys. terminali POS przy użyciu kodu BLIK (ok. 80 proc. sieci terminali w Polsce), w niemal wszystkich sklepach internetowych w Polsce oraz wybranych sklepach za granicą, a także w blisko 20,5 tys. bankomatów (ok. 95 proc. bankomatów w Polsce).

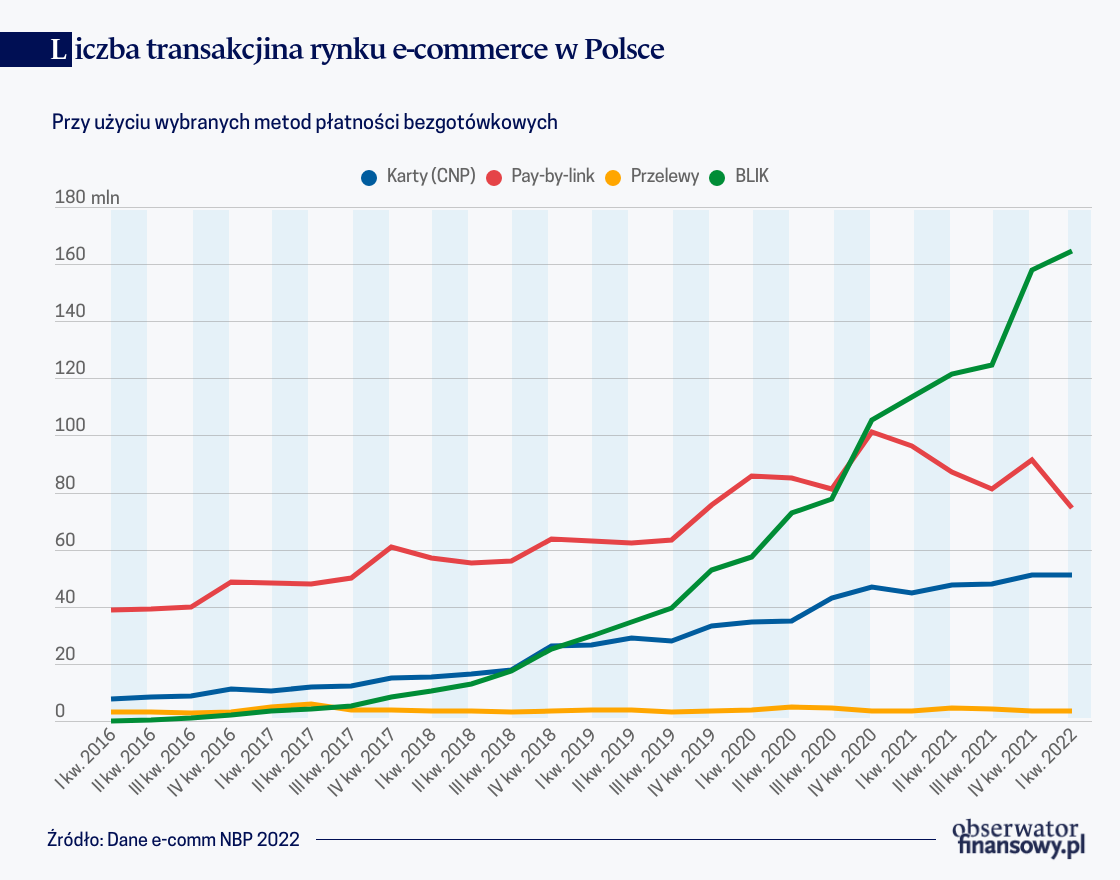

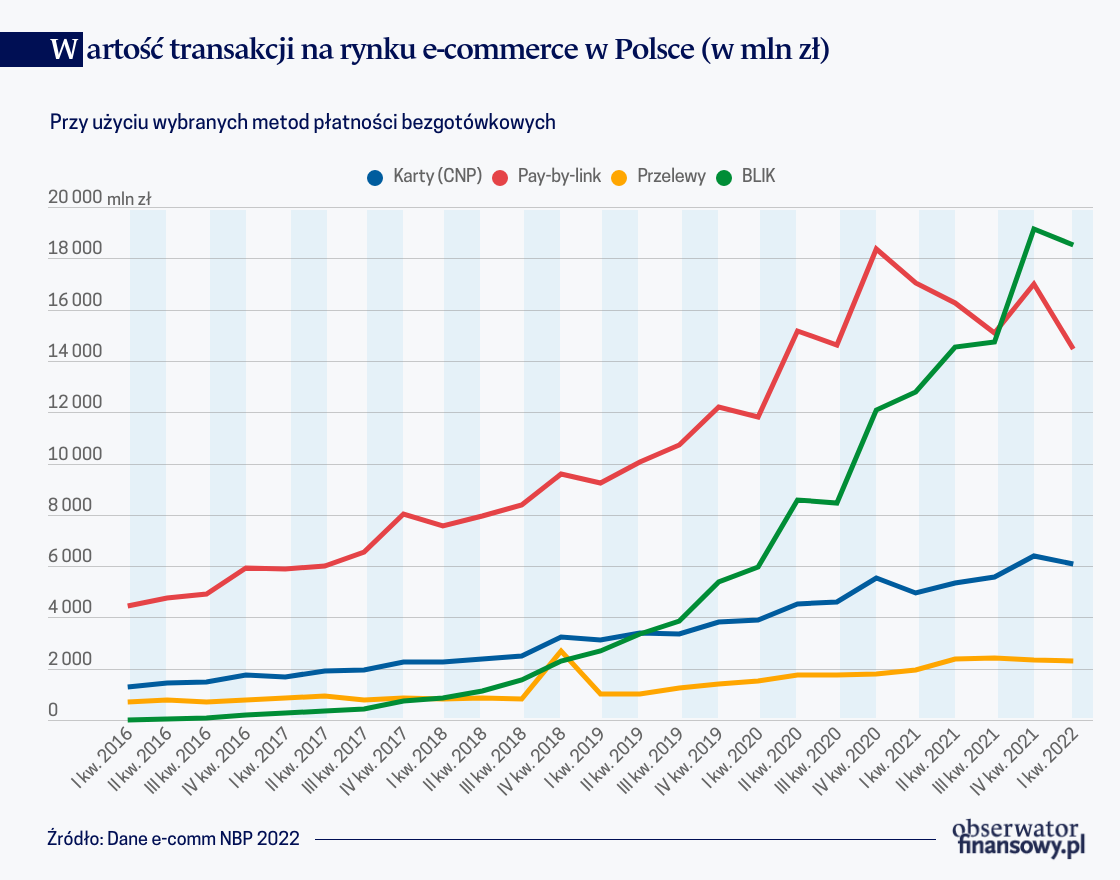

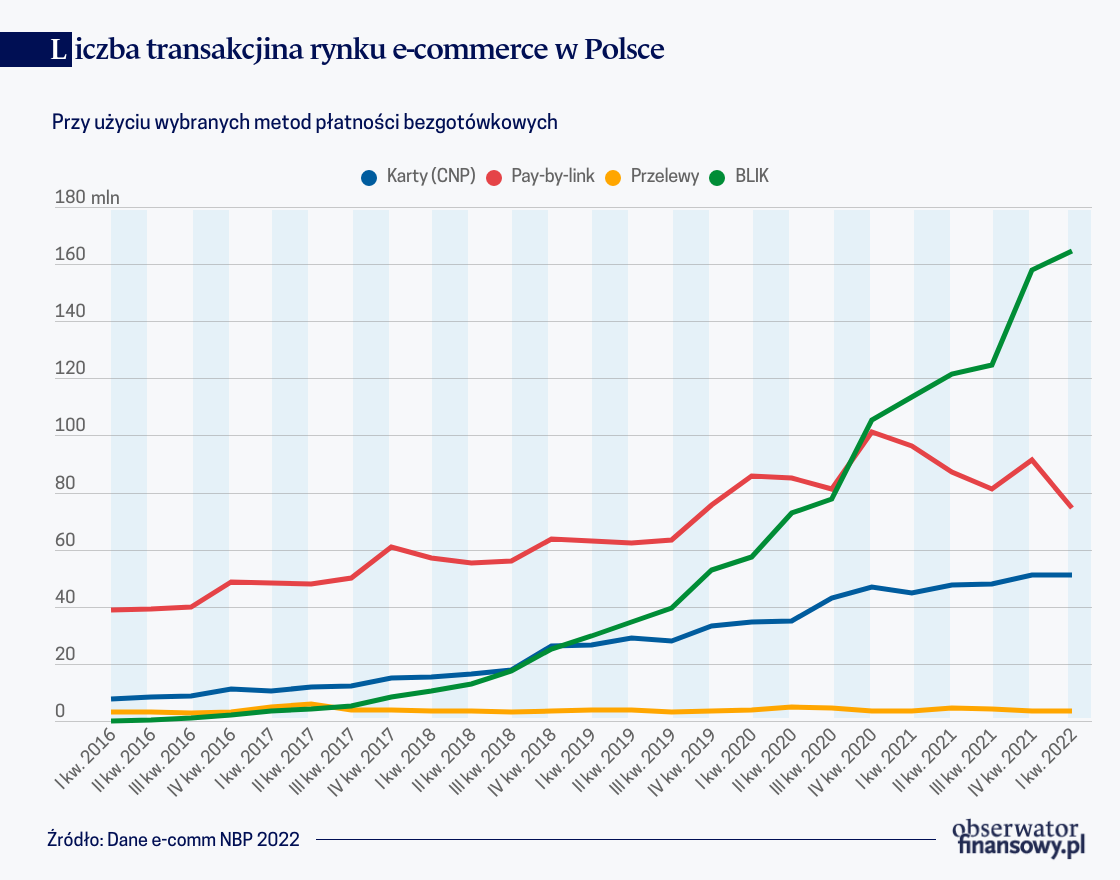

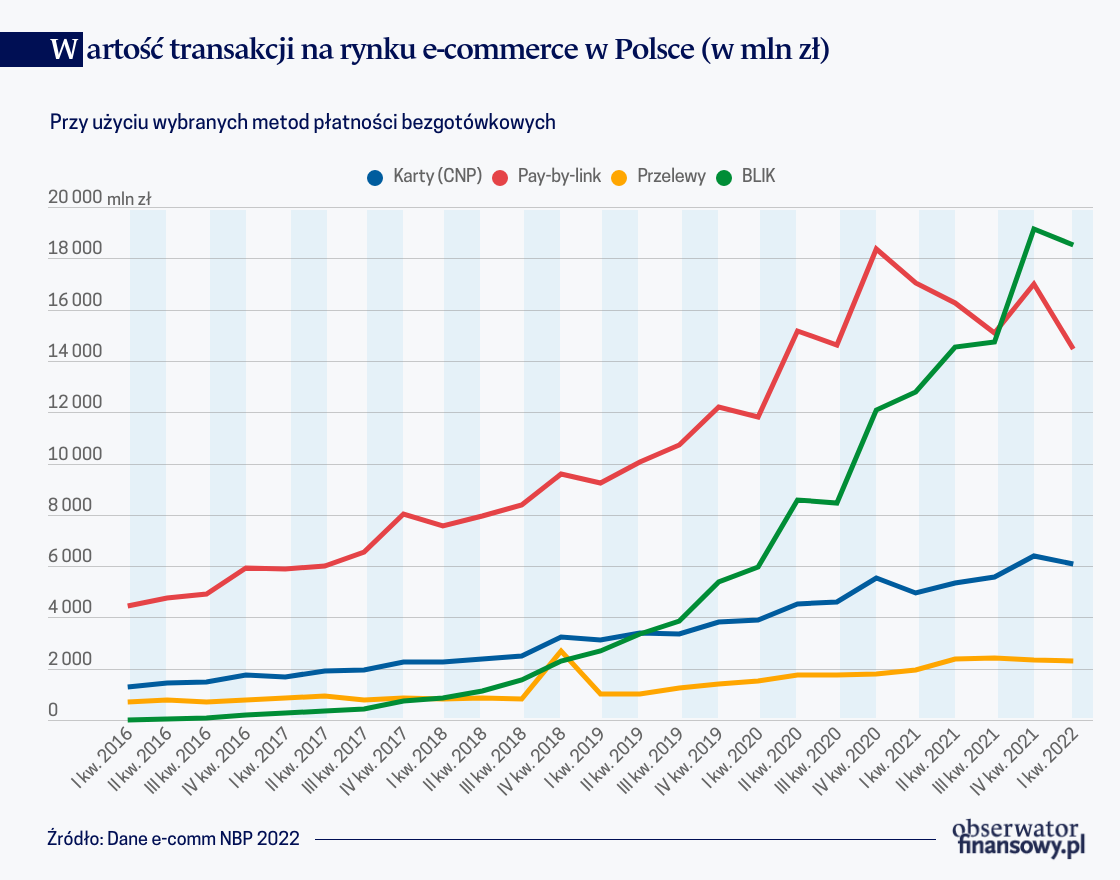

Według danych gromadzonych przez NBP użytkownicy BLIK dokonali w 2021 r. 763 mln transakcji na łączną kwotę 103 mld zł. Na szczególną uwagę zasługuje rosnąca popularność płatności BLIK w sklepach internetowych. Wpisanie jednorazowego 6-cyfrowego kodu generowanego w aplikacji bankowej podczas zakupów w internecie stało się bardziej popularne od tradycyjnych instrumentów płatniczych, takich jak karty płatnicze (tzw. CNP – card not present) oraz polecenia przelewu typu pay-by-link. Udział głównych metod płatności w liczbie transakcji realizowanych na polskim rynku e-commerce prezentuje wykres 1).

Narodowa Strategia Bezpieczeństwa Obrotu Gotówkowego obejmuje cztery kluczowe obszary rynku, nazwane filarami, tj. powszechną akceptację i dostępność gotówki, niezakłócone zaopatrywanie rynku w walutę polską, bezpieczeństwo fizyczne gotówki oraz odporność systemów IT na cyberzagrożenia.

Duże szanse rozwoju mają także udostępnione w lipcu 2021 r. płatności zbliżeniowe BLIK, które pozwalają na dokonywanie płatności bezpośrednio z rachunku bankowego (bez konieczności posiadania i użycia karty) we wszystkich terminalach POS akceptujących płatności zbliżeniowe, w tym także za granicą.

Wydaje się zatem, że dzięki współpracy konkurujących ze sobą na co dzień podmiotów (ang. coopetition) powstało kompleksowe i wygodne dla użytkowników rozwiązanie, które zdobywa rynek w Polsce i ma także duże szanse rozwoju na zagranicznych rynkach.

Według badań maleje liczba bankomatów. Dlaczego tak się dzieje? Czy dysponujemy środkami zaradczymi?

Dane gromadzone przez NBP wskazują, że od 2017 r. liczba bankomatów, które stanowią podstawowy kanał dostępu do gotówki w Polsce, stopniowo i systematycznie spada. Na koniec II kwartału 2022 r. funkcjonowało 21,5 tys. urządzeń. Zgodnie z analizą rynku należy się spodziewać utrzymania tego niekorzystnego trendu. Towarzyszy temu spadek liczby oddziałów banków, stanowiących drugie po bankomatach źródło dostępu do gotówki (w lipcu 2022 r. ich liczba wyniosła 5110). Dodatkowo wzrasta udział liczby oddziałów banków bez obsługi kasowej. Według danych branżowych na koniec II kwartału 2022 r. banki miały już 606 oddziałów bezgotówkowych. W tego typu oddziałach zazwyczaj instalowane są urządzenia do samodzielnego dokonywania zarówno wypłat, jak i wpłat gotówkowych, co ułatwia migrację klientów z kas bankowych do urządzeń samoobsługowych.

Wśród najważniejszych przyczyn obecnej sytuacji na rynku bankomatowym można wymienić m.in. dążenie właścicieli bankomatów do optymalizacji kosztowej oraz spadającą rentowność funkcjonowania bankomatów. Niezależni operatorzy bankomatów zwracają uwagę na zbyt niskie – niezmieniane od 2010 r. – stawki opłat od wypłaty gotówki z bankomatu „obcego”, tzw. opłat CDF, nazywanych również opłatami interchange od transakcji wypłaty gotówki w bankomacie należącym do innej sieci (należność ta jest ponoszona przez bank wydawcę karty płatniczej). Jednocześnie w ostatnich latach znacznie wzrosły koszty funkcjonowania i utrzymania sieci bankomatów (koszty wynajmu powierzchni, wynagrodzeń, pozyskania gotówki i jej transportu, utrzymania urządzeń oraz ich dostosowania do rosnących wymagań w zakresie bezpieczeństwa). Nie bez znaczenia jest także zwiększająca się średnia wartość pojedynczej wypłaty gotówki oraz mniejsze wykorzystanie gotówki do celów transakcyjnych związane z rozwojem rynku płatności bezgotówkowych i innowacyjnych usług płatniczych.

Co ósma płatność zbliżeniowa była realizowana smartfonem lub smartwatchem.

Bezsporna pozostaje potrzeba zagwarantowania klientom banków wygodnego i bezpiecznego dostępu do środków zgromadzonych na ich kontach. Mając świadomość, że bezpieczeństwo oraz stabilność rynku obrotu gotówkowego to kluczowe aspekty gwarantujące niezakłóconą i płynną realizację procesów zaopatrywania obywateli w pieniądz gotówkowy przez wszystkich jego uczestników, NBP zainicjował kroki mające na celu przeciwdziałanie eliminacji gotówki z obrotu gospodarczego oraz chroniące swobodę wyboru instrumentów płatniczych. Dlatego NBP zaprosił przedstawicieli różnych sektorów rynku obrotu gotówkowego do współpracy nad przygotowaniem Narodowej Strategii Bezpieczeństwa Obrotu Gotówkowego. Obejmuje ona cztery kluczowe obszary rynku, nazwane filarami Strategii, tj. powszechną akceptację i dostępność gotówki, niezakłócone zaopatrywanie rynku w walutę polską, bezpieczeństwo fizyczne gotówki oraz odporność systemów IT na cyberzagrożenia. W wyniku prac nad Strategią określono kryterium definiujące dostępność gotówki w postaci wymogu zapewnienia 90 proc. populacji w Polsce dostępu do najbliższego oddziału banku z obsługą kasową lub bankomatu w odległości nie większej niż 10 km. Obecnie jest ono spełniane, a NBP monitoruje sytuację w tym zakresie.

Chciałbym podkreślić, że wspomniane działania nie mają na celu odwrócenia trendów wynikających z cyfryzacji społeczeństwa i gospodarki, gdyż gotówka w żadnym stopniu nie konkuruje z elektronicznymi formami płatności. Przeciwnie – obie te formy uzupełniają się nawzajem w zależności od sytuacji i bieżących potrzeb. Dlatego nie rezygnując ze wsparcia obu tych sfer rynku płatniczego, polski bank centralny na bieżąco współpracuje z uczestnikami rynku obrotu gotówkowego, w tym w szczególności z bankami, by zapewnić odpowiednią dostępność gotówki dla obywateli.

Jakie są przyczyny małej popularności usługi cash back? Co należałoby zrobić, by poszerzyć zakres jej dostępności?

Rozpocznę od wyjaśnienia, że usługa cash back, nazywana także wypłatą sklepową, jest usługą bankową, dzięki której posiadacz karty płatniczej może wypłacić gotówkę przy okazji dokonywania w sklepie płatności kartą za zakupy. Z tej usługi mogą korzystać wszyscy posiadacze kart płatniczych Visa i Mastercard wydanych przez banki, które uruchomiły funkcjonalność cash back. Skorzystanie z niej jest bardzo proste – wystarczy podczas płacenia kartą płatniczą za zakupy poprosić kasjera (przed wykonaniem płatności) o wypłatę gotówki. Warto wspomnieć, że dostępność tej usługi w Polsce jest bardzo szeroka – oferuje ją aż 278,8 tys. placówek, w tym stacje paliw, sieci marketów i hipermarketów, oddziały Poczty Polskiej SA, kioski, sklepy z elektroniką, a także wiele mniejszych punktów handlowo-usługowych. Istotną zaletą usługi cash back jest więc wygoda, możemy dokonać wypłaty określonej kwoty w gotówce przy okazji codziennych zakupów i dzięki temu uniknąć straty czasu związanej z poszukiwaniem bankomatu lub oddziału banku. Ponadto możliwość skorzystania z wypłaty sklepowej nie jest uzależniona od wartości zakupów, a jedynie od wystarczającej ilości gotówki w kasie sklepu.

Dostępność tej usługi [cash back] w Polsce jest bardzo szeroka – oferuje ją aż 278,8 tys. placówek, w tym stacje paliw, sieci marketów i hipermarketów, oddziały Poczty Polskiej SA, kioski (…), a także wiele mniejszych punktów handlowo-usługowych.

Wydaje się, że rozbudowana sieć punktów oferujących możliwość wypłaty gotówki za pośrednictwem usługi cash back oraz łatwość korzystania z tej formy wypłaty powinny przyczyniać się do jej upowszechnienia. Wiedza o tej usłudze, a także skala jej wykorzystania przez klientów banków pozostaje jednak na niskim poziomie. Jednym z powodów niewielkiej popularności tej usługi mogły być obowiązujące do niedawna niskie limity jednorazowej transakcji wypłaty gotówki: 300 zł dla kart z logotypem Visa oraz 500 zł dla kart Mastercard. Obie organizacje wystąpiły w 2022 r. do Prezesa Narodowego Banku Polskiego z wnioskami o podniesienie limitu wypłaty w ramach usługi cash back do wysokości 1000 zł i otrzymały stosowne zgody. Nowe limity obowiązują od 1 września 2022 r. Podniesieniu limitów towarzyszą działania informacyjne, co może przyczynić się do zwiększenia zainteresowania tą usługą. Pewne utrudnienie w jej popularyzacji może stanowić także kwestia opłat naliczanych przez banki, choć wypłata cash back jest zazwyczaj wolna od opłat dla posiadacza karty lub pobierana opłata jest niższa od kosztów wypłaty gotówki z bankomatu „obcego”. Warto jednak pamiętać, że wątpliwości dotyczące wysokości opłaty związanej z wypłatą cash back możemy łatwo rozwiać, sprawdzając tabelę opłat i prowizji naszego banku.

Z perspektywy systemowej wydaje się, że popularyzacja tej usługi może uczynić z niej ważny kanał dostępu do gotówki, a tym samym istotne wsparcie dla dostępności gotówki w Polsce.

Jakich nowości w systemach płatniczych możemy się spodziewać w najbliższych latach? W którą stronę mogą ewoluować systemy płatnicze?

W ostatnich latach wprowadzono wiele innowacji na rynku płatności, np. zbliżeniowe karty płatnicze, zbliżeniowe płatności mobilne czy płatności natychmiastowe. Rozwiązania te przyjęły się wśród konsumentów w Polsce i w innych krajach. Pojawiło się także sporo obiecujących technologii, których wykorzystanie w płatnościach jest obecnie testowane lub wdrażane na mniejszą skalę, jak biometria.

W niedalekiej przyszłości możemy oczekiwać dalszego rozwoju zbliżeniowych płatności mobilnych zabezpieczanych biometrycznie, np. przez odcisk palca lub rozpoznawanie kształtu twarzy. Duże szanse na upowszechnienie mają także rozwiązania niewymagające posiadania przy sobie instrumentu płatniczego lub urządzenia, np. karty bądź telefonu. Można do nich zaliczyć płatności biometryczne PayEye z wykorzystaniem terminala skanującego twarz i oczy klienta. Bazowym instrumentem płatniczym jest karta płatnicza, którą należy powiązać z cechami biometrycznymi klienta na etapie rejestracji. Jest to polskie rozwiązanie, obecnie dostępne dla zainteresowanych klientów (i równolegle udoskonalane) w kilkudziesięciu punktach handlowo-usługowych we Wrocławiu i okolicach. Płatności autonomiczne realizowane w tle, poprzez aplikację bez bezpośredniego angażowania użytkownika usługi, mogą zdobyć szerokie grono zwolenników.

Warto także wspomnieć o możliwym rozpowszechnieniu mobilnych płatności natychmiastowych w stacjonarnych punktach sprzedaży. Zaletą tego rozwiązania może być przede wszystkim błyskawiczne uznanie rachunku sprzedawcy i przesłanie środków klienta (obecnie sprzedawcy otrzymują środki pieniężne za sprzedane towary i usługi zazwyczaj po jednym lub dwóch dniach).

Z kolei w transakcjach internetowych będzie coraz częściej wykorzystywana biometria behawioralna podnosząca bezpieczeństwo płatności. Takie rozwiązania analizują sposób, w jaki użytkownik wchodzi w interakcję ze swoim urządzeniem (np. jak szybko pisze na klawiaturze komputera lub telefonu), i weryfikują wzorce zachowań, które są indywidualne dla danego użytkownika.

Czy jesteśmy przygotowani na sytuacje kryzysowe (oczywiście w kontekście usług płatniczych)?

Wydarzenia ostatnich lat – pandemia oraz wojna w Ukrainie – to kryzysy, które pokazały, jak bardzo potrzebny jest zrównoważony i zróżnicowany rynek usług płatniczych, i potwierdziły istotną rolę, jaką pełni system płatniczy we współczesnej gospodarce. Z jednej strony zaobserwowaliśmy niebywałe przyspieszenie rozwoju płatności bezgotówkowych i zbliżeniowych wynikające z obostrzeń pandemicznych i zwiększenia skali zakupów przez internet. Z drugiej strony doświadczyliśmy, jak niezbędny w gospodarce pozostaje pieniądz gotówkowy. Oba wspomniane wydarzenia spowodowały ogromny wzrost zapotrzebowania na gotówkę, a także skokowy wzrost wartości obiegu gotówkowego. Pokazały, że w sytuacji niepewności zwiększa się zapotrzebowanie na gotówkę oraz że jest ona gromadzona raczej w celach przezornościowych niż transakcyjnych. Po wybuchu wojny, pod koniec lutego, w szczytowym dniu zapotrzebowania na pieniądz gotówkowy wartość pobrań znaków pieniężnych dokonanych w NBP stanowiła 17-krotność średnich dziennych pobrań pieniądza gotówkowego z banku centralnego w 2021 r. Dzięki działaniom Narodowego Banku Polskiego i sprawnej współpracy z rynkiem popyt na gotówkę został zaspokojony. Bank centralny potwierdził, że jest przygotowany na sytuacje nadzwyczajne, pozostaje w stałym kontakcie z przedstawicielami rynku, a także monitoruje i rekomenduje stosowne działania.

W ostatnich miesiącach w Centrum Pieniądza NBP pojawił się nowy eksponat – podskórny implant płatniczy. Czy – pomijając wygodę – nie jest to przerażająca perspektywa?

Implant płatniczy to w ostatnim czasie jedna z największych ciekawostek na rynku płatniczym, dostępna od 2021 r. Technologię opracował polsko-brytyjski fintech, który w sierpniu 2022 r. ogłosił, że na zastosowanie tego sposobu płatności zdecydowało się już 1000 osób. Działanie urządzenia oparte jest na powszechnej na całym świecie bezdotykowej i bezprzewodowej technologii NFC – wykorzystywanej od wielu lat do płatności smartfonem, smartwatchem lub tradycyjną kartą płatniczą z funkcją zbliżeniową. Implant płatniczy jest urządzeniem pasywnym, a więc nie wymaga własnego źródła zasilania. Zazwyczaj wszczepiany jest w okolice dłoni, by można było nim wygodnie płacić zbliżeniowo. Aby urządzenie działało, konieczne jest pobranie i skonfigurowanie na smartfonie odpowiedniej aplikacji – cyfrowego portfela, który można połączyć z implantem. To tyle w kontekście technologii. Ocenę przydatności i sensowności rozwiązania wydadzą sami klienci. Ich zainteresowanie – lub jego brak – pokaże, czy taka propozycja ingerencji technologii w organizm człowieka spotka się z poziomem akceptacji, który zapewni finansowanie tego modelu biznesowego. Sądzę, że pasjonaci nowinek technologicznych mogą uznać implant płatniczy za przydatne i ciekawe rozwiązanie.

Chciałbym podkreślić, że wybór sposobu dokonywania płatności jest wyłączną i suwerenną decyzją klienta, któremu rynek powinien dostarczyć odpowiedni wachlarz instrumentów i swobodę wyboru. Dlatego też NBP podejmuje działania zmierzające do zapewnienia Polakom właściwego poziomu akceptacji i dostępności gotówki, która w ostatnich latach była dyskryminowana w niektórych sektorach rynku. Badanie pt. „Zwyczaje płatnicze w Polsce w 2020 r.” wskazuje, że ok. 11,5 proc. obywateli nadal nie posiada rachunku bankowego, a więc grupa Polaków posługujących się wyłącznie gotówką pozostaje dość liczna. Zadaniem rynku jest zapewnienie, w ramach określonych przepisami prawa, pełnego uczestnictwa tej grupy w życiu gospodarczym kraju, także w obszarze swobody stosowania płatności gotówkowych.

Rozmówca wyraża własne opinie, a nie oficjalne stanowisko NBP.