Polityka monetarna przy bardzo niskich stopach procentowych

Kategoria: VoxEU

Adiunkt na Uniwersytecie Ekonomicznym w Krakowie, analityk w Polskim Instytucie Ekonomicznym

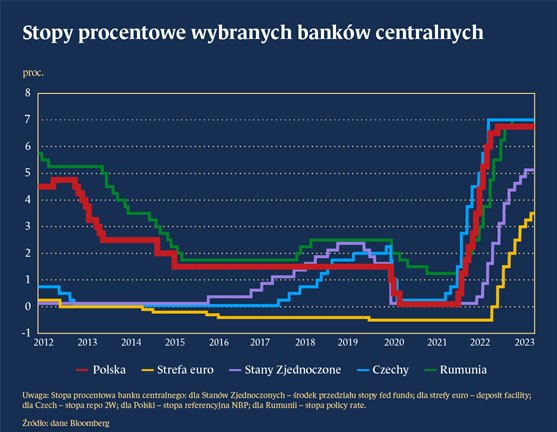

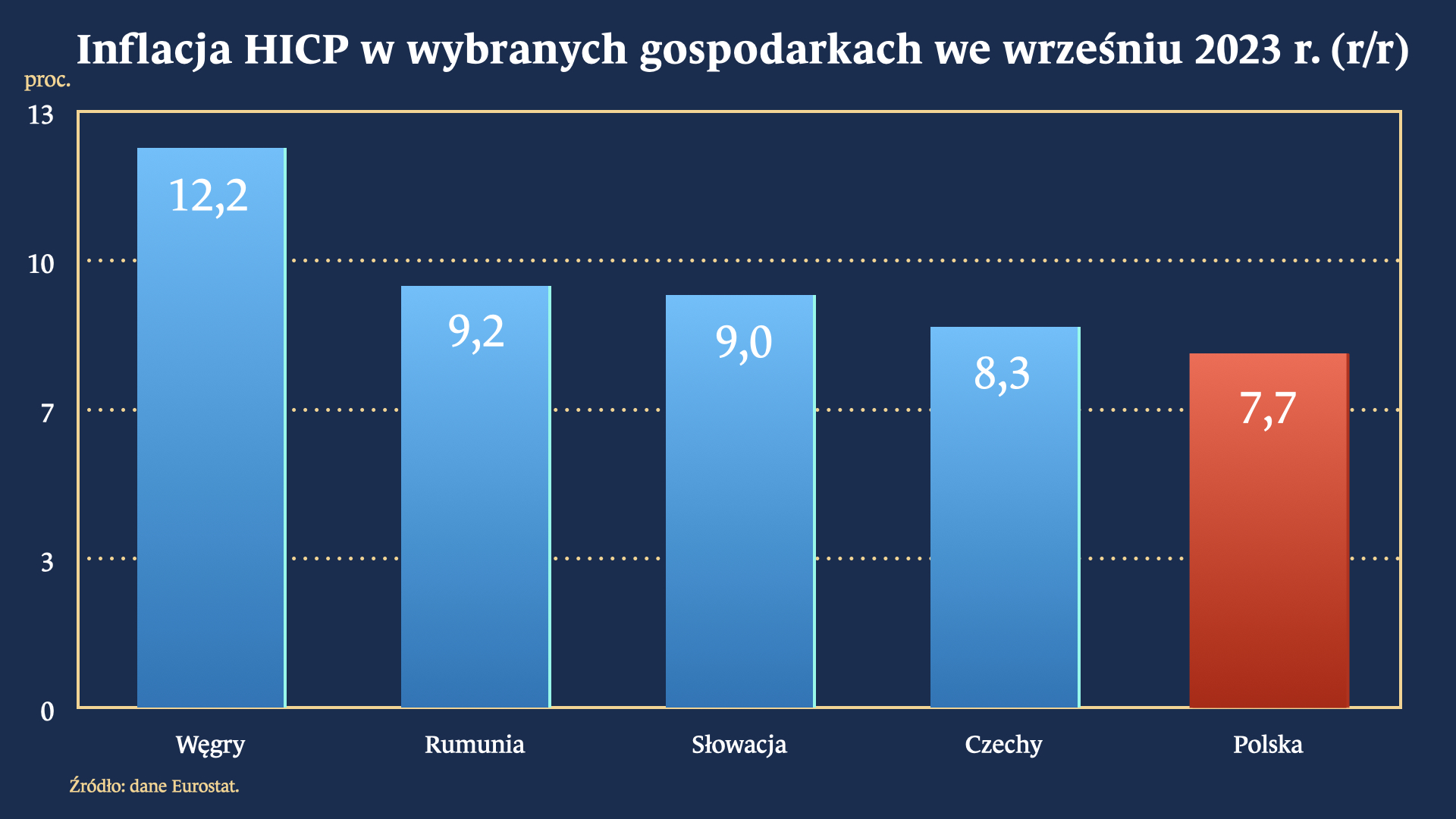

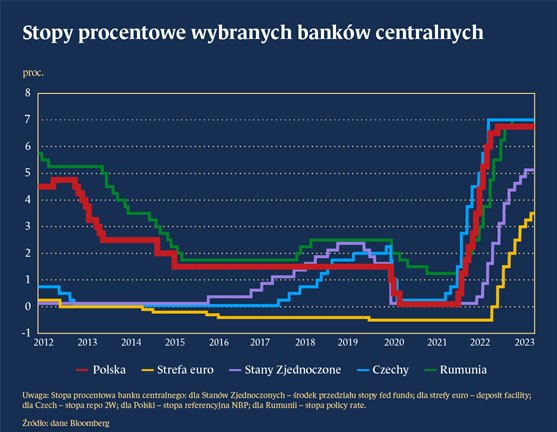

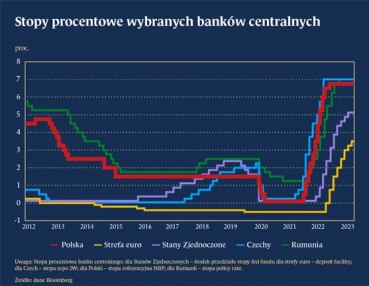

Stopy procentowe NBP utrzymują się na poziomie 5,75 proc., co jest zbliżone do stóp procentowych Rezerwy Federalnej (5,25-5,5 proc.) i Banku Anglii (5,25 proc.), ale wciąż wyższe niż 4,5 proc. Europejskiego Banku Centralnego. W regionie banki Czech i Rumunii obecnie utrzymują stopy procentowe na poziomie 7 proc. i planują rozpocząć luzowanie polityki pieniężnej w nadchodzących miesiącach. Tymczasem Bank Węgier kontynuuje obniżanie stóp, ale utrzymuje je na poziomie dwucyfrowym – obecnie 12,25 proc. Prognozy wskazują, że szybkie obniżki stóp mogą nastąpić jedynie w Czechach, gdzie oczekuje się spadku inflacji z obecnych 8 proc. do około 2 proc. na koniec roku. W pozostałych krajach regionu inflacja prawdopodobnie pozostanie na wyższym poziomie, oscylując średnio między 5,0 a 5,6 proc. W związku z tym, proces obniżania stóp procentowych może być stopniowy, przy czym prognozuje się, że na koniec 2024 r. stopa procentowa w Rumunii wyniesie około 5,5 proc., a na Węgrzech – 6,5 proc. Zbyt agresywne obniżki stóp procentowych mogłyby stworzyć trudności w przyciąganiu kapitału w tych krajach.

Wysokie stopy procentowe w Polsce pomogą sektorowi bankowemu

Sektor bankowy poprawił wyniki odsetkowe oraz marżę netto po dokonanych od października 2021 r. do sierpnia 2022 r. podwyżkach stóp procentowych NBP. Pomimo to zyskowność banków dalej jest niska na tle Europy. Zwrot z aktywów (tzw. Return on assets – RoA) dla sektora bankowego w Polsce wynosi około 2 proc. W państwach Unii Europejskiej przekracza 6 proc. Na rentowność sektora bankowego w Polsce negatywnie wpłynęła seria czynników, w tym znaczne koszty związane z wakacjami kredytowymi oraz zabezpieczeniami przed ryzykiem prawnym w związku z kredytami hipotecznymi w walutach obcych (franku szwajcarskim). Dodatkowo, choć w mniejszym zakresie, wpływ miały opłaty na rzecz systemów zabezpieczeń. Wyższe stopy procentowe przyczyniają się zarówno do utrzymania wyników odsetkowych, jak również do utrzymania poziomu stopy wolnej od ryzyka w kraju, tym samym stabilizując lokowany kapitał, co sprzyja płynności finansowej sektora. Stabilizacja stóp procentowych na wyższym poziomie niż w krajach zachodnich może stanowić wsparcie dla polskiego systemu bankowego.

Drugim argumentem pozostaje inflacja

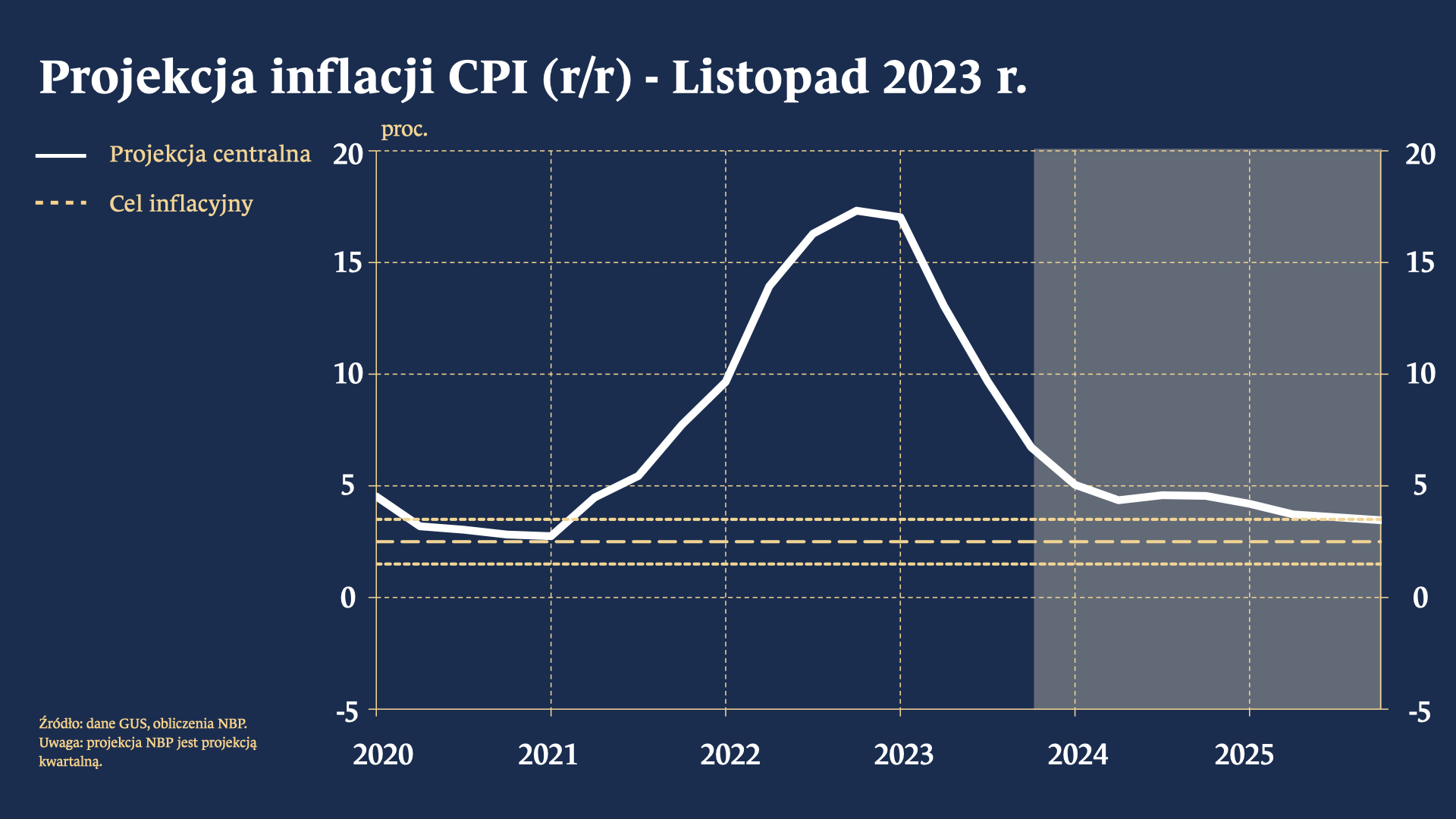

Od lutego Inflacja spadła z 18,4 proc. do 6,6 proc., jednak kolejne miesiące przyniosą lekki wzrost. Rok 2023 zakończy się z inflacją na poziomie ok. 7 proc. Niemniej wciąż obserwujemy kilka potencjalnych problemów – dane o oczekiwaniach inflacyjnych z USA czy długoterminowe instrumenty finansowe wskazują, że inflacja będzie wyższa od celów Fed czy EBC. Polska będzie importować te tendencje z państw rozwiniętych. Dodatkowym czynnikiem przemawiającym za polityką wyższych stóp procentowych, jest wzrost cen usług. Obecnie tempo zmian wciąż jest niemal dwucyfrowe – we wrześniu wyniosło 9,7 proc. Duże podwyżki minimalnego wynagrodzenia czy ogólna presja płacowa przemawiają za umiarkowanym spadkiem inflacji w 2024 r.

W zwalczaniu inflacji nie pomoże polityka fiskalna. Prognozowany deficyt finansów publicznych w 2024 r. kształtuje się na poziomie ok. 4,5 – 4,8 proc. PKB w większości głównych gospodarek UE, włączając w to Polskę. Dodatkowa stymulacja gospodarcza podręcznikowo powinna wspierać utrzymanie restrykcyjnego nastawienia banku centralnego. Z uwagi na fakt, że raczej nie grozi nam wzrost niespłacanego zadłużenia, możliwe jest takie działanie.

Polityka wyższych stóp procentowych jest zabezpieczeniem w obliczu niepewności gospodarczej. Zarówno Polska, kraje Europy Zachodniej, czy USA, po podniesieniu stóp procentowych, dysponują przestrzenią do reagowania w razie wystąpienia spowolnienia gospodarczego. Prognozy NBP na 2024 r. wskazują na optymistyczny scenariusz – wzrost gospodarczy ma osiągnąć ok. 3 proc. Dla jego realizacji zagrożeniem jest słaba koniunktura w niemieckiej gospodarce, gdzie produkcja przemysłowa spada o 2,1 proc. r/r, a w branżach energochłonnych o 11,4 proc. To ryzyko dla polskiego przemysłu. Ewentualne obniżki stóp procentowych warto zachować na kolejne miesiące, jeśli koniunktura faktycznie osłabnie.