Rekordowe zyski banków to tylko jedna strona medalu

Kategoria: Analizy

Przypomnijmy fakty. PZU od 2015 roku deklarował apetyt na kupowanie banków. Pozwalały na to wysokie kapitały własne i środki inwestycyjne największego zależnego od Skarbu Państwa ubezpieczyciela w Europie Środkowo-Wschodniej. Co więcej, do repolonizacji banków zachęcają swoją spółkę kolejne rządy, nie mogąc liczyć na krajowy kapitał z innych źródeł.

W połowie 2015 roku PZU kupił 25,25 proc. Alior Banku założonego niespełna dekadę wcześniej jako start-up przez prywatnych właścicieli za 1,6 mld zł. Ubezpieczyciel zapłacił 89,25 zł za akcję, czyli 1,95 razy wartość księgowa. Alior Bank, wówczas już spora instytucja o aktywach przekraczających 30 mld zł, miał stać się wehikułem konsolidującym bankową grupę.

Wiadomo już było, że po kryzysie co parę lat kolejna spółka-matka polskiego banku zmuszona jest do wyprzedawania aktywów, żeby się ratować. To stanowiło okazję, żeby kolejny bank kupić. Apetyt na przejęcia zdradzał zresztą już wcześniej sam Alior, który na początku 2015 roku za 325,5 mln zł kupił niewielki, aczkolwiek mający silnie rozwiniętą sieć oddziałów Meritum Bank.

Niemal w tym samym czasie w 2015 roku zapadły dwie istotne dla polskiego rynku decyzje. Globalny gigant General Electric postanowił wycofać się z bankowości i skupić na podstawowym biznesie. A to oznaczało, że wcześniej czy później na sprzedaż trafi należący do funduszy GE bank BPH. Dodajmy – bank w słabej kondycji, realizujący program naprawczy, z proporcjonalnie największym ze wszystkich polskich instytucji kredytowych udziałem w bilansie kredytów frankowych.

Parę miesięcy wcześniej austriacki Raiffeisen Zentralbank postanowił, że jego zależna spółka Raiffeisen Bank Internationale (RBI) sprzeda operacje na Ukrainie, Węgrzech, Słowenii i w Polsce, gdyż matka potrzebuje kapitału. Zadeklarował sprzedaż polskiej spółki za miliard euro, czyli za wartość księgową. Rynek od razu uznał, że jest to wygórowana cena, biorąc pod uwagę portfel kredytów we frankach Raiffeisen Polbanku. Dyskusja o konwersji na złote kredytów we frankach już się rozwijała, a banki co jakiś czas szacowały, ile miliardów złotych na tym stracą.

Nie należy zapominać, że Raiffeisen zawdzięcza portfel frankowy, a także jego jakość, głównie przejętemu w 2012 roku Polbankowi EFG, spółce zależnej greckiego Eurobank Ergasias. Grecka instytucja, będąca właściwie własnością funduszy szwajcarskich i luksemburskich, zaczęła działać w Polsce w 2006 roku. Jak wszystkie banki, które na polski rynek weszły za późno, zaczęła od agresywnej budowy skali – głównie przez sprzedaż kredytów hipotecznych we frankach klientom bardziej ryzykownym niż ci, którym sprzedawały kredyty instytucje już w Polsce zadomowione. Kredyty finansowane były głownie napływem zagranicznych funduszy, gdyż Polbank EFG nie nadążał z budową bazy depozytowej.

Gdy w 2012 roku grecka matka została uratowana przed upadłością publicznymi pieniędzmi, postanowiono wydzielić z niej operacje zagraniczne. Na koniec 2011 roku (dane za komunikatem RBI), Polbank był szóstą instytucją w Polsce pod względem wartości udzielonych kredytów. Udzielił ich na łączną kwotę 5,23 mld euro; obsługiwał ponad 660 tys. klientów.

RBI zapłacił za Polbank 460 mln euro. Trudno powiedzieć, jakie miał intencje i rozeznanie, ale z dzisiejszej perspektywy widać, że Polbank, pozbawiony finansowania, był w sytuacji krytycznej. Niektórzy bankowcy do dziś twierdzą, że gdyby nie oferta Raiffeisena, Polska musiałaby wydać nawet kilkanaście miliardów złotych z publicznych pieniędzy na wypłatę gwarantowanych depozytów.

Alior – wsparty przez silne jak na polskie warunki kapitały PZU i gwarancje powodzenia oferty nowych akcji – zaczął od BPH. Ostatecznie kupił w kwietniu 2016 roku 87,23 proc. jego akcji za 1,23 mld zł, czyli płacąc 0,93 razy wartość księgową. Przejął operacje bez kredytów hipotecznych – walutowych i złotowych. Te będą zarządzane dalej przez kadłubową instytucję, która – jak można się spodziewać – będzie generowała straty.

Połączone aktywa Aliora i BPH wynoszą 62 mld zł, co daje mu dziewiąte miejsce w sektorze bankowym. Strategicznym celem banku jest wejście do grona 5-6 największych kredytodawców w Polsce. Żeby to zrobić, Alior musiałby urosnąć o kolejne co najmniej 10 mld zł.

Wszystko wskazywało na to, że po sprzedaży spółki leasingowej PKO BP Raiffeisen sprzeda Aliorowi też swój polski bank. Tymczasem przed PZU pojawiła się okazja do kupna kontrolnego pakietu Pekao od UniCreditu, który miał jeszcze 40 proc. jego akcji, a intensywnie poszukiwał kapitału. Transakcja sfinalizowana została wspólnie z Polskim Funduszem Rozwoju w grudniu 2016 roku – ostatecznie polskie instytucje zapłaciły za 32,8 proc. Pekao 10,6 mld zł, czyli 1,3 razy wartość księgową. Jak za bank o tak dużym potencjale była to niewygórowana cena. PZU OFE miał ponadto już wcześniej 2 proc. Pekao.

W ten sposób PZU ma pakiety strategiczne dwóch banków i jeden problem. Polega on na tym, że nie będzie mogło ich połączyć. A dopiero połączenie Aliora z Pekao stworzyłoby na polskim rynku nową jakość – przyspieszyło fuzje i przejęcia oraz otworzyło szansę dla kolejnych kroków w repolonizacji.

Grzegorz Cimochowski, partner w Deloitte, od kilku lat autor raportów na temat sektora bankowego w Europie Środkowej i Wschodniej, uważa, że połączenie Aliora i Pekao mogłoby przyspieszyć procesy decyzyjne w centralach zagranicznych właścicieli dotyczące tego, czy warto pozostawać w Polsce.

– Zanim wyzwoliłyby się synergie i nowy podmiot zacząłby konkurować, mogłyby minąć dwa lata. Wtedy już nie tylko byłaby świadomość, że duży podmiot może konkurować, ale i efekty. Byłoby widać, że konkurować z nim jest ciężko – mówi Obserwatorowi Finansowemu.

Alior i Pekao to dwie zupełnie różne kultury bankowe. Pierwszy korzysta od powstania z najnowszych technologii, jego model biznesowy przypomina raczej fintech (jak swój bank lubi określać prezes Wojciech Sobieraj) albo firmę pożyczkową, gdyż bezbłędnie wszedł na rynek consumer finance, realizując marżę odsetkową netto (NIM) na poziomie 450 punktów bazowych. Płaci za to wysokim kosztem ryzyka sięgającym 230 pb.

Pekao z kolei to największy bank obsługujący korporacje, o konserwatywnym podejściu do ryzyka kredytowego, z niskimi kosztami ryzyka 48 pb w III kwartale 2016 roku, pokryciem rezerwami 74,3 proc. i relatywni niską NIM – 280 pb. Agendę cyfrową zaczął realizować stosunkowo niedawno, choć ma na tym polu niewątpliwe sukcesy, jak wprowadzenie płatności kartą w sieci dyskontów Biedronki. A ponadto ma ok. 7,9 mld zł nadwyżkowego kapitału, co daje ogromny potencjał wzrostu organicznego lub przejęć.

Bank powstały z Pekao i Aliora miałby 225 mld zł aktywów, a więc zbliżyłby się do PKO BP, daleko w tyle pozostawiając pozostałe instytucje. Skarb Państwa mógłby bezpośrednio lub pośrednio kontrolować dwa banki – PKO i nowo powstały twór.

Mogłoby tak się stać, gdyby Pekao przejął Aliora, ale PZU prawdopodobnie nie będzie mógł osiągnąć większości w radzie nadzorczej Pekao i mieć wystarczającego wpływu na decyzje banku przy posiadanym pakiecie akcji. Gdyby go zwiększył i przekroczył 33 proc., musiałby wezwać na akcje do 66 proc. Na to już nie ma pieniędzy.

Powstaje pytanie, po co właściwie PZU kupił Pekao. Polski kapitał wprawdzie przekroczył dzięki temu 50-procentowy udział w aktywach polskiego sektora bankowego, ale strukturalnie sektor niewiele się zmienił.

PZU jako właściciel dużych pakietów akcji dwóch banków znalazł się natomiast w delikatnej sytuacji. Wyzwaniem będzie takie komunikowanie się z rynkiem, żeby nie powstały podejrzenia, iż ubezpieczyciel zamierzałby uprawić arbitraż.

Prawdopodobnie narzędziem konsolidującym grupę bankową powinien był być – zgodnie z wcześniejszymi planami – Alior i przejmować banki raczej na jego miarę. Okazja kupna Pekao pojawiła się dość nagle, tempo negocjacji było szybkie i być może dlatego nie starczyło czasu, żeby znaleźć sposób ustrukturyzowania transakcji i dopełnić wszystkich korporacyjnych procedur, by ostatecznie to Alior kupił Pekao.

Gdy pojawiła się okazja kupna pakietu Pekao, Alior negocjował przejęcie Raiffeisena Polbanku. „Puls Biznesu” pisał, że RBI zawiadomił już Komisję Nadzoru Finansowego o domknięciu negocjacji, ale Alior się z nich wycofał. Powodem miało być to, że PZU nie chciało prowadzić dwóch transakcji równocześnie.

Źródła rynkowe twierdzą, że deal miał wyglądać podobnie jak w przypadku BPH – kredyty frankowe zostałyby z niej wydzielone. Nie wiemy, do jakiej ceny doszły strony, ale RBI wcześniej deklarował, że chce sprzedać polską spółkę za nie mniej niż wartość kapitałów. To nie była zachęcająca kwota.

– Z kredytami frankowymi Raiffeisen jest niesprzedawalny – mówi Obserwatorowi Finansowemu wysoki przedstawiciel jednego z największych polskich banków.

Nieco wcześniej, przed pierwszymi przymiarkami do wyjścia z Polski grup bankowych, zaczęła się dyskusja na temat przewalutowania na złote kredytów hipotecznych we frankach, do czego kilka lat wcześniej doszło na Węgrzech, wpędzając tamtejszy sektor bankowy w wieloletnią nierentowność. Dyskusje te zostały przecięte przez wyliczenia NBP i KNF. Według nadzoru straty sektora wyniosłyby – w zależności od wariantu – 56,2-66,9 mld zł, nie licząc kosztów wypłaty depozytów w kilku bankach, które by zbankrutowały.

Obecnie komisje parlamentarne zaczynają prace nad prezydenckim projektem ustawy spreadowej. Szacuje on koszt dla banków rzędu 3,6-4 mld zł. W ocenie NBP koszty te mogą być ponad dwa razy wyższe, a KNF oszacowała je na 9,3 mld zł.

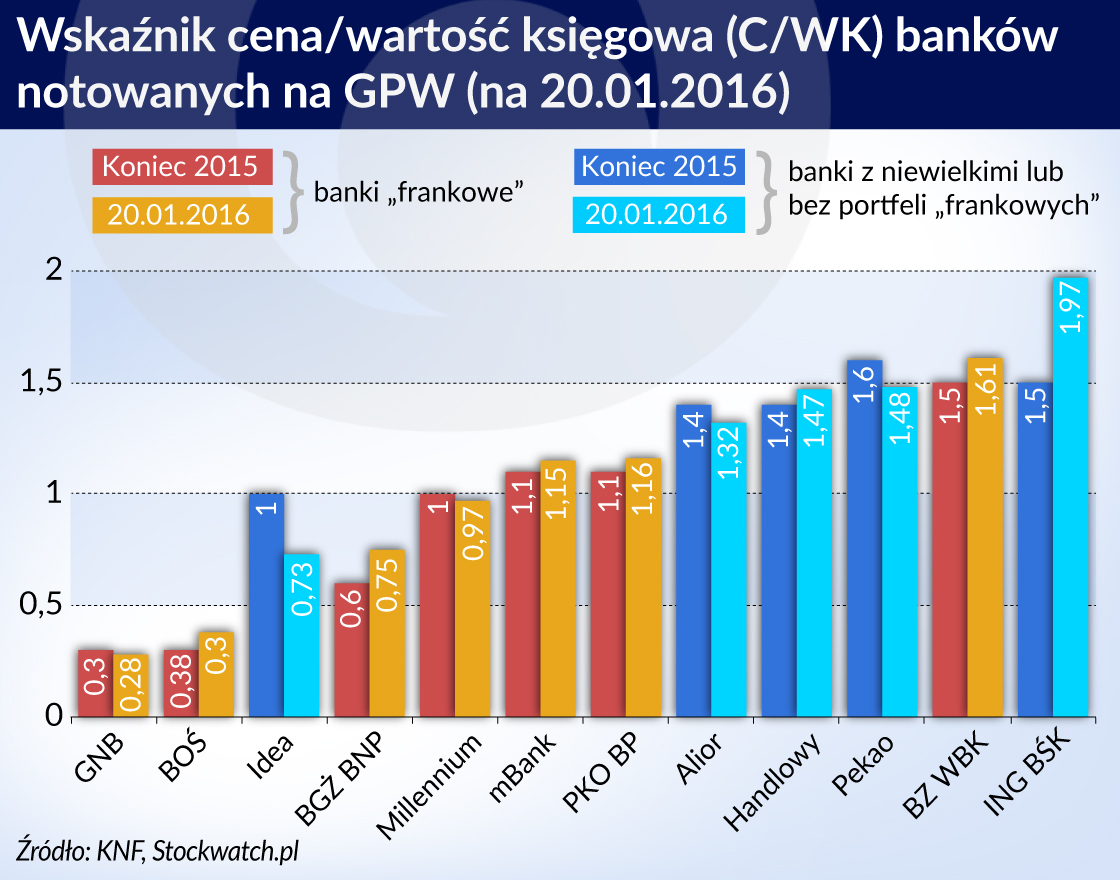

Trwające parę lat i przynoszące coraz bardziej radykalne propozycje dyskusje na temat kredytów frankowych spowodowały spektakularny spadek wycen polskich banków. W styczniu Komitet Stabilności Finansowej (KSF) uznał, że portfel walutowych kredytów mieszkaniowych sam w sobie nie generuje ryzyka systemowego, generuje je natomiast „w kontekście potencjalnych skutków postulowanych w debacie publicznej inwazyjnych rozwiązań prawnych”. To istotny sygnał, że rozwiązania podkopujące stabilność polskiego systemu bankowego nie powinny wejść w życie.

Teraz wszyscy – zarządy banków, akcjonariusze, właściciele – zastanawiają się, jakie rozwiązania zostaną przyjęte. Równocześnie rentowność polskiego sektora spadła do 8,6 proc. ROE na koniec III kwartału 2016 roku i zbliża się do przeciętnej w regionie Europy Środkowej i Wschodniej, choć pozostaje znacznie wyższa niż w strefie euro.

– Europa Środkowa nas dogoniła, a my zrobiliśmy krok wstecz – mówi Grzegorz Cimochowski na temat wyników ostatniego raportu Deloitte.

Raczej pewne jest, że właściciele banków „frankowych” przez najbliższe parę lat nie będą mogli liczyć na dywidendy. O ile do tej pory – łącznie z ostatnimi transakcjami UniCreditu czy planami Raiffeisena – matki sprzedawały banki w Polsce, żeby ratować się same, teraz decyzje mogą mieć już inne motywacje. Będą one bardziej związane ze strategiami i oceną perspektyw polskiego rynku. Niewykluczone, że te oceny okażą się znacznie słabsze niż 2-3 lata temu.

Wprowadzone do tej pory przez nadzór dodatkowe bufory kapitałowe na pokrycie ryzyka kredytów we frankach spowodowały, że współczynniki kapitałowe niektórych instytucji sięgają 20 proc. Wymogi będą jeszcze wyższe, bo KSF rekomenduje zwiększenie wag ryzyka dla hipotecznych kredytów walutowych z obecnych 100 do 150 proc. Szacując z grubsza, na przykład dla Getin Noble oznaczałoby to potrzebę dodatkowego miliarda złotych kapitału.

Według rekomendacji KSF nadzorcza ocena BION ma w większym stopniu uwzględniać cały wachlarz ryzyk związany z hipotecznymi kredytami walutowymi, a parametr Loss Given Default (LGD) określający proporcję ekspozycji, która może być stracona w przypadku niewypłacalności kredytobiorcy, ma być podwyższony. Wszystko to wpłynie na zwiększenie bezpieczeństwa systemu, ale obniży rentowność kapitału. To stanowisko odsuwa jednak obawy o spełnienie się najgorszych scenariuszy.

– Spodziewam się, że polskie banki będą mieć raczej lepsze wyceny, niż mają teraz – mówi Obserwatorowi Finansowemu prezes jednego z największych polskich banków.

Kto może wyjść z polskiego rynku? W zasadzie z zagranicznych grup pewna wydaje się na nim tylko pozycja Santandera (BZ WBK), Commerzbanku (mBank) i ING (ING BŚK). Z pozostałych może wyjść w zasadzie każdy. Z powodu strategii grupy, braku rentowności polskiej inwestycji lub też kosztów podniesienia kapitału polskiej spółki. I o tym w kręgach bankowców już się rozmawia.

Na razie tylko rozmawia, bo przyjrzeć się wycenom i dyskutować o cenach będzie można za dwa-trzy lata, kiedy skutki regulacji związanych z kredytami we frankach nie tylko wejdą w życie, ale przyniosą efekty. Trudno oczekiwać, żeby przez ten czas doszło do transakcji spowodowanej innymi przyczynami, niż zdarzało się to do tej pory.

Kto może być po stronie kupujących? Zapewne już nie banki. Niewykluczone, że za dwa-trzy lata to właśnie fundusze inwestycyjne z różnych regionów świata zaczną odgrywać główną rolę w konsolidacji polskiego sektora, pod warunkiem że ocenią, że jest on wystarczająco atrakcyjny. A dyskusje z takimi właścicielami będą dla nadzoru znacznie trudniejsze niż z obecnymi bankami-matkami.

– Banki kupowane są teraz przez podmioty niebankowe, głównie przez fundusze. To znacznie częstszy nabywca banków niż bank – mówi Grzegorz Cimochowski.

Tymczasem potencjał do przejęć polskich podmiotów związanych ze Skarbem Państwa znacznie się wyczerpał, o czym świadczy zerwanie rozmów Aliora z Raiffeisenem. W przypadku dużych transakcji można liczyć jedynie na Pekao.

Zwrot speadów frankowiczom i kolejne wymogi kapitałowe najsilniej odczują dwa banki. To należące do polskiego kapitału – Bank Ochrony Środowiska (BOŚ) i Getin Noble (GNB). Rynek przyjął z zaskoczeniem, że GNB potrafił spełnić na połowę 2016 roku wymogi kapitałowe wraz z domiarami KNF. BOŚ musiał przeprowadzić ratunkową emisję akcji, a udała się ona dzięki PFR, który objął 9,6 proc. w podwyższonym kapitale. Dyskusje nad tym, co z nimi zrobić, też już trwają.

– Problem polega na tym, że z punktu widzenia biznesowego przejęcie GNB jest zupełnie nieopłacalne – mówi Obserwatorowi Finansowemu wysoki przedstawiciel jednego z największych polskich banków.

GNB był już w grudniu wyceniany na niespełna miliard złotych. Niewykluczone, że Pekao będzie musiał w to przedsięwzięcie zainwestować część swoich nadwyżkowych kapitałów. Nie z powodów biznesowych, ale pro publico bono.