Fenomen ChatGPT i jego skutki

Kategoria: Trendy gospodarcze

© GettyImages

Nazwa GPT pochodzi od angielskiego określenia Generative Pre-trained Transformer i odnosi się do modeli sieci neuronowych, które zostały wytrenowane na ogromnych ilościach danych tekstowych i służą do rozwiązywania zadań z zakresu przetwarzania języka naturalnego. Sam chat natomiast to przystępna dla użytkownika forma skorzystania z tego narzędzia, właśnie na zasadach odpowiedzi na zadawane pytania. Dla przykładu, w tej formie narzędzie to potrafi szybko wygenerować – podobne do tych ludzkiego autorstwa – teksty z różnych dziedzin.

Czy ChatGPT ma znaczenie dla sentymentu rynkowego?

ChatGPT zachwyca, ale jednocześnie wywołuje burzliwą dyskusję na temat możliwości jego zastosowania i jakości produkowanych tekstów. Czy te mechanicznie wytworzone teksty można uznać za wyrafinowane? A może są one de facto wynikiem działania modelu, zbliżonym do wartości średniej z rozkładu zbioru danych, na którym model ten uczył się konstruować teksty?

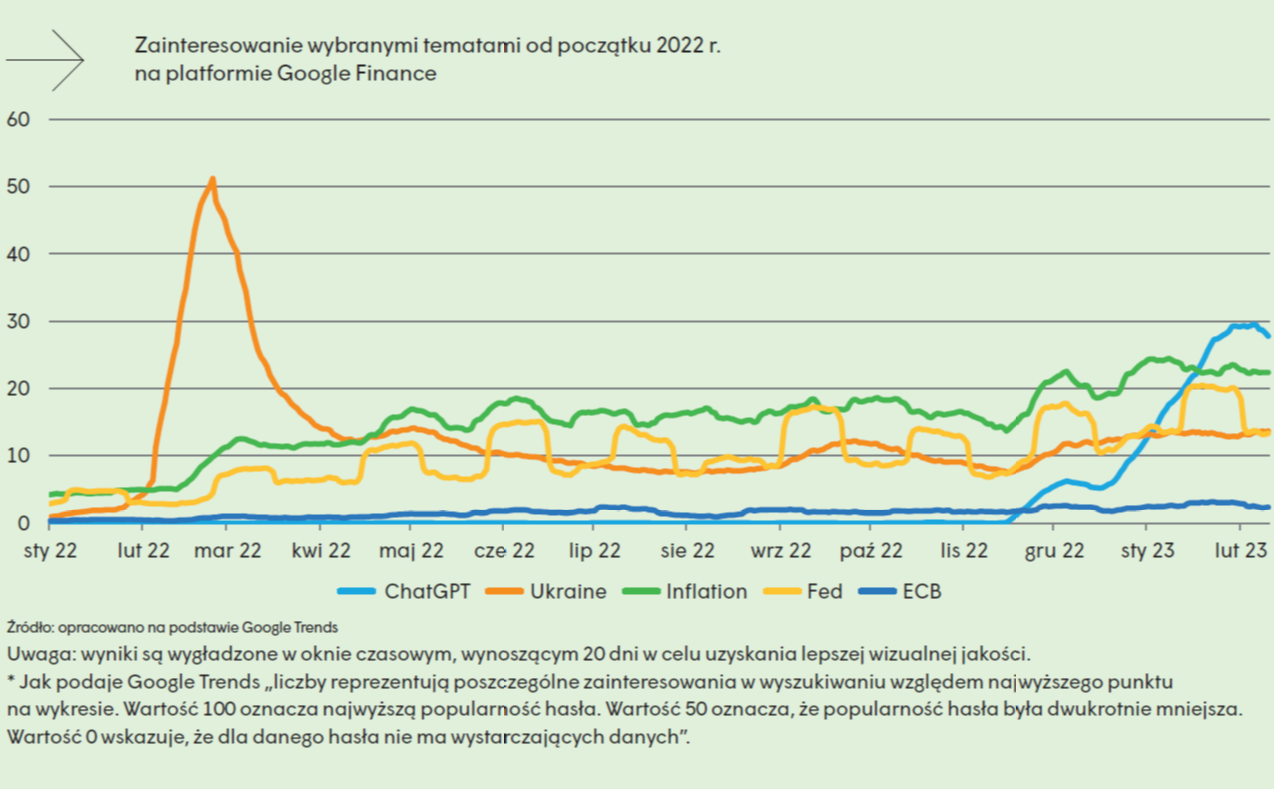

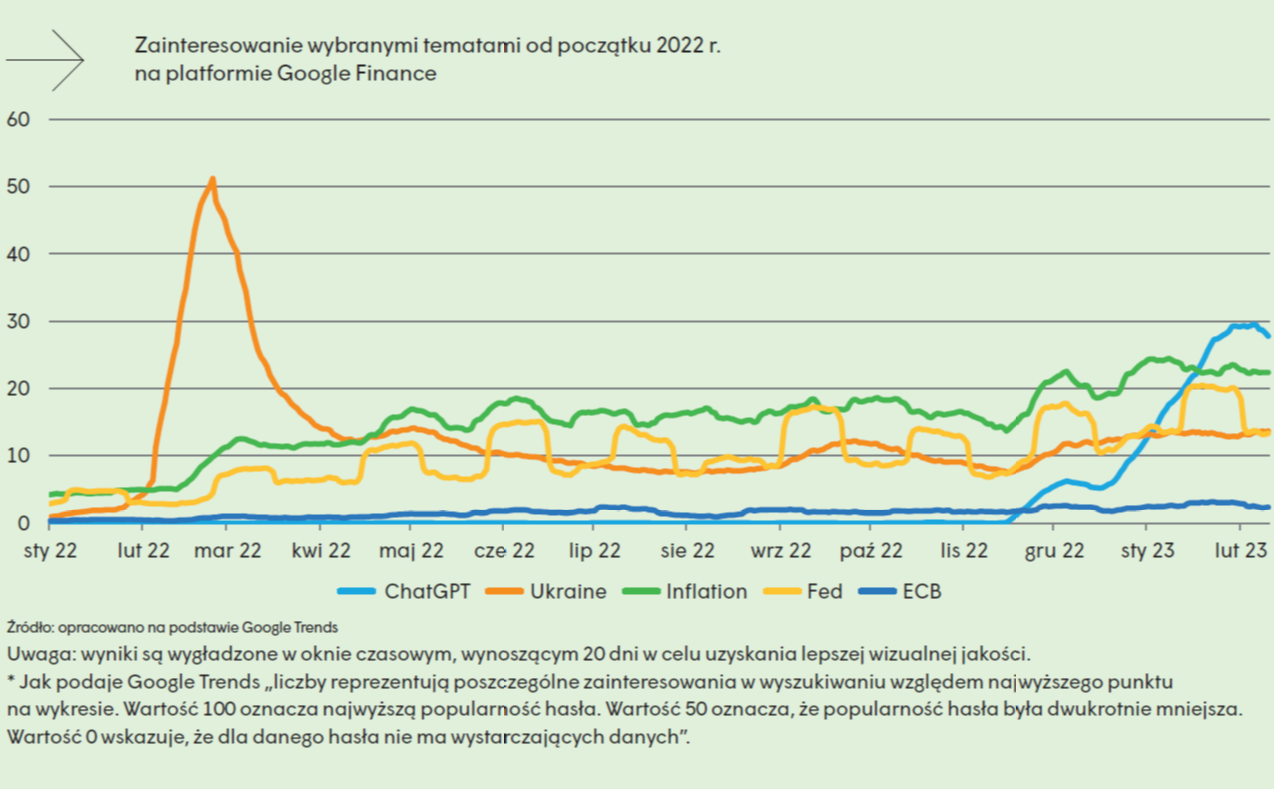

ChatGPT i jego popularność wśród różnych grup społecznych osiągnęły zasięg globalny. Popularność wyszukiwań dotyczących ChatGPT w przeglądarce Google – w 2023 r., w obszarze finansowym, przekroczyła m.in. zainteresowanie inflacją

Niezależnie od oceny zainteresowanie ChatGPT i jego popularność wśród różnych grup społecznych osiągnęły zasięg globalny. O skali zjawiska świadczy chociażby popularność wyszukiwań dotyczących ChatGPT w przeglądarce Google – w 2023 r., w obszarze finansowym, przekroczyła m.in. zainteresowanie inflacją.

Euforia związana z wdrożeniem platformy językowej przekłada się niemal na każdego, w tym na uczestników rynków finansowych. Coraz częściej można spotkać artykuły poświęcone temu, jak ChatGPT radzi sobie z tematami inwestycyjnymi. Dla przykładu, w jednym z nich znajdziemy prognozy wygenerowane przez sztuczną inteligencję dla rynku akcji na 2023 r., w kolejnym natomiast sprawdzono, czy ChatGPT ma cechy skutecznego tradera. Zastosowanie tego modelu językowego w kwestiach rynkowych ma jednak ograniczenia, wynikające chociażby z zakresu dostępności danych, które – jako próba do uczenia się – są w dyspozycji tego narzędzia. Wiedza modelu kończy się na 2021 r., a więc jest on absolutnie pozbawiony bogactwa wydarzeń z ubiegłego roku oraz bieżących informacji. Dodatkowo swoją „wiedzę” finansową buduje na podstawie ogólnodostępnych informacji, które często są znacząco uboższe niż dane, do których mają dostęp inwestorzy, chociażby z platform transakcyjnych. Nie można też bezwzględnie ufać jego odpowiedziom, często dostarcza nieprawdziwych informacji. Jak podają sami autorzy modelu „ChatGPT czasami pisze wiarygodnie brzmiące, ale niepoprawne lub bezsensowne odpowiedzi, [a] naprawienie tego problemu jest trudne”. Na dodatek, w różnych zagadnieniach, w tym w kwestiach inwestycyjnych, platforma zachęca – trzeba przyznać dość racjonalnie – do konsultacji z doradcą. Jak widać, ChatGPT nie jest panaceum na wszystkie zapytania.

O ile zastosowanie ChatGPT w kwestiach inwestycyjnych jest jak na razie wątpliwe, o tyle zainteresowanie inwestorów podmiotami związanymi ze sztuczną inteligencją wyraźnie wzrosło. Po udostępnieniu publicznie nowego oprogramowania na wartości gwałtownie zaczęły zyskiwać wyceny rynkowe spółek z sektora IT, a w szczególności spółek z obszaru AI. Tendencje w całym sektorze dobrze odzwierciedla indeks spółek technologicznych Nasdaq Composite, który w pierwszych dwóch miesiącach 2023 r. wzrósł o ponad 9 proc., tj. prawie trzykrotnie więcej niż wycena wszystkich spółek na amerykańskiej giełdzie. W szczególności w tym samym czasie notowania takich firm jak BigBear, C3 czy SoundHound – spółek związanych bezpośrednio z AI – wzrosły odpowiednio o około 360 proc., 90 proc. i 175 proc. Ogólne zainteresowanie tematem przyciąga kapitał inwestycyjny również do krajowego sektora IT. Indeks warszawskiej giełdy WIG Informatyka w okresie styczeń–luty 2023 r. wzrósł o ponad 11 proc., a poszczególne spółki technologiczne zanotowały dwucyfrowe zwyżki. Wygląda na to, że inwestowanie w sztuczną inteligencję może stać się globalnym trendem 2023 r.

Niewątpliwie ChatGPT ma istotne znaczenie dla postrzegania i wyceny spółek technologicznych. Ponadto dysponuje potencjałem, by oddziaływać na nasze przyszłe funkcjonowanie i myślenie, a tym samym – pośrednio – na nasze decyzje (w tym inwestycyjne).

Niewątpliwie ChatGPT ma istotne znaczenie dla postrzegania i wyceny spółek technologicznych. Ponadto dysponuje potencjałem, by oddziaływać na nasze przyszłe funkcjonowanie i myślenie, a tym samym – pośrednio – na nasze decyzje (w tym inwestycyjne). Posiłkując się jego odpowiedziami, możemy osiągnąć korzyści, np. zwiększyć efektywność pracy. Z drugiej jednak strony niesie ze sobą zagrożenia, takie jak np. pozbawienie ludzi kreatywnego myślenia i zastąpienie wybitnych ludzkich pomysłów (tych z ogona rozkładu prawdopodobieństwa), rozwiązaniami możliwie dobrymi, ale z okolicy statystycznej średniej.

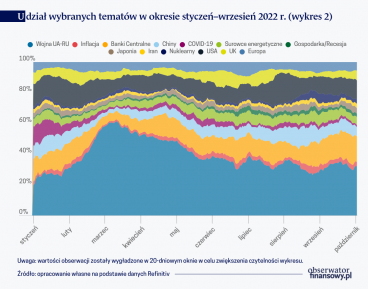

Do wiarygodnej oceny potrzeba jednak dłuższej perspektywy, a obecnie w kontekście globalnie postrzeganych rynków finansowych i szerokiej klasy aktywów wpływ ChatGPT jest ograniczony. Czynniki kształtujące globalne nastroje rynkowe od 2022 r. przeważnie pozostają niezmienne, a głównym z nich jest inflacja. Mimo oczekiwań dotyczących osłabienia się presji inflacyjnej w 2023 r. największym zagrożeniem wskazywanym przez inwestorów wciąż pozostaje utrzymanie się inflacji na podwyższonych poziomach przez dłuższy czas (higher for longer). Obawy te wzmacniają dane inflacyjne z USA i strefy euro. Wskazują na stopniowe obniżanie inflacji, wynikające głównie ze spadku cen surowców energetycznych. Widać to również w przypadku instrumentów finansowych, których wycena zależy wprost od kształtowania się inflacji. Dla przykładu, w strefie euro wyceny takich instrumentów – a precyzyjniej mówiąc inflacyjnych kontraktów swap – z jednej strony wskazują na stopniowe wygasanie oczekiwań inwestorów w zakresie wysokiej inflacji, z drugiej zaś sugerują możliwość trwałego utrzymania się inflacji powyżej celu inflacyjnego EBC na poziomie 2 proc.

Ponadto w ostatnich miesiącach powszechnie wskazuje się, że dla poprawy sentymentu rynkowego nie jest wystarczające spowolnienie inflacji konsumenckiej, a więc najbardziej ogólnego wskaźnika dynamiki cen. Za tym trendem musiałaby podążyć inflacja bazowa. W krajach strefy euro widać pewne oznaki dezinflacyjne w przypadku tego ostatniego wskaźnika. Dodatkowo, obserwowane obecnie trendy, takie jak deglobalizacja, dekarbonizacja czy rozwój „zielonych” źródeł energii nie będą sprzyjały zmniejszeniu presji inflacyjnej w długim terminie. Dynamika inflacji bazowej ma też kluczowe znaczenie z perspektywy polityki pieniężnej Europejskiego Banku Centralnego (EBC), na co wielokrotnie zwracali uwagę niektórzy członkowie Rady Prezesów. EBC prawdopodobnie będzie podnosił stopy procentowe do momentu, aż inflacja bazowa nie osiągnie odpowiedniego poziomu.

Przy tej okazji należy również podkreślić, że to właśnie działania banków centralnych pozostają istotnym czynnikiem dla sentymentu na rynkach finansowych. Rynki wciąż silnie reagują na decyzje i retorykę głównych banków centralnych. Biorąc pod uwagę utrzymującą się presję inflacyjną i „jastrzębie” nastawienie zarówno EBC, jak i amerykańskiej Rezerwy Federalnej (Fed), oczekiwania rynkowe w obu przypadkach wskazują na dalsze podwyżki stóp procentowych. Utrzymanie restrykcyjnej polityki pieniężnej banków centralnych w walce z inflacją w dłuższym okresie może spowodować powrót obaw o recesję, co również niekorzystnie odbije się na sentymencie rynkowym.

Na koniec tych rozważań należy wspomnieć jeszcze o jednym czynniku, który w dalszym ciągu pojawia się w tle nastrojów inwestycyjnych. Jest to wojna w Ukrainie, która trwa już przeszło rok. W ujęciu ogólnym globalne napięcia geopolityczne zawsze będą tzw. ryzykiem ogonowym (tail risk) dla wycen rynkowych. Niemniej jednak, mechanizm działania rynków finansowych bazuje na tym, że wyceny dotyczą tylko „zmiany” stanu rzeczy, a więc zazwyczaj rynek reaguje jedynie wtedy, gdy zjawiska z określonej kategorii stają się bardziej ekstremalne niż te już znane. W praktyce oznacza to, że na rynkach finansowych – nawet w przypadku takich zjawisk jak wojna – możemy zaobserwować zjawisko „przyzwyczajania się”, tj. braku reakcji na nowe informacje, dopóki nie są one bardziej ekstremalne. Dlatego też, pomimo trwającej wojny, czynnik ten może nie mieć istotnego znaczenia z punktu widzenia rynków finansowych, do czasu aż nie pojawi się ryzyko potencjalnej eskalacji konfliktu.

Tego rodzaju mechanizm nie jest cechą, którą można zaobserwować jedynie na rynkach finansowych. Co ciekawe, wspomniane już mechanizmy działania sztucznej inteligencji wykorzystują bardzo podobne założenia. Mówiąc precyzyjniej, w przypadku takich układów jak sieci neuronowe, do przekazania dalej sygnału przez poszczególne neurony dochodzi dopiero wtedy, gdy sumaryczny sygnał pobudzenia przekracza próg aktywacji. Analogicznie na rynkach finansowych w przypadku napięć geopolitycznych – gdy ryzyko zaostrzenia konfliktu wzrasta, reakcją na wysyłany impuls jest wyraźna awersja do ryzyka i panika inwestorów.

Wydaje się zatem, że w kontekście globalnego sentymentu rynkowego kluczowe w dalszym ciągu są czynniki natury ekonomicznej, które pozostają relatywnie negatywne – dezinflacja następuje w wolnym tempie, banki centralne muszą nadal utrzymywać restrykcyjną politykę pieniężną, a wojna w Ukrainie trwa. Jednocześnie nie doszło do zmniejszenia niepewności zarówno w kwestiach gospodarczych, jak i geopolitycznych. Entuzjazm wynikający z wdrożenia ChatGPT przyniósł obecnie zauważalne efekty tylko na poziomie sektorowym. Należy jednak pamiętać, że narzędzie to znajduje się dopiero na etapie „testowania przez szeroką publiczność” oraz że jest wciąż dynamicznie rozwijane. W efekcie globalny zasięg i ogromny potencjał ChatGPT może oznaczać, że o narzędziu tym (z pewnością) jeszcze usłyszymy, być może skorzystamy, a być może będziemy analizować wpływ konsekwencji jego szerokiego wykorzystywania dla sytuacji na rynkach finansowych.