Rozmowy o konkurencyjności w Europie: produktywność, nie ochrona

Kategoria: Trendy gospodarcze

Getty Images

Zmiana polityki handlowej Stanów Zjednoczonych w 2018 r. zniweczyła dziesięciolecia otwartości rynku. U jej podstaw leżały rosnące obawy dotyczące zależności amerykańskiej gospodarki od Chin. Kiedy prezydent Trump „nakazał” amerykańskim firmom natychmiastowe rozpoczęcie poszukiwania alternatywy dla Chin w szczytowym momencie konfliktu handlowego między USA a Chinami (Oprysko 2019), wywołało to ożywioną dyskusję wśród decydentów i międzynarodowych przedsiębiorstw na temat zjawisk „nearshoringu” [współpraca z firmą znajdującą się na tym samym kontynencie, ale w innym państwie], „friendshoringu” [tworzenie powiązanych ze sobą sieci dostawców w ramach współpracujących ze sobą polityczne i militarnie państw] oraz pytania, czy Meksyk może być taką alternatywą (Yellen 2022, Goodman 2023, Stott i Murray 2022, Drenik 2023, Sonenshine 2023, Alfaro i Chor 2023).

Meksyk jako kraj sąsiadujący, przez długi czas był najważniejszym partnerem gospodarczym i handlowym USA z krajów wschodzących, zintegrowanym przez ważne umowy handlowe, dopóki nie został pokonany przez Chiny wkrótce po ich wejściu do Światowej Organizacji Handlu (WTO). Tradycyjne branże pracochłonne, w których Meksyk miał porównywalną przewagę nad USA, takie jak tekstylia i odzież, zostały wyparte przez chińską konkurencję na rynku amerykańskim (Utar i Ruiz 2013). Czy teraz sytuacja zmienia się na korzyść Meksyku?

W najnowszej pracy (Utar i in. 2023) wykorzystujemy dane administracyjne dotyczące ogółu firm prowadzących międzynarodowe transakcje handlowe w Meksyku, aby wykazać, że zmiana polityki handlowej USA rzeczywiście doprowadziła do rozpowszechnienia zjawiska „nearshoringu”.

Zobacz również:

Deglobalizacja czy tylko przystanek?

Jedną z charakterystycznych cech naszego badania jest to, że jesteśmy w stanie zidentyfikować firmy uczestniczące w globalnych łańcuchach wartości w oparciu o oficjalny rejestr meksykańskiego programu IMMEX, który odgrywa kluczową rolę w integracji meksykańskiego sektora produkcyjnego z globalnymi łańcuchami wartości (GVC). Identyfikacja firm IMMEX w transakcjach celnych pozwala nam oszacować możliwą zróżnicowaną reakcję meksykańskich eksporterów na podstawie ich udziału w GVC. Stwierdzamy, że konflikt handlowy między USA a Chinami miał ekonomicznie (i statystycznie) znaczący pozytywny wpływ na eksport meksykańskich firm, który odbywał się wyłącznie za pośrednictwem eksporterów uczestniczących w programie IMMEX („eksporterzy GVC”).

Meksykański program IMMEX jako główny czynnik wywołujący skutki rozprzestrzeniania się wojny handlowej między USA a Chinami

Nasze ustalenia, które wykorzystują kompleksowe dane przekrojowe/ z obserwacji długofalowej dotyczące zmian w czasie na poziomie firm, ujawniają znaczącą reakcję meksykańskich eksporterów na zmianę amerykańskich ceł na chińskie towary. Pokazujemy, że eksport przeciętnej meksykańskiej firmy do USA wzrasta w odpowiedzi na zwiększone obciążenie taryfowe chińskiego eksportera z identycznym portfelem produktów eksportowych przed szokiem. Kiedy rozróżniamy reakcje meksykańskich eksporterów w oparciu o ich status GVC, nasze ustalenia ujawniają kluczową rolę meksykańskiego IMMEX w pozytywnym wpływie protekcjonistycznej polityki handlowej USA wobec Chin.

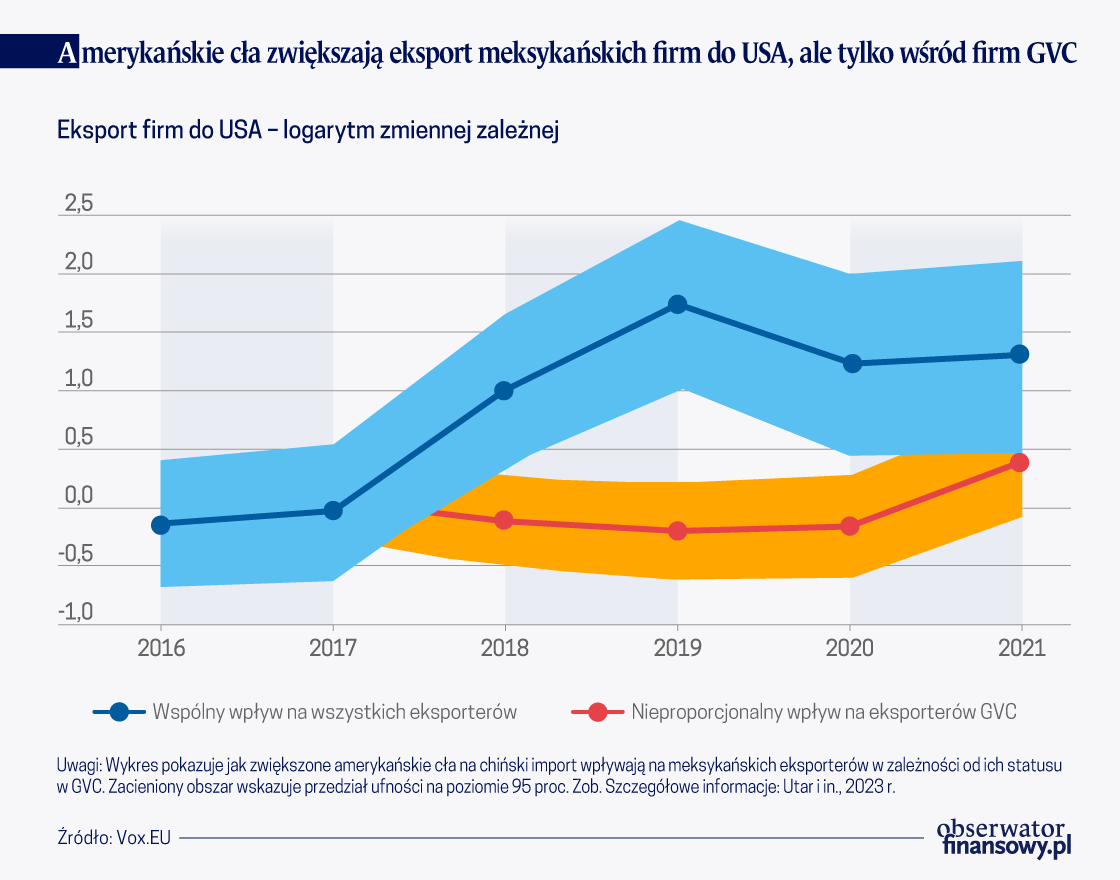

Wykres przedstawia roczną reakcję eksportową firm na zwiększone amerykańskie cła na towary chińskie po uwzględnieniu innych możliwych czynników wpływających na eksport firm. Pokazuje przyczynowo-skutkowy wpływ zwiększonych amerykańskich ceł nałożonych na towary chińskie na amerykański eksport meksykańskich firm, które nie uczestniczą w GVC, wraz z 95-proc. przedziałem ufności. Pokazuje też te same wyniki, ale dla tych firm, które uczestniczą w GVC. Zatem, to reakcja firm GVC stymuluje pozytywną reakcję eksportową na poziomie zagregowanym, jak opisujemy w pracy Utar i in. (2023).

Duża część dyskusji na temat relokacji GVC w odpowiedzi na wojnę handlową między USA a Chinami koncentrowała się w szczególności na przemyśle wytwórczym. Porównując dwie firmy, z których jedna znajduje się na 25., a druga na 75. percentylu ekspozycji na amerykańskie cła na Chiny (w oparciu o ich portfel produktów sprzed wojny handlowej), nasze wyniki pokazują znaczny, 20-proc. wzrost eksportu z firm produkcyjnych GVC do USA w 2019 roku. Pomimo niewielkiego spadku w 2020 r., który zbiegł się z szokiem COVID-19, pozytywny efekt utrzymał się do 2021 r. Nasze ustalenia dotyczące zwiększonego eksportu netto sugerują wzrost działalności krajowej w Meksyku.

Selektywna ekspansja

Nasze badania pokazują, że pozytywny wpływ amerykańskich ceł jest bardziej widoczny w sektorze produkcyjnym. Jednak w sektorze wytwórczym nie wszystkie firmy GVC skorzystały z amerykańskich ceł. W szczególności, zamiast tradycyjnie pracochłonnych branż, takich jak tekstylia, odzież i obuwie, wykorzystały tę okazję branże wymagające większych umiejętności i technologii, takie jak chemikalia, komputery, samoloty i motoryzacja (Północnoamerykańska klasyfikacja branżowa (NAICS) 32 i 33), wkraczając w pustkę pozostawioną przez chińskich konkurentów, którym obecnie grożą wysokie cła.

Zobacz również:

Amerykański pas rdzy wciąż czeka na nowe życie

Udokumentowaliśmy, że firmy GVC nie tylko zwiększają swój eksport w ramach istniejących produktów, ale także wprowadzają nowe linie produktów w odpowiedzi na amerykańskie cła. Jednocześnie nasze badanie pokazuje, że te nowe linie produktów przenoszone do Meksyku koncentrują się na rynkach dóbr końcowych, co sugeruje, że więcej etapów produkcji bliższych konsumentowi końcowemu jest obecnie wykonywanych w Meksyku.

Opowieść o meksykańskich firmach GVC nie jest wyłącznie opowieścią o ekspansji opartej na możliwościach krajowych. Narracja dotyczy również dostosowania międzynarodowych korporacji w skali globalnej. Nasze ustalenia pokazują, że firmy GVC zwiększyły import z USA, ale przede wszystkim z rynków azjatyckich – a mianowicie z Chin, Japonii, Korei, Tajlandii, Tajwanu, Wietnamu i Indii – w reakcji na zmianę polityki handlowej USA. Pokazujemy również, że firmy GVC w Meksyku coraz częściej korzystają z zezwoleń bezcłowych przy zaopatrywaniu się na rynkach azjatyckich, co wskazuje na długoterminową delokalizację łańcucha wartości. Nasze wyniki wskazują na rolę łańcuchów dostaw powiązanych z Azją w pozytywnej reakcji Meksyku i oznaczają, że zmiana polityki handlowej USA mająca na celu zmniejszenie amerykańskiej zależności od chińskiego importu, nieco ironicznie, również zwiększyła zależność Meksyku od chińskiego importu.

Wojna handlowa między USA a Chinami: mieszanka możliwości i wyzwań

Koncepcja „nearshoringu” zyskała akceptację, gdy amerykańskie firmy szukały alternatywy dla partnerstw chińskich. Meksyk, ze względu na bliskość i ugruntowane umowy handlowe, wyłonił się jako lider. Przesunięcie to nie jest jednak wolne od niepowodzeń. W szczególności chińskie cła odwetowe miały negatywny, aczkolwiek bardziej przejściowy wpływ na eksport firm, zwłaszcza na eksportowe usługi GVC. Znajdujemy również dowody na silny negatywny wpływ na firmy GVC, których nakłady koncentrują się na docelowych/wybranych towarach chińskich. Te równoważące się negatywne skutki podkreślają znaczenie analizy na poziomie firmy w uwydatnianiu zróżnicowanego charakteru zachodzących dostosowań.

Nasze badania sugerują, że zdolność adaptacyjna meksykańskich firm GVC do konfliktu handlowego między USA a Chinami w latach 2018-19, wspierana przez IMMEX, była znacząca, z zauważalnym rozprzestrzenianiem się na szerszą gospodarkę meksykańską, co podkreśla rolę międzynarodowych korporacji w kształtowaniu reakcji krajów trzecich.

Autorzy wyrażają własne opinie, a nie oficjalne stanowisko Banco de Mexico czy jego Rady Gubernatorów, Banku Rezerwy Federalnej w Dallas lub Systemu Rezerwy Federalnej.

Artykuł ukazał się w wersji oryginalnej na platformie VoxEU, tam też dostępne są przypisy i bibliografia.