Dokąd zmierza polityka pieniężna

Kategoria: Trendy gospodarcze

(©GettyImages)

Mówi o tym Art. 3. w punkcie 1.: „podstawowym celem działalności NBP jest utrzymanie stabilnego poziomu cen, przy jednoczesnym wspieraniu polityki gospodarczej Rządu, o ile nie ogranicza to podstawowego celu NBP”; a w punkt 2. określa zadania mające techniczny i bieżący charakter, które są oczywiste i nie podlegają dyskusji, a które realizuje się w codziennym działaniu.

Ze sformułowania w pkt. 1 niektórzy komentatorzy i członkowie Rady Polityki Pieniężnej (RPP) wyciągają wniosek, że ustawowym obowiązkiem banku centralnego jest walczyć z inflacją bez względu na gospodarcze koszty. Zatem gdy pojawi się inflacja, to wspieranie polityki gospodarczej rządu jest ich zdaniem surowo zakazane, bo owszem, można by, ale „o ile…”. Pierwsza RPP kierowała się tą doktryną z takim zaangażowaniem, że efektem było sprowadzenie gospodarki, nieukształtowanej wówczas strukturalnie i osłabionej zarazem skutkami błędnie realizowanej transformacji, praktycznie na granice recesji; jeden z jej uczestników twierdził nawet niedawno z dumą, że ich pryncypialność powinna być wzorem.

Zobacz również:

https://www.obserwatorfinansowy.pl/tematyka/rynki-finansowe/bankowosc/ekonomisci-pobladzeni-w-krytyce-nbp/

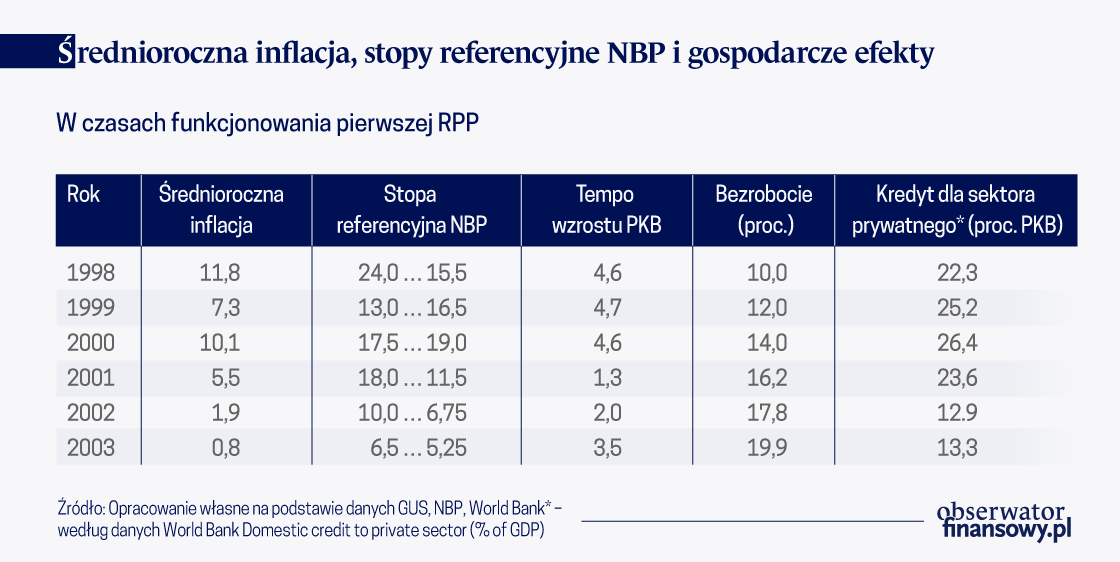

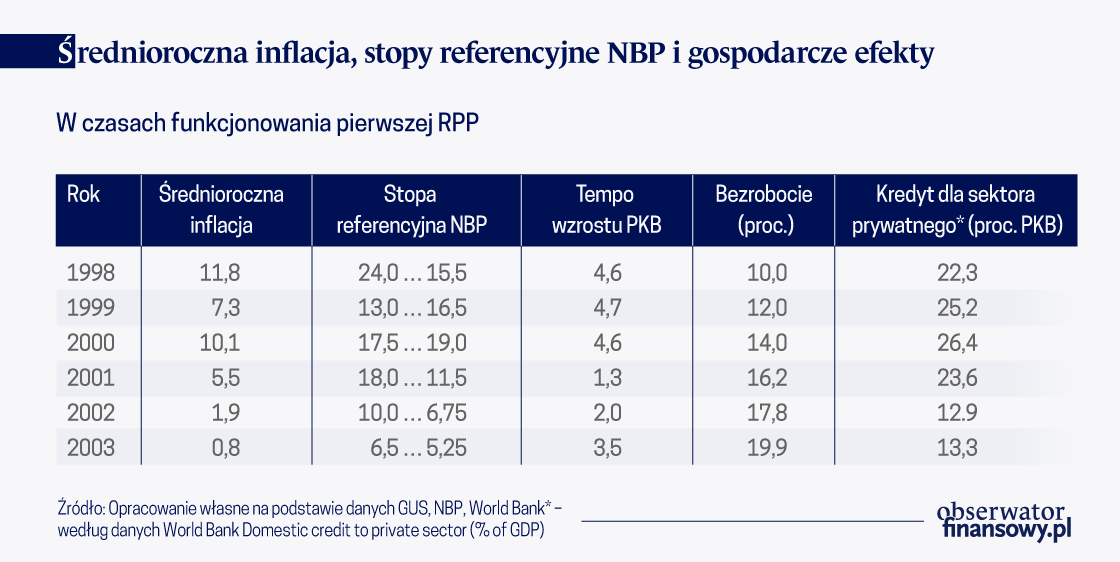

Lata minęły, ale wracać do tych doświadczeń warto, ponieważ miniony czas powinien być nauką także dla osób, które o polityce pieniężnej współdecydują i wypowiadają się często na jej temat. Pierwsza RPP realizowała zatem politykę pieniężną skoncentrowaną na głównym celu, wyrażonym w pierwszej części ustawowego zalecenia, kierując się doktryną realnie dodatniej stopy procentowej – i jak widzimy, zaordynowała stopy prawie dwukrotnie wyższe od rocznego wskaźnika inflacji. Takie postępowanie proponują także niektórzy obecni członkowie Rady. Ale przecież, efekty były dla gospodarki druzgocące, bo nie tylko że bezrobocie wzrosło z 10 do 20 proc., ale tempo wzrostu gospodarki spadło do poziomu nieco ponad 1 proc., zaś kredytowanie zjechało do praktycznie szczątkowego poziomu.

Ekonomiści nie mogli przecież nie wiedzieć, że relacja kredytu dla sektora prywatnego do PKB ma kluczowe znaczenie, bo gospodarka rynkowa, którą określamy jako kapitalistyczną, jest oparta na kredycie, pozyskiwanym przede wszystkim od systemu bankowego, a obowiązkiem i banku centralnego, i rządu, realizującego politykę gospodarczą, jest baczenie, by ten system działał sprawnie.

Pieniądz narzędziem w systemie

Krytycy polityki pieniężnej realizowanej przez poprzednią i obecną RPP, są zwolennikami tej, nazywanej neoliberalną, a wyprowadzonej z postulatów twardego monetaryzmu, filozofii działania, zaś przyklaskują jej niektórzy obecni członkowie (poprzednia RPP też miała swych wewnętrznych krytyków). Ale ten sposób traktowania polityki pieniężnej jest wynikiem zasadniczego nieporozumienia, nie można bowiem kierować się regułą „zdusić inflację za wszelką cenę, a po nas choćby potop”. Pieniądz jest tylko narzędziem w systemie, nie można „naprawiać” narzędzia kosztem funkcjonowania całości. Nie zbuduje się też jego siły przez osłabianie gospodarki. To tak jakby ktoś chciał budować betonowe fundamenty domu oszczędzając na wodzie.

Wypychanie z przesłanek decyzji RPP kwestii wspierania polityki gospodarczej uzasadnia się koniecznością niezależności banku centralnego, która musi być na każdym kroku manifestowana. Sugeruje się zarazem, że wspieranie gospodarki byłoby wyrazem utraty zależności. Ale jak trafnie zauważa Harold James, profesor Uniwersytetu Princeton, autor solidnego dzieła o historii Banku Anglii, niezależność banku centralnego ma sens jedynie wtedy, gdy osadzi się ją w kontekście właściwie ustawionych preferencji i szerszej kultury politycznej. Jego zdaniem jest poniekąd oczywiste, że po to, aby „utorować drogę ku niezależności”, należy wyszczególnić, do jakich celów ma zdążać bank centralny, ale zgodnie z klarowną wizją tej instytucji „stabilność cen nie może być jedynym zamiarem banku centralnego”. W jego misji stwierdzono jednoznacznie, że Bank Anglii przede wszystkim „jest oddany służbie publicznej”. Choć co prawda już na początku lat 90. XX w. jego podstawowe cele formalnie odniesiono przede wszystkim do sektora finansowego, uznając, że najważniejsze jest zajęcie się stabilizacją wartości pieniądza, dbałością o stabilność systemu finansowego i promowaniem wydajności oraz skuteczności sektora usług finansowych, zaś politykę przemysłową, która w latach 80. XX w. pozostawała „centralnym zmartwieniem Banku”, jakby zepchnięto na dalszy plan w obszarze jego podstawowej aktywności, to przecież jej nie poniechano całkowicie. Choć zgodnie z zaleceniami forsowanymi przez polityków europejskich nastała moda na to, by skupiać się wyłącznie na celu inflacyjnym, to nadal kierowano się skrupulatnymi analizami tego, co dzieje się na rynku kredytowym w sektorze prywatnym, przemysłowym i finansowym, uważając na stan płynności finansowej, jednocześnie obserwując tendencje w – pożądanym – spadku bezrobocia oraz jego wpływ na gospodarkę.

Polityka pieniężna powinna zawsze uwzględniać specyfikę własnego kraju, ale w zakresie swej podstawowej troski musi uwzględniać wzrost gospodarki i jakość funkcjonowania sektora finansowego

Polityka pieniężna powinna zawsze uwzględniać specyfikę własnego kraju, ale w zakresie swej podstawowej troski musi uwzględniać wzrost gospodarki i jakość funkcjonowania sektora finansowego. Główną troską Banku Anglii były rynki kredytowe, ale przecież w latach 1998–2003 kredyt stanowił 100–130 proc. PKB (a teraz sięga 140 proc.), a w krajach rozwiniętych (OECD) było to średnio biorąc w tym okresie 130–160 proc., średnia światowa nieco (o 10 pkt proc.) mniej. Tymczasem w Polsce w wyniku doktrynerskiej aktywności pierwszej RPP kredyt osiągnął poziom 10 razy mniejszy niż w Wielkiej Brytanii. Dopiero po kilku latach mozolnego wspinania się doszedł do prawie 50 proc. PKB w 2010 r., w 2016 r. osiągnął największą jak dotąd w Polsce wartość 55 proc., a kryzys pandemiczny i walka z inflacją w 2021 r. zredukowała go do 46 proc. To co prawda poziom zbliżony do innych krajów pokomunistycznej Europy Środkowej, ale niższy niż na przykład w krajach Ameryki Łacińskiej czy biednych Karaibów.

Cele Fed i polska specyfika

Dla dojrzałych polityków i odpowiedzialnych bankierów centralnych jest jasne, że bank centralny nie może ograniczać się wyłącznie do kwestii inflacji, traktując literalnie to, co zawarto w polskiej Ustawie. Polityka pieniężna musi uwzględniać szerokie gospodarcze skutki swych decyzji. Powszechnie wiadomo, że amerykański System Rezerwy Federalnej (Fed) ma w zestawie postawionych mu celów określone, owszem, zapewnienie stabilności cen, ale też jak najwyższe zatrudnienie i dbałość o stabilność długoterminowych stóp procentowych, a żaden z tych celów nie jest uprzywilejowany jako najważniejszy. Fed ma dążyć do podtrzymywania stabilnego wzrostu gospodarczego, dbać o spokój na rynkach walutowych, a ogólnie przedmiotem jego troski jest stabilność systemu finansowego. Uznanie jako równorzędnej kwestii bezrobocia ma szczególne znaczenie, bo gdy ludzie pracują, to kształtują PKB, wytwarzają dobra i usługi – praca naszych rąk oraz umysłów tworzy ogólne bogactwo. Nie można zatem eksponować ważnego celu polityki pieniężnej, jakim jest dążenie do stabilności cen, czyli dążenia do wyeliminowania inflacji, spychając na dalszy plan albo w ogóle bagatelizować wpływu polityki pieniężnej na stan gospodarki.

Zobacz również:

https://www.obserwatorfinansowy.pl/tematyka/makroekonomia/trendy-gospodarcze/inflacja-pytania-bez-odpowiedzi/

Polska specyfika, która odróżnia naszą sytuację od przywołanych tu kolosów światowych finansów to obraz gospodarki po strukturalnych zmianach, jakie zaszły po latach komunizmu i transformacji. Na dobrą sprawę nie mamy wielkich lokomotyw rozwoju mających może nie światową, ale przynajmniej europejską rangę, bo zarówno przemysł jak i usługi (handlu, reklamy, nawet usług finansowych) są podporządkowane wielkim światowym gospodarkom, które nas od siebie uzależniły.

Cykle rozwoju produktu

Warto przypomnieć podstawowe wyniki strukturalistycznego podejścia w ekonomii, które pokazują, że pozycja gospodarcza kraju jest zdeterminowana przez to, w jakich częściach cykli wytwarzania biorą udział krajowe przedsiębiorstwa współpracujące z zagranicznymi koncernami lub po prostu będące ich częścią. Wytwarzanie zatem produktów w nowoczesnej gospodarce jest, w uproszczeniu, procesem, na który składa się siedem etapów, nazywanych „cyklem rozwoju produktu”: (1) badania i rozwój, (2) projektowanie, (3) logistyka i zakupy na etapie zaopatrzenia, (4) proces produkcji i montażu, (5) logistyka na etapie dystrybucji i sprzedaży, (6) marketing oraz (7) usługi posprzedażowe. O bogactwie kraju decyduje wypracowana w procesie wytwarzania różnych dóbr i usług wartość dodana – są to płace i zyski, czyli to, co zarabiają pracownicy oraz przedsiębiorcy. Rzecz w tym, że funkcja opisująca powstawanie wartości dodanej na kolejnych etapach tego cyklu dla konkretnych produktów współczesnej technologii ma kształt, który określa się jako „krzywa uśmiechu”. Ta nazwa pochodzi stąd, że największą wartość dodaną wypracowuje się na pierwszych i końcowych etapach. Zatem lewy i prawy kraniec tej funkcji są wyniesione do góry, co wynika z tego, że przy realizacji tych etapów najlepiej się zarabia. Natomiast najmniejsza wartość dodana powstaje na centralnym etapie cyklu – produkcji i montażu – i właśnie ten środkowy etap przenosi się, alokuje za granicę, nawet do krajów trzeciego świata, gdzie przy taśmach produkcyjnych mogą pracować niewykształceni ludzie, często za najniższą płacę.

I cały nasz strukturalny problem polega na tym, że dominuje u nas wykonawstwo podporządkowane, polegające na realizacji tego środkowego etapu –produkcji części i podzespołów, albo ograniczania się do montażu.

I cały nasz strukturalny problem polega na tym, że dominuje u nas wykonawstwo podporządkowane, polegające na realizacji tego środkowego etapu –produkcji części i podzespołów, albo ograniczania się do montażu. Nie możemy być bogaci, skoro mamy produkować tanie podzespoły albo montować całości z dostarczonych fragmentów i dostarczać je zagranicznym odbiorcom po konkurencyjnych cenach. W taki właśnie sposób nasza gospodarka stała się podległą zewnętrznej dominacji. Polski eksport w relacji do PKB wzrósł z 27,2 proc w 2000 r. do 56,2 proc. w 2020 r. Można powiedzieć, że ponad połowa naszej gospodarki pracuje dla zagranicy, import w tym czasie też poszedł do góry, z 33,7 proc. – mieliśmy deficyt w handlu – do 49,4 – teraz mamy lekką nadwyżkę. Ale w przejmowanych przedsiębiorstwach ośrodki badawczo-rozwojowe zostały zlikwidowane, a spedycja, marketing i handel znalazły się pod kontrolą kapitału zagranicznego. Etapy cykli wytwarzania, dające wyższe zarobki, to już nie nasza domena. Skoncentrowani jesteśmy na tych częściach cykli wytwarzania, które są najmniej opłacalne. Skazani też jesteśmy na zarobkową skromność, a za tym idzie i słabość państwa, bo siła państwa jest pochodną zamożności jego obywateli, gdyż to przecież oni płacąc podatki finansują swe państwo.

Zobacz również:

https://www.obserwatorfinansowy.pl/tematyka/makroekonomia/trendy-gospodarcze/rosnie-znaczenie-krajow-v-4-w-handlu-niemiec/

Można powiedzieć, że jest to globalna tendencja podziału świata, która polega na tym, że blokowany jest „zbyt ambitny” lokalny przemysł, który zagraża dominującej pozycji światowych korporacji, a zostawia się przemysł podporządkowany, mający wytwarzać wydajnie i tanio. W krajach o pewnym znaczącym potencjale i wykwalikowanych kadrach, takich jak Polska, utrzymuje się te lokalne przemysły w okrojonej strukturze, pozostawiając im samą produkcję części i podzespołów oraz montaż. Nawet jeśli te etapy cykli wytwarzania, które dają wyższą wartość dodaną, funkcjonują w słabszych krajach, to są kontrolowane przez kapitał zagraniczny. Osiągane zyski, które stanowią zasadniczą część wartości dodanej, są – może nie w całości, ale w znacznej części – transferowane do krajów macierzystych kapitału.

Odzwierciedla to mało publicznie znana pozycja rachunku bieżącego w bilansie płatniczym – dochody, rozdzielone na dochody pierwotne, mające kluczowe znaczenie i dochody wtórne, mniej znaczące. W latach 2004–2022 r. wytransferowane z Polski dochody wyniosły w sumie 2034 mld zł, a ponieważ w tym czasie przychody (dochody Polaków za granicą transferowane do Polski) wyniosły 800 mld zł, to ujemne saldo przekroczyło bilion: 1234 mld zł. Przez cały ten czas ujemne saldo dochodów stanowiło 3,5 proc PKB i w swej kwocie znacznie przebiło dodatni wynik z tytułu wymiany usług z zagranicą – w tym czasie na usługach zarobiliśmy jako kraj 1010 mld zł.

Na te wypływające z Polski dochody składają się wynagrodzenia pracowników, zyski firm, dywidendy, dochody z inwestycji bezpośrednich oraz portfelowych itp. Są oczywistym efektem pracy obcokrajowców jak i wejścia kapitału zagranicznego do gospodarki. Rozchody, czyli odpływy dochodu narodowego z Polski sięgały ponad 6 proc. w latach 2012–2020, w 2021 r. osiągnęły 6,9 proc, a w 2022 r. znacznie przekroczyły 7 proc: było to ponad 200 mld zł, aż 7,4 proc. wypracowanego w tym roku PKB – w sytuacji relatywnie słabszego tempa wzrostu gospodarki, dotkniętej skutkami kryzysu pandemicznego COVID-19.

Do obiegowej, już w miarę powszechnej wiedzy należy, że naszym bogactwem jest to, co wytwarzamy, sumarycznie ujęte w formie produktu krajowego brutto. I o tym PKB stale się mówi, bada się jego tempo wzrostu, porównuje z innymi krajami, jest miarą wielkości i rozwoju kraju. Ale że jest to nasze „bogactwo” to niezupełnie tak, bo faktycznie o naszym bogactwie decyduje produkt narodowy brutto (PNB), czyli to, co zostaje po dodaniu salda transferów między krajem a zagranicą, a jest to praktycznie równe saldu dochodów w rachunku bieżącym bilansu płatniczego. Można powiedzieć, upraszczając, że PNB jest tym, co nam faktycznie zostaje do podziału między siebie. To saldo transferów w 2022 r. doszło u nas do 5 proc. PKB – jesteśmy zatem jako obywatele kraju biedniejsi o te 5 proc. Co ciekawe, dane te są niechętnie upowszechniane. Bank Światowy, który raportuje dane o GDP, a także o stanie pieniądza w różnych krajach (bardzo niekompletne – co też jest zagadką), na pytanie „Why can’t I find estimates of Gross National Product (GNP)?” nie udziela odpowiedzi.

Nasze realia to przecież PNB, dlatego tych wszystkich faktów gospodarczych nie można nie mieć „z tyłu głowy” decydując o polityce pieniężnej. A sytuacja gospodarcza jest jednak bezpośrednio zależna od stanu rynku kredytowego, który choć słaby, to jednak istnieje i niezbędne jest, by był w dobrej formie. Choć kredyt jest w Polsce słaby, na dobrą sprawę nie ma na niego popytu, a system bankowy boryka się z wysoką nadpłynnością. Wysoka nadpłynność to miara słabości systemu kredytowego, a w takiej sytuacji polityka pieniężna mentalnie uwięziona przez neoliberalno-monetarystyczne doktrynerstwo, nakazujące zapamiętałą walkę z inflacją poprzez dodatnie stopy procentowe i wypchnięcie jakichkolwiek działań wspierających politykę gospodarczą – byłaby dla gospodarki lekarstwem, które zamiast leczyć pogłębia tylko chorobę.

W hallu NBP wywieszone są przypominające genezę Narodowego Banku Polskiego sentencje zaczerpnięte ze statutów i uchwał ustanawiających banki będące jego prekursorami – mało kto je czyta. A warto, bo mogłyby być pożyteczną inspiracją, a nawet nauką dla wielu, bowiem wynika z nich, że rolę banku centralnego lepiej rozumiano nawet na początku XIX w., gdy twórcy Banku Polskiego założonego w 1828 r. uznali, że jego celem ma być „zaspakajanie długu publicznego tudzież rozszerzanie handlu i przemysłu narodowego”. Czyli bank centralny ma współdziałać w budowaniu gospodarki swego kraju, bo naszym realnym bogactwem jest od zawsze to, co jako obywatele swą pracą wytwarzamy, a narzędzie podziału tego bogactwa, jakim jest pieniądz, to w końcu tylko narzędzie…

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.