Niuanse chińskiego systemu finansowego

Kategoria: Analizy

(infografika Darek Gąszczyk/CC by ell brown)

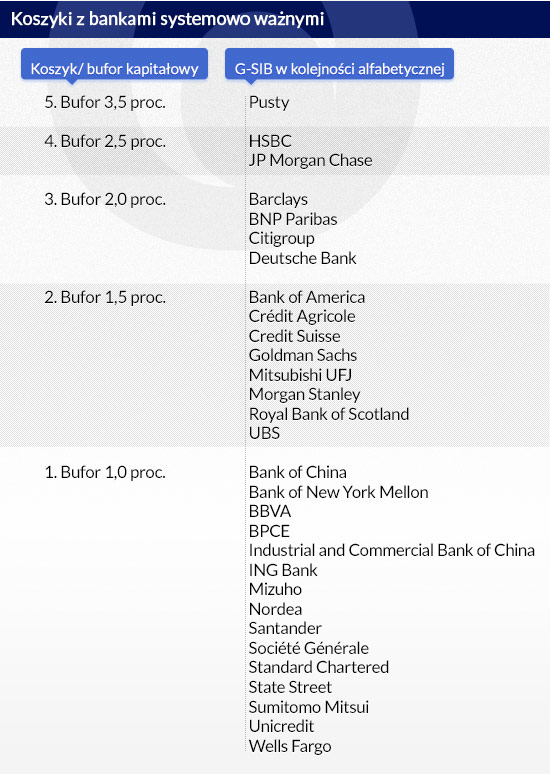

Banki too-big-to-fail (za duże by upaść, TBTF) lub globalnie systemowo ważne ze względu na skalę swojej działalności i związane z nią ryzyko mają być obciążone w latach 2016–2018 częściowo, a od 2019 roku w pełni dodatkowym wymogiem (buforem) kapitałowym w wysokości od 1 do 3,5 proc. aktywów ważonych ryzykiem. Wyższy kapitał zmniejsza prawdopodobieństwo upadku banku, a więc i mogące wyniknąć z tego skutki dla całego systemu finansowego.

Jeśli dodać do tego nowe wymogi kapitałowe wprowadzone przez Bazyleę III oznacza to, że w 2019 roku bank G-SIB będzie musiał mieć od 8 do nawet 10,5 proc. najwyższej jakości kapitału Common Equity Tier 1 (CET1) i od 9,5 do nawet 12 proc. kapitału Tier 1.

Według danych amerykańskiego ubezpieczyciela depozytów Federal Deposit Insurance Company (FDIC), w zdecydowanej większości globalnych systemowo ważnych banków na koniec II kwartału tego roku kapitał Tier 1 przekraczał 11 proc.

Najsłabiej w zestawieniu wypadł Bank of China z kapitałem Tier 1 wynoszącym 9,28 proc., a następnie szwedzka Nordea (11,29 proc.), hiszpański BBVA (11,34 proc.), japońskie Mizuho (11,43 proc.) i Sumitomo Mitsui (11,53 proc.) oraz amerykański JP Morgan Chase (11,64 proc.). Liderami w stawce są Deutsche Bank (17,26 proc.), amerykański State Street (16,63 proc.) i szwajcarski UBS (16,24 proc.). FDIC zaznacza jednak, że tylko w przypadku Credit Suisse, Mitsubishi, Mizuho, Sumitomo Mitsui i UBS kapitał Tier 1 policzony został zgodnie z nowymi regułami Bazylei III.

Może to dawać sporą różnicę, jak w przypadku JP Morgan. Według raportu banku za III kwartał jego kapitał Tier 1 liczony według zasad Bazylei I wynosił 145 mld dolarów, a według Bazylei III był nawet nieznacznie wyższy i wynosił 146 mld dolarów, ale za to aktywa ważone ryzykiem według starej metody wynosiły 1376 mld dolarów, a według obowiązującej od przyszłego roku już 1564 mld dolarów. To w oczywisty sposób zmienia proporcję.

Po co dodatkowy bufor, poza wprowadzanymi już i tak restrykcyjnymi regulacjami obejmującymi cały sektor bankowy? Zwiększa tylko koszt kapitału globalnych banków. Konieczny jest po pierwsze dlatego, że skala działalności potężnych instytucji wymyka się ogłaszanym do tej pory regulacjom. A po drugie problemy takiego banku miałyby wpływ na cały system finansowy 3-5 razy większy niż „zwykłej” instytucji kredytowej – twierdzi Bazylejski Komitet Nadzoru Bankowego (BCBS) przy Banku Rozliczeń Międzynarodowych.

„Uzasadnieniem dodatkowych środków dla G-SIB jest potrzeba radzenia sobie z negatywnymi transgranicznymi efektami zewnętrznymi, jakie tworzone są przez systemowo ważne banki. Obecna polityka regulacyjna nie jest im w stanie w pełni zaradzić. (…) Środki te zwiększą zdolność do absorpcji strat przez G-SIB i zmniejszą prawdopodobieństwo ich upadku” – napisał BCBS w dokumencie prezentującym zaktualizowaną metodologię oceny takich banków.

Które banki mogą być uznane za globalne systemowo ważne? W tym roku BCBS przyjrzał się 75 największym instytucjom na świecie, ale mają to być wszystkie, których aktywa przekraczają 200 mld euro. Te muszą raportować dane według instrukcji BCBS i na ich podstawie mogą zostać zaliczone do grupy obłożonej dodatkowym buforem. Obowiązek raportowania „wrażliwych” wielkości mają także banki, które poprzednio zostały uznane za G-SIB, a także te, które za systemowo ważne uznają macierzyste nadzory.

Obowiązek ma być wprowadzany od stycznia 2014 roku, tak żeby w marcu przyszłego roku można było zebrać dane potrzebne do stworzenia nowej listy. O ile ta, opublikowana w listopadzie przez FSB ma tylko poglądowe znaczenie, to znalezienie się na następnej, która zostanie ogłoszona za rok, będzie oznaczać, że bank musi tworzyć częściowe bufory kapitałowe od 1 stycznia 2016.

Wielkość buforu – czy to ma być 1 czy 3,5 proc. – zależy od „koszyka”, do którego zaliczony zostanie bank za względu na zagrożenia dla systemu finansowego, jakie niesie jego działalność. Wszystkich wskaźników służących ocenie skali działalności oraz ryzyka, które ona stwarza jest 12, a podzielone zostały na 5 kategorii.

Te kategorie to:

– działalność transgraniczna i jej skala,

- wielkość aktywów,

– wzajemne powiązania z innymi uczestnikami systemu finansowego,

– wielkość infrastruktury instytucji finansowej,

- złożoność działalności,

Każdej z tych kategorii przypisana jest równa waga 20 proc. Najważniejsza jest oczywiście skala działalności, mierzona – w uproszczeniu – wielkością wszystkich aktywów. Pozostałe kategorie podzielone są na wskaźniki, z wagami 10 lub 6,67 proc. Są to: wielkość należności i wielkość zobowiązań transgranicznych, aktywa i pasywa powiązane z systemem finansowym, portfel rynkowych papierów wartościowych, aktywa w zarządzaniu, aktywa niepłynne, których wartość godziwa wyceniana jest za pomocą modeli (tzw. 3 poziomu), wielkość realizowanych transakcji płatniczych oraz udział w infrastrukturze, np. systemów płatniczych, wartość ubezpieczanych transakcji dłużnych lub kapitałowych, papiery wartościowe przeznaczone do obrotu i dostępne do sprzedaży oraz ekspozycje na instrumentach pochodnych.

Każdy ze wskaźników, wyrażony w euro dla danego banku dzielony jest przez wartość odpowiadającą temu wskaźnikowi dla wszystkich banków z próby. Wartości te mają być ogłaszane co roku. Znaczy to, że np. wartość transgranicznych należności JP Morgan Chase dzielona jest przez wartość transgranicznych należności wszystkich branych pod uwagę banków, czyli 16,5 biliona euro. Wynik tej operacji przeliczany jest na punkty scoringowe.

Liczba punktów od 130 do 629 kwalifikuje do odpowiednich koszyków, którym odpowiada wielkość dodatkowego buforu dla G-SIB. Następnie FSB ogłasza listę tych instytucji.

Podobnie jak w poprzednich latach najwyższy, 5 „koszyk” jest obecnie pusty, co oznacza, że żaden bank nie kwalifikuje się do obciążenia go 3,5-procentowym buforem dodatkowego kapitału najwyższej jakości CET1. Dlaczego? „…to sposób, by zniechęcać banki, żeby stawały się coraz bardziej systemowo ważne” – napisał BCBS.

Ten stan rzeczy może się jednak zmienić. Jeśli jakaś instytucja na tyle urośnie, że znajdzie się w piątym koszyku, dodany zostanie koszyk szósty, w którym bufor kapitałowy będzie większy. Dodanie kolejnego koszyka oznaczałoby zwiększenie buforu o 1 proc. aktywów ważonych ryzykiem, tak więc w szóstym, bufor wynosiłby 4,5 proc. Trzeba pamiętać też, że BCBS i FSB ogłaszają minimalną wielkość buforu. Macierzysty nadzór może go podnieść.

Oto tegoroczne zestawienie G-SIB:

W porównaniu do zeszłorocznej listy liczba instytucji zwiększyła się z 28 do 29, gdyż przybył na niej Industrial and Commercial Bank of China. Citigroup i Deutsche Bank „spadły” z 4 do 3 koszyka, dzięki temu, że zmniejszyły swoje aktywa ważone ryzykiem. Podobnie Bank of New York Mellon, który z drugiego przeniesiony został do pierwszego koszyka. Crédit Agricole natomiast przeskoczył z 1 do 2 koszyka. Jak widać na liście tej są właściciele dziesięciu z 20 największych polskich banków.

Kilka dni po ogłoszeniu listy przez FSB agencja ratingowa Moody’s obcięła o jedno oczko ratingi czterem za dużym by upaść amerykańskim bankom: Bank of New York Mellon do A1 z Aa3, Goldman Sachs do Baa1 z A3, JP Morgan Chase do A3 z A2, a Morgan Stanley do Baa2 z Baa1. Powodem było przekonanie, że rząd USA będzie mniej skłonny pomagać w przyszłości tym G-SIB.

Tymczasem, jak pokazują badania ekonomistów Kenichi Ueda i Beatrice Weder di Mauro opublikowane w zeszłym roku przez Międzynarodowy Fundusz Walutowy, oczekiwania, że rządy będą ratować TBTF obniżały koszty finansowania tych instytucji. Autorzy twierdzą, że dla kosztów finansowania wartość tych „strukturalnych gwarancji państwa”, mająca między innymi odzwierciedlenie w ratingach, wynosiła około 60 punktów bazowych w końcu 2007 roku, a więc jeszcze przed kryzysem i wzrosła do 80 punktów bazowych do końca 2009 roku.

Cięcie ratingu przez Moody’s jest więc odpowiedzią na wprowadzenie w USA zasad uporządkowanej upadłości i likwidacji banków (resolution). FDIC w ciągu ostatnich lat zlikwidował blisko 500 banków w USA, głownie jednak poprzez połączenie upadających ze zdrowymi. Nie dotknęło to jednak do tej pory żadnego wielkiego banku. Natomiast pomimo projektu Bank Recovery and Resolution Directive (BRRD), w Unii Europejskiej nie ma do tej pory zgody, co do zasadniczych jej postanowień. W Europie upadło od początku kryzysu zaledwie około 40 banków.

„(…) amerykański nadzór bankowy dokonał znacznego postępu w tworzeniu wiarygodnych ram, by rozwiązać problem dużego, upadającego banku. Zamiast angażować środki publiczne, aby ratować jedną z takich instytucji (bail-out), wierzyciele wielkich banków (Bank Holding Company) będą ponosić obciążenia, by pomóc w jego dokapitalizowaniu (bail-in)” – powiedział Robert Young, dyrektor zarządzający Moody’s, cytowany w komunikacie agencji.

Wygląda na to, że wielkie banki na serio przestraszyły się zamiarów regulatorów. Zamiast dalej rosnąć zmniejszają skalę operacji, a przede wszystkim aktywa ważone ryzykiem. Znajdujący się w czwartym koszyku HSBC zmniejszył je do 1099 mld dolarów na koniec III kwartału z bez mała 1210 mld dolarów na koniec 2011 roku. Bank podaje, że jego kapitał CET1 wynosi obecnie 10,6 proc., gdy rok wcześniej było to 9,5 proc.

Deutsche Bank (koszyk trzeci) w raporcie za III kwartał pochwalił się, że zmniejszył w ciągu kwartału aktywa ważone ryzykiem o 2 mld euro do 365 mld euro, a liczony pro forma kapitał CET1 wynosi 9,7 proc. Jednak jego kapitał w ciągu III kwartału zmalał z powodu rezerw na sprawy sądowe, odszkodowań oraz wyższych odliczeń i potrąceń z tytułu odroczonego podatku dochodowego.

JP Morgan Chase, którego aktywa ważone ryzykiem odrobinę wzrosły na koniec III kwartału, do 1564 mld dolarów z 1.546 mld dolarów na koniec 2011 roku, zapowiada teraz znaczące uproszczenie biznesu, w tym wyeliminowanie takich przedsięwzięć jak np. handel fizycznymi surowcami, co rodziło liczne podejrzenia o próby manipulacji ceną tych aktywów, a zwłaszcza opartych na nich instrumentów pochodnych.

Zapowiada, że zamierza zatrudnić dodatkowo 23 osoby, żeby dobrze zrealizować wymagania Rezerwy Federalnej dotyczące polityki planowania kapitałowego (CCAR), a także budowę „bardziej otwartych i przejrzystych relacji z regulatorami”. A jeśli JP Morgan chce być bardziej „otwarty i przejrzysty”, to kto ośmieli się nie bać?

OF