Niuanse chińskiego systemu finansowego

Kategoria: Analizy

Olga Szczepańska

ObserwatorFinansowy.pl: Raport o stabilności systemu finansowego przez wiele lat można było streścić tak: dzięki bankom polski system finansowy jest stabilny, a gdyby nie kredyty frankowe i banki spółdzielcze – niemal idealny. W grudniowej edycji ten optymistyczny ton się zmienił – dlaczego?

Olga Szczepańska: To prawda, że od kiedy zaczęliśmy publikować „Raport o stabilności systemu finansowego”, czyli od 2000 r., polski system bankowy nigdy nie był źródłem zagrożeń dla stabilności finansowej. Raczej sam wspierał gospodarkę i finanse publiczne niż wymagał pomocy – co nie było takie oczywiste w innych krajach. Przypomnę chociażby okres Globalnego Kryzysu Finansowego w latach 2007–2009, kiedy największe banki w Unii Europejskiej czy w USA otrzymały ogromne wsparcie z budżetów państw, aby przetrwać i uniknąć upadłości. Nasze banki przeszły ten okres w dobrej kondycji i nie korzystały z pomocy publicznej. Krajowy system bankowy okazał się również dobrze przygotowany na skutki pandemii COVID-19 i wojny w Ukrainie. Chciałabym również podkreślić, że w sektorze banków spółdzielczych zaszło w ostatnich latach wiele pozytywnych zmian. Przypomnę o utworzeniu systemów ochrony instytucjonalnej (tzw. IPS), które dysponują mechanizmami wsparcia dla banków członkowskich. IPS-y aktywnie asystują również w procesach łączeniowych banków, co poprawia efektywność sektora.

Natomiast wracając do zmiany optymistycznego tonu naszego „Raportu”, to ocena ryzyka z natury dotyczy przyszłości. Oczywiście krajowy sektor finansowy pozostaje odporny, jednak ogólna ocena perspektyw się pogorszyła i jest obarczona wysoką niepewnością. Wynika to z dwóch głównych czynników: osłabienia wzrostu gospodarczego oraz niesprzyjającego bankom otoczenia prawno-regulacyjnego. O ile z samym pogorszeniem koniunktury banki sobie zazwyczaj dobrze radziły, gdyż jest to element odpowiedniego zarządzania ryzykiem kredytowym, o tyle jednoczesny negatywny rozwój sytuacji w obszarze prawno-regulacyjnym może stwarzać problemy. Charakteryzuje się on dużą zmiennością i nieprzewidywalnością.

O ile z samym pogorszeniem koniunktury banki sobie radziły, o tyle jednoczesny negatywny rozwój sytuacji w obszarze prawno-regulacyjnym może stwarzać problemy.

Przykładem jest nieoczekiwane wprowadzenie wakacji kredytowych, które dotychczas kosztowały banki ponad 13 mld złotych. Dla zilustrowania skali tych kosztów – można je porównać do rocznego zysku netto osiąganego przez cały sektor przed pandemią. Jest to jednocześnie dwa razy tyle, ile wyniósł koszt strat kredytowych w ostatnim roku. Trudna do oszacowania jest również dalsza skala kosztów ryzyka prawnego kredytów frankowych. Zatem perspektywy dla naszych banków nie wyglądają różowo. Jest to tym bardziej niepokojące, że po raz pierwszy, od kiedy pamiętam, mamy do czynienia z obniżeniem się zarówno nominalnego poziomu kapitałów w bankach, jak i nadwyżek kapitałowych ponad poziomy wymagane ustawowo i nadzorczo.

„Pomimo istotnej poprawy przychodów odsetkowych banków w efekcie wzrostu stóp procentowych, dochodowość banków istotnie spadła, a część z nich zanotowała straty, co było głównie spowodowane kosztami wakacji kredytowych i rezerw na ryzyko prawne mieszkaniowych kredytów walutowych. W połączeniu z możliwym wzrostem strat kredytowych w przyszłości spowoduje to presję na wyniki finansowe banków, a przez to ich zdolność do wewnętrznej akumulacji kapitału” – ostrzega NBP. Dlaczego zyskowność banków powinna obchodzić zwykłych Kowalskich?

Zacznę nieco prowokacyjnie – obywatele na co dzień nie powinni się interesować sytuacją banków. Brak takiego zainteresowania oznacza, że banki funkcjonują prawidłowo i właściwie realizują swoje funkcje wobec klientów. Dlaczego zatem zyskowność banków powinna nas obchodzić? Najpierw wyjaśnię, po co bankom kapitały. Banki finansują swoją działalność nie tylko z własnych środków (kapitałów), ale w przeważającym stopniu ze środków im powierzonych – głównie przez deponentów. Aby depozyty były bezpieczne, banki muszą być wiarygodne i stabilne. Należy pamiętać, że działalność banków polega na podejmowaniu ryzyka, gdyż powierzone im depozyty zamieniają na kredyty dla firm i ludności. Gdy ktoś nie spłaci kredytu, to bank ponosi straty. Musi te straty pokryć, aby móc dalej funkcjonować i zapewnić zwrot depozytów swoim klientom. Kapitały są zatem potrzebne, aby banki mogły pokrywać ewentualne straty. Gdy bank nie dysponuje odpowiednimi kapitałami na pokrycie poniesionych strat, to ma problem z wypłacalnością i może nie być w stanie zwrócić powierzonych mu depozytów.

I w tym momencie sprawa staje się ważna dla przeciętnego obywatela. Kapitał to środki własne banku, otrzymane od akcjonariuszy, powiększone przez osiągnięte przez bank zyski, które nie zostały wypłacone akcjonariuszom. W Polsce od długiego czasu głównym źródłem powiększania kapitałów są właśnie zatrzymane zyski. Jeśli ich nie ma lub bank notuje straty, to kapitały się uszczuplają. Im te zyski są wyższe, tym banki mają większe możliwości zwiększania kapitałów – są przez to bardziej odporne i mogą udzielać więcej kredytów. Ten prosty mechanizm powoduje, że zyskowność banków interesuje nas, autorów „Raportu” i powinna obchodzić zwykłych Kowalskich.

Ostrzegają Państwo, że „skurczenie nadwyżek kapitału ponad łączne wymogi może skutkować racjonowaniem kredytu przez banki”, szczególnie od 2024 r., kiedy wejdzie w życie nowy wymóg wobec banków dotyczący minimalnego poziomu funduszy własnych i zobowiązań kwalifikowanych, tzw. MREL. O jakiej skali spadku akcji kredytowej i o jakim wpływie na PKB mówimy?

Ponieważ kapitały w bankach są potrzebne, aby zapewnić bezpieczeństwo depozytów – banki muszą spełniać odpowiednie normy wynikające z ustaw oraz wymagań nadzorczych, dotyczące niezbędnej wysokości utrzymywanego kapitału. Do tej pory krajowe banki dysponowały znacznymi nadwyżkami kapitałów ponad wszystkie wymogi regulacyjne i nadzorcze. Miały zatem dodatkową poduszkę bezpieczeństwa (przed pandemią było to ok. 90 mld złotych). Ona dawała bankom przestrzeń do udzielania kredytów – bo na każdą jednostkę kredytu bank musi „zamrozić” odpowiednią porcję posiadanych kapitałów – w zależności od tego, jak ryzykowny jest to kredyt. Od 2024 r. wchodzi w życie w pełnym wymiarze wspomniany wymóg regulacyjny – MREL (minimum requirement for own funds and eligible liabilities).

Banki mogą go spełnić instrumentami kapitałowymi lub instrumentami dłużnymi (obligacjami), które zamieniają się na kapitał lub pokrywają straty w momencie decyzji o restrukturyzacji banku. Jeśli banki będą spełniać ten wymóg instrumentami o charakterze dłużnym, to wówczas tzw. „wolne” kapitały pozostaną nienaruszone i banki utrzymają przestrzeń do kredytowania. Jeśli jednak emisja takich instrumentów okaże się utrudniona przez brak popytu lub wysokie koszty, to banki mogą na spełnienie tej regulacji przeznaczyć posiadane kapitały. To będzie jednak oznaczać „uszczuplenie” nadwyżek kapitałowych i ograniczenie zdolności do udzielania kredytu. Pamiętajmy, że jeśli bank nie ma wspomnianych „wolnych” kapitałów ponad wymogi, to nie może udzielać kredytów. Jeśli dany bank nie będzie spełniał ostrożnościowych wymogów kapitałowych, wówczas – dla ich zrealizowania – może zacząć ograniczać wartość portfela kredytowego, a więc racjonować kredyt. Trudno dziś oszacować skalę spadku nadwyżek kapitałowych, bo nie znamy planów banków i szans powodzenia emisji obligacji spełniających wymóg MREL.

Ostrzegają też Państwo przed „próbami podważenia kredytów opartych na stawce WIBOR” i że „kontynuacja takiej sytuacji może stanowić czynnik ryzyka dla stabilności finansowej w przyszłości”. Na czym to ryzyko ma polegać? Na razie prawnicy uspokajają, że kwestionowanie WIBOR ma o wiele mniejsze szanse powodzenia niż podważanie klauzul abuzywnych przy kredytach frankowych.

Śledząc media, zauważamy, że ostatnio pojawia się coraz więcej informacji o próbach kwestionowania umów kredytów mieszkaniowych w złotych bazujących na wskaźniku WIBOR. Sprawy te często nagłaśniają same kancelarie prawne, których przedstawiciele próbują się doszukiwać okoliczności sugerujących, że wskaźnik WIBOR jest podatny na manipulację i nie powinien być wykorzystywany w umowie konsumenckiej. Biorąc pod uwagę argumenty ekonomiczne i zdroworozsądkowe, są to zarzuty kompletnie nietrafione, a powielanie takich opinii powoduje, że zaczynają one żyć swoim życiem i stają się szkodliwe dla pewności obrotu na krajowym rynku finansowym.

W „Raporcie” zwracamy uwagę na to, że podważanie rzetelności wskaźnika WIBOR, a przez to kwestionowanie ważności i ciągłości kontraktów bazujących na tym wskaźniku, stanowiłoby źródło ryzyka dla stabilności systemu finansowego z dwóch głównych powodów. Po pierwsze, ze względu na skalę umów i instrumentów finansowych, w których ten wskaźnik referencyjny jest stosowany: gdybyśmy rozpatrywali tylko umowy kredytów mieszkaniowych, to mamy do czynienia z kwotą ok. 400 mld złotych, czyli ok. 17 proc. PKB. Wyjęcie z umów kredytowych wskaźnika WIBOR i pozostawienie tylko marży – jak to miało miejsce w decyzji o zabezpieczenie w sprawie z Wrocławia – oznaczałoby koszty, które mogłyby zdestabilizować każdy sektor bankowy z dramatycznymi skutkami dla całej gospodarki.

Hipotetyczne wyjęcie z umów kredytowych wskaźnika WIBOR i pozostawienie tylko marży oznaczałoby koszty, które mogłyby zdestabilizować każdy sektor bankowy.

Po drugie, jest to niewłaściwie rozumiana ochrona konsumentów na rynku finansowym. Poszukiwanie nieuzasadnionych korzyści dla jednej ze stron umowy nie jest ochroną konsumenta, a podsycaniem zjawiska, które w ekonomii jest określane jako pokusa nadużycia. Zauważmy, że przez cały okres, gdy w Polsce mieliśmy do czynienia z trendem obniżania się inflacji i stóp procentowych – nie kwestionowano WIBOR-u i nie narzekano, że konsumenci nie rozumieją tej rzekomo „abstrakcyjnej figury”. Problem zaczął się w momencie, gdy stopy WIBOR zaczęły rosnąć, a w ślad za nimi – raty kredytu.

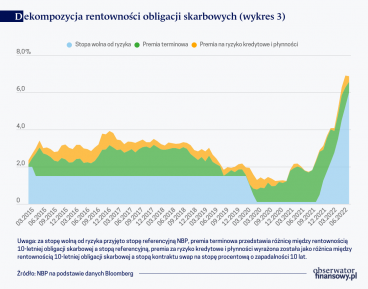

W raporcie czytamy też, że trwający ponad rok wzrost rentowności obligacji skarbowych, czyli spadek ich cen, przełożył się na spadek wartości portfela obligacji banków o 43 mld złotych. Mimo tego banki dalej mogą preferować kupno obligacji od udzielania kredytów. Jak to możliwe?

Obligacje skarbowe są uznawane za bezpieczne inwestycje, głównie z uwagi na wiarygodność emitenta oraz możliwość ich szybkiego zbycia. Nie są one jednak pozbawione ryzyka niewłaściwej wyceny. W okresie ostatniego roku doszło do wzrostu rentowności obligacji, czyli spadku ich wartości rynkowej. Jednak kwota 43 mld złotych, o której Pan wspomina, nie jest w pełni odzwierciedlona w bilansach banków. Jest to uzależnione od celu utrzymywania obligacji i związanego z tym sposobu księgowania. Mniej więcej połowa obligacji jest utrzymywana przez banki do terminu zapadalności i wyceniana zamortyzowanym kosztem nabycia, co sprawia, że zmiana cen na rynku nie wpływa na wartość bilansową obligacji. Z pozostałej kwoty połowa to obligacje o zmiennym oprocentowaniu – mało wrażliwe na wycenę rynkową z uwagi na kupony indeksowane do stawki WIBOR. Ostatecznie Około 1/3 z 43 mld złotych można wskazać jako obniżenie kapitałów w bankach. Przy założeniu stabilizacji krzywej rentowności na obecnych poziomach, dotychczasowy negatywny efekt wyceny skarbowych papierów wartościowych będzie stopniowo równoważony przez wzrosty cen obligacji do wartości nominalnej, w miarę zbliżania się terminów ich wykupu.

Ostatnie doświadczenia nie muszą zniechęcać banków do inwestowania w skarbowe papiery wartościowe. Po pierwsze, są to aktywa wysoce płynne, spełniające ustawowe wymogi płynnościowe, które banki muszą spełniać. Po drugie, skarbowe papiery wartościowe są wyłączone z podstawy opodatkowania podatkiem od niektórych instytucji finansowych, co podnosi ich atrakcyjność ekonomiczną wobec innych aktywów. Po trzecie, banki nie muszą dla tych inwestycji odkładać kapitału na pokrycie kosztów ryzyka – obowiązuje dla nich zerowa waga ryzyka. W okresie pogorszenia koniunktury i trudniejszych warunków dla kredytobiorców kredyt staje się bardziej ryzykowny, przez co obligacje w oczach banków zyskują na atrakcyjności.

My zwracamy jednak uwagę również na pewne wyzwania: polskie banki mają już w swoich bilansach pokaźny zasób obligacji skarbowych i tych gwarantowanych przez Skarb Państwa, stanowiący ponad 20 proc. aktywów. Taka ekspozycja wpływa na wrażliwość banków na sytuację budżetu państwa i warunki rynkowe. Względna atrakcyjność obligacji Skarbu Państwa w okresie spodziewanego spowolnienia gospodarczego może przyczynić się do efektu wypychania kredytu dla gospodarki właśnie przez kredyt dla rządu. To zwiększa negatywne sprzężenia zwrotne pomiędzy sytuacją banków i sektora publicznego.

Na banki w ostatnim czasie rzeczywiście spadło wiele ciężarów. Który z nich najlepiej byłoby zdjąć, biorąc pod uwagę realność, koszty i wpływ na przyszłą akcję kredytową?

Przede wszystkim nie powinno się zaskakiwać banków poważnymi zmianami legislacyjnymi, np. skutkującymi obarczeniem ich kosztami pomocy o charakterze socjalnym dla kredytobiorców. W trakcie spotkań z inwestorami i analitykami jesteśmy często pytani o to, czy program wakacji kredytowych będzie przedłużony po 2023 r. Niestety nie potrafimy odpowiedzieć, ale wydaje się, że programu w tym kształcie nie należy kontynuować. Ewentualna pomoc powinna być szyta na miarę i kierowana tylko do osób potrzebujących. W przeciwnym razie dochodzi do sytuacji, gdy korzyści, jakie czerpią z programu najzamożniejsi, są finansowane bezpośrednio przez banki, a pośrednio – przez wszystkich klientów banków, również tych mniej zamożnych. To nie jest racjonalne – ani społecznie, ani ekonomicznie.

Nie wiemy dokładnie, jaki jest rozkład dochodowy korzystających z wakacji, ale patrząc na strukturę wykorzystania programu – 53 proc. liczby złotowych kredytów mieszkaniowych i 67 proc. wartości tych kredytów – można sądzić, że o wakacje wnioskują kredytobiorcy z wyższymi wartościami zaciągniętych kredytów, czyli ci, których na takie kredyty było stać. Widzimy również, że wraz z uruchomieniem wakacji kredytowych wzrasta skala wcześniejszych spłat kredytów, co świadczy o tym, że część kredytobiorców przeznacza „zaoszczędzone” na wakacjach raty na wcześniejszą spłatę kredytu. Jest to zjawisko pozytywne, ale potwierdza, że pomoc w formie wakacji kredytowych nie była konieczna dla utrzymania zdolności większości kredytobiorców do obsługi kredytu.

Pomoc taka jak wakacje kredytowe powinna być szyta na miarę i kierowana tylko do osób potrzebujących.

Z punktu widzenia aktywności kredytowej banków – warto przemyśleć kwestię zmian w podatku od niektórych instytucji finansowych (podatku od aktywów). Jest to podatek, który de facto ogranicza zyskowność kredytów. Redukcja stawki lub zmiana formuły tego podatku albo jego zniesienie mogłyby zdynamizować kredyt ogółem lub jego część, np. kredyt dla małych i średnich przedsiębiorstw. Rząd korzysta już z podobnej ulgi, wyjmując z podstawy opodatkowania obligacje Skarbu Państwa, a w najbliższej przyszłości planowane jest również objęcie tym wyłączeniem obligacji gwarantowanych przez Skarb Państwa.

Jako pierwszą rekomendację w „Raporcie” wymieniają Państwo „ugody w sprawach kredytów walutowych”. Dlaczego właściwie ich nie ma? Bankom wciąż bardziej opłaca się robić odpisy i przegrywać w sądach zamiast porozumieć się z klientami?

To nieprawda, że ugody nie są zawierane. Ugody w sprawach kredytów frankowych oferuje już 18 banków. W „Raporcie” rekomendujemy kontynuację tego procesu, bo jest to korzystna dla obu stron metoda wyjścia z umowy kredytu walutowego i sposób na ograniczanie kosztów ryzyka prawnego dla banków. Według informacji, które otrzymujemy od Urzędu Komisji Nadzoru Finansowego, zawarto już ponad 40 tys. ugód. Stanowi to mniej niż 10 proc. ogółu umów kredytowych tego typu, jednak pamiętajmy, że do tego, aby ugoda doszła do skutku potrzebna jest wola obu stron. Nie wszyscy kredytobiorcy są do tego przekonani, biorąc pod uwagę zmniejszenie kapitału w momencie przekształcenia kredytu walutowego na kredyt złotowy i warunki rynkowe determinujące poziom miesięcznych rat. Kalkulują oni pomiędzy wysokością raty w złotych a we frankach szwajcarskich, na co wpływa bieżący kurs złotego i poziom stóp procentowych dla złotego i franka. My w „Raporcie” zwracamy uwagę na to, że polubowny sposób zażegnania sporu jest korzystny dla kredytobiorcy, ponieważ pozwala na redukcję kapitału kredytu, ograniczając relację długu do wartości zabezpieczenia, oszczędza czas i pozwala na pozbycie się ryzyka walutowego.

W lutym spodziewamy się rozstrzygnięcia Trybunału Sprawiedliwości Unii Europejskiej dotyczącego kredytów walutowych. Przewodniczący KNF ostrzega, że niekorzystny dla sektora bankowego wyrok to jednorazowy koszt 100 mld złotych i „groźba upadku nawet kilku dużych banków”. Naprawdę może być tak źle i czy wykonane przez Państwa tzw. stress testy uwzględniają ten scenariusz?

Na 16 lutego 2023 r. zapowiedziane jest wydanie opinii przez Rzecznika TSUE, co nie będzie jeszcze rozstrzygnięciem TSUE, ale wpłynie na ostateczną treść wyroku, który jest spodziewany kilka miesięcy później. Nasze testy warunków skrajnych (stress testy) uwzględniają nałożenie się wpływu jednocześnie kilku negatywnych scenariuszy (m.in. silnego spowolnienia gospodarczego, wzrostu strat kredytowych, przeceny obligacji), ale także zwiększonych kosztów ryzyka prawnego walutowych kredytów mieszkaniowych. W analizach określenia odporności systemu bankowego przyjęliśmy konserwatywne założenie, że banki nie zostaną wynagrodzone za kapitał udostępniony klientom – choć uważamy, że z ekonomicznego punktu widzenia takie wynagrodzenie jest w pełni uzasadnione.

Zależnie od przyszłych relacji ugód i spraw sądowych szacujemy, że koszty dla sektora mogłyby w najbliższych latach wynieść dodatkowo od 30 do ok. 50 mld złotych. Dotychczasowe koszty to ok. 30 mld złotych.

Szacujemy, że koszty dla banków związane z kredytami frankowymi mogłyby w najbliższych latach wynieść dodatkowo od 30 do 50 mld zł. Dotychczasowe koszty to 30 mld zł.

Czynnikiem ograniczającym konsekwencje systemowe takiej sytuacji byłoby rozłożenie kosztów w czasie, tak aby banki miały kilka lat, aby zebrać kapitał na pokrycie strat. Niemniej jednak skala tych kosztów silnie i negatywnie wpływałaby na odporność poszczególnych instytucji, jak również na zdolność sektora bankowego do udzielania kredytów.

Naszych czytelników zawsze interesuje rynek mieszkań. W „Raporcie” pojawia się ciekawa statystyka – rentowność najmu, która przez lata wyprzedzała rentowność lokat i obligacji teraz z nimi przegrywa i wynosi od plus 6 proc. przy zakupie za gotówkę aż do minus 21 proc. przy zakupie sfinansowanym w 80 proc. kredytem. Czy Polacy odkryją, że poza mieszkaniami są inne opcje inwestycyjne i czy takie odkrycie byłoby dobre dla stabilności systemu finansowego?

Zakup mieszkania z przeznaczeniem na wynajem to dla większości gospodarstw domowych rodzaj długoterminowej inwestycji. Niektórzy traktują to jako zabezpieczenie na przyszłość, czyli swoisty dodatek do emerytury. Dlatego porównania rentowności przy różnych warunkach finansowania traktowałabym raczej jako ilustrację bieżących uwarunkowań rynkowych i nie wyciągałabym z tego dalekosiężnych wniosków. Piszemy o tym w „Raporcie” oraz w naszych cyklicznych publikacjach dotyczących rynku nieruchomości głównie po to, aby uzmysłowić, że ten rynek oraz inwestycje na wynajem to nie jest „kura znosząca złote jajka”. To co istotnie wyróżnia rynek nieruchomości od innych form inwestowania to niska płynność i wysokie koszty manipulacyjne. Jako czysta inwestycja jest to produkt głównie dla zamożnych gospodarstw domowych, czyli takich, które posiadają wysokie oszczędności lub charakteryzują się odpowiednią zdolnością kredytową. Oczywiście nieruchomości również nie są pozbawione ryzyka – jak każda inwestycja. Osoby kupujące mieszkanie na wynajem liczą na zysk z najmu w krótkim okresie, a w dłuższym – dodatkowo oczekują wzrostu wartości nieruchomości. Jednak wzrosty wartości mogą nie nastąpić szybko, szczególnie w ujęciu realnym (tj. po uwzględnieniu inflacji) i w sytuacji, gdy do sprzedaży musi dojść w okresie dekoniunktury na rynku. Ponadto, jeżeli inwestor kupił mieszkanie za kredyt, z zamiarem jego spłaty tylko z przychodów z najmu, to istnieje ryzyko, że nie będzie w stanie obsłużyć tego kredytu, gdy stopy procentowe wzrosną. Wystąpienie tego zjawiska na większą skalę stanowiłoby ryzyko dla stabilności finansowej, jednak w Polsce nie mamy do czynienia z taką sytuacją.

Rynek kapitałowy w Polsce ma dość ograniczoną i relatywnie drogą ofertę dla gospodarstw domowych, szczególnie dla tych dysponujących mniejszymi oszczędnościami. Widzimy, że gdy pojawiają się alternatywy, to te podmioty ochoczo z nich korzystają. W ostatnim okresie obserwowaliśmy wzrost zainteresowania obligacjami Skarbu Państwa, szczególnie indeksowanymi do inflacji. W 2022 r. gospodarstwa domowe zakupiły tych obligacji za ponad 55 mld złotych, czyli dwa razy tyle co w 2020 r.

Rynek kapitałowy w Polsce ma dość ograniczoną i relatywnie drogą ofertę dla gospodarstw domowych, szczególnie tych z mniejszymi oszczędnościami.

Z punktu widzenia stabilności finansowej to jest pozytywne zjawisko, gdyż pozwala na dywersyfikację oszczędności, a ta jest korzystna, ponieważ ogranicza ryzyko. Oferta obligacji Skarbu Państwa zmobilizowała również banki do tego, aby zawalczyć o klienta i jego depozyty. Zaczęto oferować lepsze warunki oprocentowania dla deponentów. Oceniamy to pozytywnie, bo w skali makro służy to akumulacji oszczędności, które są źródłem finansowania inwestycji.

Ostatnie zdanie „Raportu” ostrzega przed pokusą nadużycia jako zjawiskiem, w którym „bodźce do podejmowania decyzji przy zawieraniu kontraktów na rynku finansowym nie mają charakteru stricte ekonomicznego, a uwzględniają spodziewane rekompensaty za ewentualne koszty nieracjonalnie podejmowanych decyzji”. Czy po unieważnieniu umów frankowych i wakacjach kredytowych większość Polaków już tej pokusie uległa?

Pokusa nadużycia nie jest na razie zjawiskiem powszechnym. Widząc kolejne bodźce dla takich zachowań, powinniśmy przed nimi ostrzegać. Nie chcielibyśmy, aby to zjawisko stało się dominujące, gdyż bardzo trudno byłoby z nim walczyć w przyszłości. Pokusa nadużycia bazuje bowiem na oczekiwaniach, które z kolei wyrastają z doświadczeń z przeszłości. Jeśli ludzie zaobserwują, że kwestionowanie zawartych umów, gdy przestają one z różnych przyczyn im odpowiadać, spotyka się z akceptacją, a nawet rekompensatą finansową –wpływa to na ich decyzje, m.in. zachęca do podejmowania wyższego ryzyka, gdyż na koniec ewentualne koszty nietrafionych decyzji dzielone są z innymi uczestnikami rynku. Możliwość zmiany reguł gry ex-post powoduje niepewność prawną, która z kolei rzutuje na zachowania podmiotów oferujących usługi finansowe. Aby zabezpieczyć się przed takimi sytuacjami strony tworzą zawiłe umowy prawne, kredytodawcy pobierają wyższe opłaty, uwzględniając to w kosztach umowy. To obniża efektywność procesów w całej gospodarce.

Pokusa nadużycia jest zjawiskiem, które powoduje niekorzystne skutki nie tylko w skali mikro (jedna ze stron ponosi korzyści kosztem drugiej), ale również w skali makro. W „Raporcie” wskazujemy, że kolejnym bodźcem, który wzmacniałby pokusę nadużycia mogłoby się stać rozstrzygnięcie TSUE. Będzie ono dotyczyć ewentualnego braku wynagrodzenia za udostępnienie kapitału w umowach o walutowy kredyt mieszkaniowy, gdyby stwierdzono ich nieważność z powodu abuzywności tzw. klauzul indeksacyjnych. Brak prawa do wynagrodzenia za kapitał oznaczałby, że kredytobiorca pozyskał kredyt na zakup mieszkania praktycznie darmo, tj. w sposób nieuwzględniający kosztów kapitału i ryzyka kredytowego, za którego pokrycie banki są odpowiedzialne, m.in. dla zapewnienia bezpieczeństwa środków powierzonych przez deponentów. Brak wynagrodzenia rzutowałby na koszty dla banków, ale również na ocenę przez agencje ratingowe i postrzeganie przez inwestorów zagranicznych naszego rynku. Musimy być świadomi, że gdy zjawisko pokusy nadużycia się utrwali, to nad tym, aby je wyeliminować, trzeba będzie pracować nawet latami.

– Rozmawiał dr Grzegorz Jeż

Rozmówca wyraża własne opinie, a nie oficjalne stanowisko NBP.