Sektor bankowy Trójmorza na froncie covidowym

Kategoria: Analizy

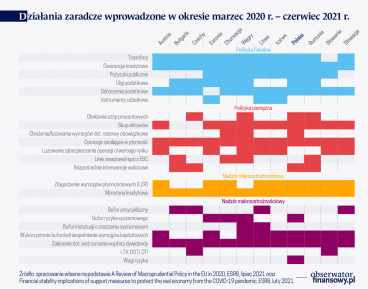

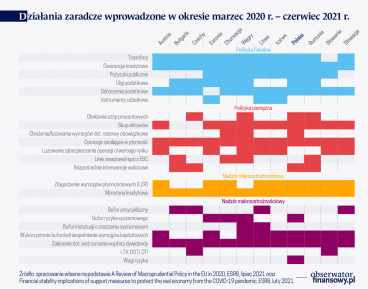

Jak wskazano w poprzednim artykule z cyklu omawiającego sytuację sektorów bankowych państw TSI, działania zaradcze wobec sektora bankowego podjęte przez te państwa w reakcji na szok pandemii COVID-19 zapobiegły ryzyku spowolnienia akcji kredytowej. Wykorzystany zestaw instrumentów był bardzo szeroki i obejmował działania z obszaru polityki fiskalnej, pieniężnej oraz ostrożnościowej. W niniejszym artykule przeanalizowano jak zmieniła się, względem roku 2019, sytuacja sektorów bankowych państw TSI w roku 2020 – pierwszym roku pandemii. Omówienie zmian mających miejsce w roku 2021 nie jest jeszcze możliwe z powodu braku porównywalnych danych za cały rok.

W 2020 r. nastąpił wzrost udziału aktywów sektora bankowego w PKB we wszystkich państwach TSI, w przedziale od 10 proc. w Bułgarii i Czechach do 23 proc. w Estonii. Wzrost ten był spodowodwany zarówno zwiększeniem wartości aktywów banków, jak i spadkiem poziomu PKB.

Mimo wzrostu aktywów, w większości państw TSI w 2020 r. obniżyła się dynamika kredytu dla przedsiębiorstw oraz dla gospodarstw domowych. Wyjątkiem były tu Estonia i Chorwacja, w których dynamika kredytu dla przedsiębiorstw utrzymała się; Czechy, w których dynamika kredytu dla gospodarstw domowych wzrosła oraz Rumunia, gdzie dynamika obydwu kategorii kredytu wzrosła. Zwłaszcza na Litwie oraz w Polsce zmniejszenie dynamiki kredytu dla przedsiębiorstw było znaczne, o ok. 10 p.p. W Polsce wynikać to mogło z substucji finansowania z wykorzystaniem kredytu finansowaniem pozyskanym z tarcz pomocowych, na co nałożyła się także niepewność co do przyszłej dynamiki wzrostu gospodarczego.

W pierwszym roku pandemii dynamika kredytu była niższa. W niektórych państwach wzrósł udział depozytów w pasywach.

Niższa dynamika kredytu doprowadziła do spadku udziału kredytów w aktywach odnotowanego we wszystkich państwach TSI oprócz Węgier. W Austrii, Bułgarii, Chorwacji (w której spadł także udział papierów dłużnych), Estonii, Litwie, Słowenii i Słowacji spadek udziału kredytów był skompensowany wzrostem udziału gotówki oraz środków pieniężnych ulokowanych w banku centralnym, zaś w Rumunii i na Łotwie także wzrostem udziału dłużnych papierów wartościowych w aktywach banków. Z kolei w Czechach i w Polsce spadkowi udziału kredytów w aktywach towarzyszył wzrost (bardzo silny, o 10 proc.) udziału dłużnych papierów wartościowych.

W roku 2020 zmieniła się także struktura finansowania banków. W ponad połowie państw wzrósł udział finansowania depozytami (Austria, Chorwacja, Estonia, Litwa, Słowenia, Słowacja, Węgry), przy czym w Austrii Słowenii i Słowacji wystąpił jednocześnie spadek udziału finansowania papierami dłużnymi. Należy przy tym podkreślić, że depozyty obejmują także depozyty sektora finansowego i rządowego. Wzrost udziału depozytów miał miejsce także i w Chorwacji, Estonii, na Litwie i na Węgrzech.

Spadek udziału depozytów połączony ze wzrostem finansowania za pomocą instrumentów dłużnych miał miejsce w Czechach i w Polsce. Należy zaznaczyć, że w Polsce za wzrost finansowania dłużnymi papierami wartościowymi odpowiada także emisja papierów dłużnych, gwarantowanych przez Skarb Państwa, przez Bank Gospodarstwa Krajowego na potrzeby finansowania funduszy celowych. Powyższe zmiany, wraz ze spadkiem udziału kapitałów w pasywach w Austrii, Chorwacji, Czechach, Estonii, Litwie, Łotwie, Polsce, Rumunii, Słowacji, Słowenii i na Węgrzech, prowadziły także do wzrostu wartości wskaźnika dźwigni dla sektorów bankowych wszystkich państw z wyłączeniem Bułgarii. Bułgaria była także jedynym państwem, w którym udział kapitałów w pasywach banków wzrósł.

Na skutek spadku udziału kredytów w aktywach, przy wzroście udziału środków płynnych, którym towarzyszył wzrost udziału depozytów, poprawiły się miary płynności sektorów: wzrósł wskaźnik LCR oraz spadł wskaźnik luki finansowania LtD. Wzrost wartości wskaźnika LCR był najsilniejszy na Litwie – do poziomu ok 740.

Pandemia doprowadziła do spadku rentowności sektorów bankowych państw TSI.

W roku 2020, w porównaniu do roku 2019 nastąpił spadek rentowności sektorów bankowych, przy czym efekt spadku zwrotu z aktywów (RoA) na wartość zwrotu z kapitałów (RoE) był kompensowany wzrostem dźwigni we wszystkich państwach. Wyjątkami były Słowenia, gdzie rentowność wzrosła oraz Bułgaria, gdzie dźwignia spadła. Warto zaznaczyć, że wskazane na rysunku dane za rok 2020 w przypadku Polski nie uwzględniają utworzenia rezerwy przez jeden z banków, które doprowadziło do ujemnego wyniku sektora za ten rok.

Dekompozycja czynników wpływających na wysokość zwrotu z kapitału wskazuje na to, że we wszystkich państwach nastąpił spadek relacji wyniku odsetkowego do kapitałów (z wyjątkiem Łotwy i Słowenii) oraz relacji wyniku z prowizji i opłat do kapitałów (z wyjątkiem Słowenii). Po stronie kosztów zmniejszyła się relacja kosztów pracowniczych do kapitałów, także z wyjątkiem Łotwy i Słowenii. We wszystkich państwach, z wyjątkiem Słowenii wzrosły odpisy na ryzyko kredytowe, przy czym największy wzrost tych odpisów wystąpił w Czechach (18-krotny), Łotwie (7-krotny), Austrii (4-krotny), Rumunii i Węgrzech (ok. 3-3,5-krotny).

Nie we wszystkich państwach spełniły się obawy o wzrost udziału kredytów nieregularnych w kredytach ogółem. W roku 2020 udział ten spadł względem roku 2019 w ponad połowie państw. Wzrost kredytów nieregularnych połączony ze wzrostem ich pokrycia miał miejsce na Litwie, zaś w Chorwacji, Czechach, w Estonii i na Łotwie ich wzrostowi towarzyszył spadek pokrycia rezerwami. Największy wzrost nieregularnych kredytów odnotowano w państwach o najniższym stopniu wykorzystania moratoriów kredytowych opisanych w poprzednim opracowaniu – w Litwie i Łotwie. Wzrost ten ograniczały także transakcje sprzedaży kredytów nieregularnych, wzrost wartości portfela kredytowego. Jednak, jak wskazano w ostatnim „Raporcie o stabilności systemu finansowego” NBP pogarsza się jakość kredytów dla branż narażonych na skutki pandemii, a także kredytów objętych moratoriami lub programami gwarancji publicznych.

Jakość portfela kredytowego mogła się pogorszyć, jednak wskaźniki NPL spadły – także na skutek działań zaradczych – w ponad połowie państw TSI.

Jednak jakość portfela kredytowego może w przyszłości się pogorszyć, o czym mógłby świadczyć wzrost udziału kredytów z istotnym wzrostem ryzyka kredytowego oraz kredytów zagrożonych utratą wartości (tzn. w Fazie 2 oraz w Fazie 3 zgodnie z MSFF 9). Wzrost ten jest widoczny także wśród kredytów objętymi moratoriami. W roku 2020 udział kredytów zaklasyfikowanych do Fazy 2 wrósł w prawie wszystkich państwach TSI (z wyjątkiem Litwy i Łotwy, gdzie zanotowano mały spadek) – skala tego wzrostu wahała się od ok 2 p.p. do nawet 8 p.p. w Austrii i Słowacji. Nieco mniejszy przyrost miał miejsce na Węgrzech (6 p.p.), Rumunii i w Polsce (ok. 5 p.p.). Natomiast udział kredytów zaklasyfikowanych do Fazy 3 praktycznie nie zmienił się. Pokrycie rezerwami kredytów znajdujących się w Fazie 2 wzrosło wyraźnie w Bułgarii, Czechach i na Węgrzech, a spadło tylko w Słowenii i na Słowacji. W pozostałych państwach praktycznie się nie zmieniło. Pokrycie rezerwami kredytów znajdujących się w Fazie 3 wzrosło w Polsce, Bułgarii i Rumunii oraz na Łotwie. W pozostałych państwach wystąpił spadek pokrycia (w Estonii nawet o 6 p.p.), a Słowenii o 4,2 p.p. W kontekście kredytów nieregularnych warto wspomnieć też o tym, że w czasie pandemii liczba zgłoszonych upadłości przedsiębiorstw nie odzwierciedlała tempa spadku PKB.

W prawie wszystkich państwach wzrosła adekwatność kapitałowa sektorów bankowych.

We wszystkich państwach, z wyjątkiem Słowenii, wzrosła adekwatność kapitałowa mierzona wskaźnikiem CET1. Przyczyną wzrostu był zarówno zwiększenie wartości kapitału CET1 jak i zmniejszenie (z wyjątkiem Litwy, Słowenii i Słowacji) wartości aktywów ważonych ryzykiem, wynikające m.in. z wspominanej wyżej niższej dynamiki akcji kredytowej w pandemii.

Zwiększenie wartości kapitału CET1 było m.in. skutkiem zwiększenia zysków zatrzymanych, co miało miejsce po zastosowaniu się banków do zalecenia powstrzymania od wypłaty dywidend. W ujęciu nominalnym zyski zatrzymane wzrosły we wszystkich państwach z wyjątkiem Węgier. W większości państw (z wyjątkiem Litwy, Słowenii, Słowacji) wystąpił spadek wartości ekspozycji kredytowych ważonych ryzykiem, jednak niższy niż przeciętnie w UE – ekspozycje te stanowiły w roku 2020 75-90 proc. wszystkich aktywów ważonych ryzykiem.

W tym kontekście można zauważyć, że banki nie skorzystały z uwolnionych w trakcie pandemii buforów kapitałowych, o czym była mowa w poprzednim opracowaniu z cyklu. Przyczyny tego zjawiska wskazuje ERRS – są w śród nich m.in. obawy przed wystąpieniem większych strat kredytowych, ryzyko stygmatyzacji ze strony rynków finansowych i agencji ratingowych za obniżenie bazy kapitałowej i idący za tym wzrost kosztów finansowania, potencjalne problemy z późniejszym odbudowaniem buforów. Banki mogły także nie mieć możliwości wykorzystania uwolnionych buforów ze względu na nakładające się na siebie wymogi kapitałowe – ten sam kapitał służy bowiem jednocześnie do wypełniania innych wymogów regulacyjnych.

Sektory bankowe państw „Inicjatywy Trójmorza” przed pandemią

Podsumowując można stwierdzić, że banki państw TSI w pierwszym roku pandemii musiały sprostać wyzwaniu związanemu z niższą akcją kredytową, co powodowało niższe przychody odsetkowe oraz nieodsetkowe. Pogarszające się perspektywy najbardziej dotkniętych pandemią branż przełożyły się ponadto na konieczność utworzenia wyższych odpisów na ryzyko kredytowe. W efekcie, mimo wypracowanego zysku, rentowność sektorów bankowych spadła. Zatrzymanie zysku, zgodnie z zaleceniami organów nadzoru, przyczyniło się jednak do wzrostu adekwatności kapitałowej. Jednak wygaszanie moratoriów na spłatę kredytów oraz kończenie okresu ochrony publicznymi gwarancjami kredytowymi, połączone z potencjalnym wzrostem upadłości przedsiębiorstw, może negatywnie wpłynąć na jakość portfela kredytowego banków. Jednocześnie przed bankami w krajach TSI pojawiają się kolejne wyzwania takie jak absorpcja potencjalnych strat związanych z pandemią, pogorszenie perspektyw wzrostu gospodarczego z powodu nowych mutacji koronawirusa, podwyższona inflacja i podwyżki stóp procentowych oraz ponownie zaostrzane wymogi kapitałowe. O tym, na ile banki te wciąż okażą się odporne i gotowe do dalszego finansowania gospodarki przekonamy się już wkrótce.

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.

Autor dziękuje Departamentowi Statystyki NBP za przygotowanie narzędzia ułatwiającego pobieranie i wstępną analizę danych dotyczących sektorów bankowych dostępnych w EBC SDW.