Płatności detaliczne a pieniądz cyfrowy banków centralnych

Kategoria: Trendy gospodarcze

Getty Images

Badanie zwyczajów płatniczych w strefie euro pokazuje, że konsumenci coraz chętniej kupują przez internet (Study on the payment attitudes of consumers in the euro area 2022, SPACE). Udział transakcji zrealizowanych w handlu elektronicznym w łącznej liczbie transakcji detalicznych w 2022 r. (17 proc.) był niemal trzykrotnie większy niż w 2019 r. Zmiana zwyczajów płatniczych obserwowana jest także w sklepach stacjonarnych. Wyniki badania pokazują, że w stacjonarnych punktach handlowo-usługowych gotówka euro jest co prawda nadal najczęściej używanym instrumentem płatniczym, ale jej udział w liczbie zrealizowanych transakcji detalicznych w sklepach stacjonarnych spadł o 13 p.p., z 72 proc. w 2019 r. do 59 proc. w 2022 r. W tym samym okresie wzrosło natomiast wykorzystanie kart płatniczych (o 9 p.p.) i aplikacji mobilnych (o 2 p.p.). Konsumenci posługują się gotówką głównie przy dokonywaniu drobnych płatności w sklepach oraz w transakcjach bezpośrednich między płatnikiem i odbiorcą płatności (P2P).

Trwały spadek znaczenia gotówki w transakcjach detalicznych to nie jedyne wyzwanie przed jakim stoi strefa euro. Ważna jest także dominująca rola podmiotów zagranicznych w funkcjonowaniu rynkowej infrastruktury płatniczej. Około 75 proc. płatności detalicznych w strefie euro jest przetwarzanych przez systemy należące do międzynarodowych operatorów, w szczególności organizacji kartowych Visa i Mastercard. Nie bez znaczenia jest też zróżnicowanie w rozwoju rynku usług płatniczych poszczególnych krajów należących do obszaru wspólnej waluty i brak wspólnego – innego niż karty – rozwiązania płatniczego, które funkcjonowałoby w każdym z państw członkowskich. Realizacja planów szerokiego udostępnienia przez grupę banków pochodzących z różnych państw członkowskich UE (European Payment Initiative) paneuropejskiego schematu mobilnych płatności natychmiastowych postępuje bardzo wolno. W połowie 2024 r. (po 14 latach dyskusji i 4 latach intensywnych prac przygotowawczych) ma dojść do udostępnienia portfela cyfrowego (Wero), początkowo jedynie do płatności P2P, we Francji, Niemczech i Belgii, a nieco później także w Holandii.

Zobacz również:

CBDC z perspektywy konsumenta

Tymczasem świat nie stoi w miejscu. Istotną rolę w płatnościach internetowych i mobilnych odgrywają duże firmy technologiczne (BigTechs, jak Apple czy Google), które dostarczają rozwiązania upraszczające płatności kartami (Apple Pay, Google Wallet). Do tego dochodzi możliwy rozwój alternatywnych form pieniądza prywatnego, tj. stablecoinów, których rynek będzie wkrótce w UE podlegał przyjętym regulacjom (rozporządzeniu o rynku kryptoaktywów MiCA). Ponadto ok. 100 banków centralnych na świecie analizuje, bada lub wprowadza w życie koncepcję emisji nowej formy powszechnie dostępnego pieniądza banku centralnego, tj. detalicznego CBDC (Central Bank Digital Currency). Postęp prac nad detalicznym CBDC w krajach takich, jak Chiny (prowadzące od 4 lat testy pilotażowe cyfrowego juana i deklarujące chęć transgranicznego użycia waluty cyfrowej), Indie, Korea Południowa, Szwecja, Wielka Brytania czy Japonia z pewnością motywuje EBC i pozostałe banki centralne Eurosystemu do dalszych działań na rzecz wprowadzenia cyfrowego euro. W warunkach potencjalnej transgranicznej dostępności zagranicznego CBDC i różnych form krajowego/globalnego pieniądza prywatnego, powstaje pytanie o przyszłość pieniądza banku centralnego, także w strefie euro. Czy jednak cyfrowe euro może odpowiedzieć na wyzwania zidentyfikowane w obszarze płatniczym wspólnej waluty, obecne i odnoszące się do przyszłości? Dużo zależeć będzie od tego, jak zostanie ono zaprojektowane.

Wstępne ustalenia dotyczące cyfrowego euro

Przyszłe podstawy prawne dla wprowadzenia i jednolitego funkcjonowania waluty cyfrowej w strefie euro będą wynikiem uzgodnień podjętych przez Parlament Europejski i Radę UE. Podstawą prawną dla cyfrowego euro będą rozporządzenia unijne, nad którymi prace legislacyjne trwają od połowy 2023 r. Kluczowe będą także decyzje Rady Prezesów EBC w sprawie szczegółowych rozwiązań dotyczących systemu płatności oraz schematu płatniczego cyfrowego euro. Na dalszym etapie przyjmą one rangę aktów prawnych wydawanych przez EBC. Od 2021 r. najważniejsze założenia projektowe poddawane są szerokim konsultacjom w strefie euro. W procesie tym uczestniczą nie tylko gremia odpowiedzialne za rozwój płatności detalicznych (Euro Retail Payment Board), ale także zrzeszenia podmiotów reprezentujących pośredników finansowych, sprzedawców detalicznych oraz konsumentów. W opiniowaniu biorą udział także przedstawiciele środowisk naukowych, inne banki centralne oraz międzynarodowe instytucje finansowe. Celem prac jest zaprojektowanie cyfrowego euro w taki sposób, aby móc elastycznie reagować na przyszłe potrzeby konsumentów i sprzedawców oraz otwierać nowe możliwości biznesowe dla dostawców usług płatniczych w zakresie innowacyjnych rozwiązań płatniczych (w tym dla płatności transgranicznych).

Zobacz również:

Płatności detaliczne a pieniądz cyfrowy banków centralnych

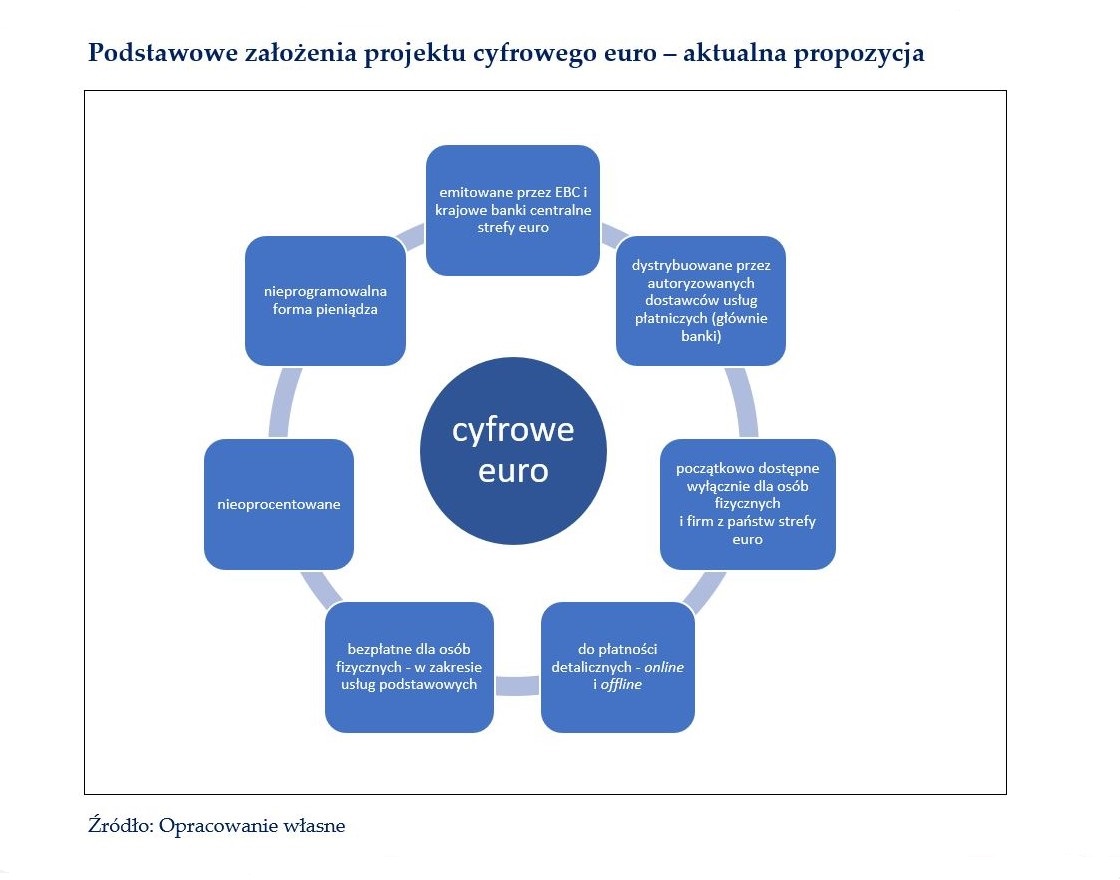

Obecnie znane są jedynie ogólne zasady planowanego funkcjonowania waluty cyfrowej. W październiku 2023 r. Rada Prezesów EBC zatwierdziła zestawienie najważniejszych cech projektowych cyfrowego euro. Z kolei projekt rozporządzenia, przedstawiony przez Komisję Europejską w czerwcu 2023 r., zawiera propozycję ram prawnych jego funkcjonowania. Przyjmuje się, że cyfrowe euro byłoby emitowane przez EBC i pozostałe banki centralne Eurosystemu, stanowiąc ich bezpośrednie zobowiązanie. Nowa forma pieniądza, wprowadzana obok gotówki euro, ma być skonstruowana w taki sposób, aby była powszechnie dostępna, łatwa w użyciu oraz szeroko akceptowalna. Miałaby ona, na równi z gotówką euro, status prawnego środka płatniczego. Status ten oznaczałby istnienie prawnego obowiązku akceptacji płatności w cyfrowym euro. Płatności z użyciem nowej formy pieniądza musieliby przyjmować wszyscy sprzedawcy, którzy akceptują płatności z użyciem innych bezgotówkowych instrumentów płatniczych. Dystrybucja waluty cyfrowej byłaby dokonywana przez podmioty dotychczas obsługujące rachunki płatnicze konsumentów i przedsiębiorców. Cyfrowe euro mogłoby być dystrybuowane za pośrednictwem dostawców usług płatniczych pochodzących ze wszystkich państw członkowskich UE.

Cyfrowe euro miałoby stanowić cyfrowe odzwierciedlenie gotówki do wykorzystania we wszystkich rodzajach płatności w całej strefie euro. Transakcje te byłyby realizowane, jak w przypadku płatności natychmiastowych, w czasie zbliżonym do rzeczywistego w sposób nieprzerwany, czyli w trybie 24/7/365. Wprowadzenie standardów w odniesieniu do sposobu funkcjonowania cyfrowego euro, w drodze określenia zasad schematu płatniczego – tak jak to ma miejsce np. w przypadku kart – gwarantowałoby dokonywanie i odbieranie płatności w jednakowy sposób w całej strefie euro, niezależenie od podmiotu pośredniczącego w dostępie do tej formy pieniądza. Waluta cyfrowa mogłaby być wykorzystywana do dokonywania płatności bezpośrednich między osobami fizycznymi (P2P), w stacjonarnych punktach sprzedaży dóbr i usług, w handlu elektronicznym oraz w transakcjach z udziałem administracji publicznej (np. służyć do płacenia podatków). Płatności byłyby dokonywane zarówno w trybie online, jak i offline, czyli także bez dostępu do internetu. Ich realizacja byłaby możliwa dzięki posiadaniu rachunku cyfrowego euro oraz instrumentu płatniczego, który dawałby dostęp do środków zgromadzonych na tym rachunku. Tego rodzaju instrumentem byłyby najprawdopodobniej bankowe aplikacje mobilne i fizyczne karty płatnicze. Zakłada się, że cyfrowe euro korzystałoby w największym możliwym zakresie z istniejących na rynku urządzeń (np. terminali płatniczych), standardów (np. SCT Inst obowiązujących przy płatnościach natychmiastowych) czy technologii (np. NFC czy kodów QR), aby nie generować niepotrzebnych nakładów inwestycyjnych, które stanowiłyby barierę w upowszechnieniu się waluty cyfrowej.

W projekcie rozporządzenia w sprawie ustanowienia cyfrowego euro (COM/2023/369) przyjmuje się, że konsumenci mogliby bezpłatnie korzystać z waluty cyfrowej w płatnościach życia codziennego. Instytucje pośredniczące w dostępie do tej formy pieniądza otwierałyby na ich rzecz rachunki cyfrowego euro i nieodpłatnie świadczyły usługi podstawowe, takie jak zasilanie i odsilanie rachunku, wydawanie i obsługa instrumentu płatniczego, inicjowanie, autoryzacja i potwierdzanie realizacji płatności detalicznych czy zarządzanie reklamacjami klientów. Za usługi dodatkowe (np. płatności warunkowe, czyli realizowane po spełnieniu wszystkich warunków uzgodnionych przez płatnika i odbiorcę płatności) konsumenci ponosiliby opłaty. Rachunek cyfrowego euro mógłby być zasilany i odsilany z użyciem gotówki euro lub pieniądza przechowywanego na rachunkach bankowych. Środki na rachunku cyfrowego euro nie byłyby oprocentowane. Rachunki cyfrowego euro musieliby posiadać także sprzedawcy, którzy mieliby obowiązek akceptowania płatności w walucie cyfrowej. Opłaty nakładane na sprzedawców przez dostawców usług płatniczych przy realizacji transakcji w cyfrowym euro miałyby nie przekraczać stosowanych obecnie w przypadku podobnych bezgotówkowych instrumentów płatniczych. Eurosystem ponosiłby koszty funkcjonowania systemu cyfrowego euro, w tym z tytułu rozrachunku płatności.

Obecny etap prac oraz plany na przyszłość

Po zakończeniu dwuletniej fazy badawczej, 1 listopada 2023 r. uruchomiono dwuletnią fazę przygotowawczą projektu cyfrowego euro. W fazie tej zostanie zakończone tworzenie zbioru zasad funkcjonowania schematu płatniczego cyfrowego euro oraz zostaną wybrani dostawcy, którzy mogliby zbudować dla niego platformę technologiczną oraz infrastrukturę płatniczą. W fazie przygotowawczej przeprowadzone zostaną także eksperymenty techniczne i testy mające na celu opracowanie cyfrowego euro w wersji spełniającej zarówno wymagania Eurosystemu, jak i potrzeby użytkowników (m.in. w zakresie wygody dokonywania płatności, prywatności stron transakcji, włączenia finansowego i wpływu na środowisko). Po dwóch latach, tj. w listopadzie 2025 r., Rada Prezesów EBC podejmie decyzję, czy przejść do kolejnego etapu prac przygotowawczych. Etap ten poprzedzałby potencjalną emisję cyfrowego euro i jego wprowadzenie do obrotu pieniężnego. Ewentualna decyzja Rady Prezesów EBC o emisji cyfrowego euro może nastąpić dopiero po przyjęciu rozporządzeń unijnych dotyczących waluty cyfrowej. W oficjalnych wystąpieniach członków zarządów banków centralnych Eurosystemu wskazuje się, że cyfrowa waluta mogłaby się pojawić w strefie euro realnie najwcześniej za cztery do pięciu lat (czyli ok. 2028 r.).

Od momentu uruchomienia projektu cyfrowego euro, tj. od listopada 2021 r. toczy się dyskusja dotycząca tego, jakie cechy powinno mieć potencjalne cyfrowe euro. Szczególnie wrażliwymi kwestiami, które podnoszone są w debacie publicznej są: prywatność danych transakcyjnych i ochrona danych osobowych użytkowników końcowych, ryzyko zaburzenia procesu pośrednictwa finansowego banków i stabilności finansowej w wyniku emisji detalicznego CBDC oraz suwerenność w działaniu europejskiej infrastruktury płatniczej. W pracach legislacyjnych oraz dotyczących aspektów technicznych przyszłego systemu płatności poszukiwane są rozwiązania, które mogłyby we właściwy sposób odpowiedzieć na obawy zgłaszane ze strony użytkowników końcowych i pośredników finansowych. W kwestii prywatności odnoszą się one m.in. do prawnego ograniczenia dostępu i zakresu przetwarzania danych dotyczących stron transakcji przez podmioty inne niż obsługujące rachunki cyfrowego euro (czyli np. przez EBC). Przewidywane jest stosowanie technik kryptograficznych, które umożliwiają szyfrowanie wrażliwych danych. Rozważa się ponadto możliwość stosowania uproszczonych środków bezpieczeństwa finansowego w przypadku płatności w trybie online opiewających na niskie kwoty oraz płatności offline, co odzwierciedlałoby większy zakres prywatności oferowany obecnie jedynie przez płatności gotówkowe. Cyfrowe euro nie byłoby programowalnym pieniądzem, czyli nie zawierałoby rozwiązań pozwalających na wprowadzenie ograniczeń, np. czasowych lub przedmiotowych, dla realizacji transakcji z jego udziałem.

Zobacz również:

Perspektywy wprowadzenia pieniądza cyfrowego banku centralnego (CBDC)

Analizy dotyczące wpływu wprowadzenia detalicznego CBDC na sytuację sektora bankowego wskazują, że emisja waluty cyfrowej w niewłaściwie zaprojektowanym modelu mogłaby: prowadzić do częściowej substytucji depozytów bankowych przez CBDC, zaburzać strukturę i skalę pośrednictwa finansowego oraz nasilać ryzyko odpływu depozytów w okresie niepewności na rynkach finansowych. EBC szacuje, że ryzyko zaburzenia działalności bankowej (ryzyko płynności i źródeł finansowania) mogłoby być istotne dopiero po odpływie ok. 20 proc. depozytów z rachunków bankowych w kierunku CBDC. Utrzymaniu stabilności finansowej miałyby pomóc narzędzia ograniczające tego typu zjawiska. W pierwszej kolejności rozważa się ustanowienie limitów kwotowych określających maksymalną kwotę środków w cyfrowym euro, jaką osoby fizyczne mogłyby posiadać na rachunkach cyfrowego euro (na wstępnych etapach prac wymieniana była kwota 3 tys. euro). Ostatecznie wysokość limitu, który miałby prowadzić do ograniczenia wykorzystania cyfrowego euro w roli środka przechowywania wartości zostanie określona przez EBC przed wprowadzeniem waluty cyfrowej do obiegu pieniężnego. Dla sprzedawców przewiduje się obecnie wprowadzenie zerowych limitów posiadania. Oznacza to, że kwoty wpływające na rachunki cyfrowego euro sprzedawców byłyby automatycznie przekierowywane na powiązany rachunek bankowy. Także płatności w cyfrowym euro dokonywane przez sprzedawców wymagałyby automatycznego zaciągnięcia środków z rachunku bankowego na rachunek cyfrowego euro. Podobne mechanizmy byłyby stosowane u osób fizycznych w przypadku odbioru płatności w cyfrowym euro o wartości przekraczającej przysługujący limit kwotowy dla środków przechowywanych w tej formie pieniądza (waterfall) lub w sytuacji realizacji transakcji na kwotę wyższą niż posiadaną na rachunku cyfrowego euro (reverse-waterfall).

Eurosystem pierwotnie rozważał możliwość wykorzystania istniejącej infrastruktury płatniczej do rozrachunku transakcji w cyfrowym euro, jednak specyfika (liczba użytkowników, wolumen transakcji czy wymogi dotyczące prywatności) i jego strategiczne znaczenie sprawiły, że opcję tę uznano za niewłaściwą. Uruchomienie cyfrowego euro wymagać będzie stworzenia nowej, zarządzanej przez Eurosystem, platformy do rozrachunku transakcji. Miałoby to zwiększać integralność i bezpieczeństwo europejskiego systemu płatniczego w czasie wzmożonych ataków na istniejącą infrastrukturę krytyczną. Jak dotąd nie podjęto żadnej decyzji co do technologii, którą należałoby zastosować. W trakcie fazy przygotowawczej projektu cyfrowego euro zostaną wybrani dostawcy rozwiązań technicznych niezbędnych dla przyszłego systemu płatności. Wybór, jak to jest komunikowane przez EBC, zostanie dokonany spośród europejskich dostawców technologii.

Funkcjonowanie cyfrowego euro poza strefą euro

Obecnie przewiduje się udostępnienie cyfrowego euro, w ramach pierwszej jego emisji, wyłącznie osobom fizycznym i prawnym będącym rezydentami państw strefy euro. W związku ze swobodą świadczenia usług i prowadzenia działalności gospodarczej w ramach rynku wewnętrznego UE, wszyscy dostawcy usług płatniczych pochodzący z Europejskiego Obszaru Gospodarczego (EOG), a więc także polskie banki, mieliby prawo do świadczenia usług związanych z cyfrowym euro na rzecz rezydentów państw strefy euro od momentu wprowadzenia detalicznego CBDC. KE przedstawiła projekt rozporządzenia (COM/2023/368), który określa ramy prawne, instytucjonalne i nadzorcze dotyczące prowadzenia takiej działalności przez podmioty zarejestrowane w państwach członkowskich spoza strefy euro.

Możliwość korzystania z cyfrowego euro przez konsumentów i sprzedawców z innych państw EOG lub z państw trzecich jest przewidywana na dalszym etapie funkcjonowania waluty cyfrowej, po spełnieniu ściśle określonych warunków, o których mowa w projekcie rozporządzenia (art. 18-20). W przypadku Polski ewentualne udostępnienie cyfrowego euro w charakterze środka płatniczego wymagałoby m.in. podpisania w tej sprawie specjalnej umowy pomiędzy NBP a EBC i spełnienia wszelkich wymogów prawnych, technicznych i organizacyjnych koniecznych dla sprawnego i bezpiecznego korzystania z cyfrowego euro w Polsce. Limity kwotowe dotyczące posiadania środków w cyfrowym euro przez osoby fizyczne i prawne spoza strefy euro byłyby równe lub niższe niż przyjęte w strefie euro. Ich wysokość byłaby ustalana przez EBC po przeprowadzeniu konsultacji z bankami centralnymi państw członkowskich spoza strefy euro, a więc także z NBP, i byłaby jednolita dla państw członkowskich spoza strefy euro.

Wyzwania związane z wprowadzeniem waluty cyfrowej

Doświadczenia państw, które zdecydowały się na emisję detalicznego CBDC (Bahamy, Nigeria i Jamajka) pokazują, że samo wprowadzenie waluty cyfrowej nie gwarantuje sukcesu, nawet po uprzednim przeprowadzeniu wieloetapowych testów pilotażowych. Podobnie jak w przypadku prywatnych instrumentów płatniczych, wprowadzenie nowej formy pieniądza banku centralnego wymaga dobrej diagnozy potrzeb rynkowych, właściwego zaplanowania sposobu funkcjonowania całego ekosystemu waluty cyfrowej oraz konsekwentnej realizacji projektu. Kluczowe jest także efektywne współdziałanie wszystkich zainteresowanych stron (konsumentów, sprzedawców i banków) w pracach nad projektem. Wprowadzenie cyfrowego euro nie jest projektem biznesowym, nastawionym na zysk. Koszty są ważne, ale – jak wynika z wypowiedzi członków Zarządu EBC – nie będą blokować realizacji projektu. Cyfrowe euro ma służyć osiągnięciu celów polityki społeczno-gospodarczej. Cyfrowe euro ma bowiem zapewnić powszechną dostępność pieniądza banku centralnego w gospodarce coraz bardziej cyfrowej. Musi zatem być wystarczająco atrakcyjne dla konsumentów, aby chcieli się nim posługiwać w codziennych płatnościach, zachęcając tym samym sprzedawców do powszechnej jego akceptacji. Powszechne wykorzystanie będzie decydować o jego roli jako dobra publicznego. Wypowiedzi decydentów nie definiują jednak konkretnych wskaźników, których osiągnięcie miałoby świadczyć o odniesieniu sukcesu przez cyfrowe euro.

Dla akceptacji cyfrowego euro jako nowej formy pieniądza ważne jest, aby obywatele, przedsiębiorstwa i potencjalni pośrednicy byli dobrze poinformowani i rozumieli na jakich zasadach mogłoby funkcjonować cyfrowe euro. Konieczne będzie też wyjaśnienie co cyfrowe euro wniesie do codziennego życia obywateli. Wiedza na temat nowej formy pieniądza w strefie euro jest wciąż mała. W połowie 2022 r. jedynie 10 proc. respondentów w państwach członkowskich UE było zaznajomionych z projektem cyfrowego euro. Niemal 2/3 ankietowanych w ogóle o nim nie słyszało (Flash Eurobarometer 509). Informując o cyfrowym euro, niejako promując nową formę pieniądza banku centralnego, Eurosystem wskazuje na jego unikalne cechy w stosunku do innych bezgotówkowych instrumentów płatniczych, w tym brak opłat dla konsumentów w płatnościach codziennych, możliwość wykorzystania we wszystkich rodzajach płatności detalicznych (m.in. P2P), duży zakres prywatności oraz dostępność także w trybie offline. Dla konsumentów i przedsiębiorców, w szczególności sprzedawców, cyfrowe euro byłoby, wraz z gotówką, najbardziej bezpiecznym środkiem płatności, pozbawionym ryzyka kredytowego i płynnościowego emitenta. Dostępność pieniądza banku centralnego zarówno w formie cyfrowej, jak i fizycznej (banknotów i monet euro), zapewniałaby konsumentom w strefie euro swobodę wyboru instrumentu płatniczego, a sprzedawcom – potencjalne obniżenie kosztów akceptacji płatności bezgotówkowych w wyniku wzrostu konkurencji na rynku usług płatniczych. Ewentualne wprowadzenie cyfrowego euro miałoby działać na rzecz włączenia finansowego, przez zapewnienie rozwiązań ułatwiających korzystanie z niego m.in. osobom z niepełnosprawnościami, osobom o ograniczonych umiejętnościach cyfrowych oraz osobom starszym.

Zobacz również:

Pieniądz cyfrowy banków centralnych zmieni obecną umowę społeczną

Dotychczasowy kierunek prac prowadzonych w Eurosystemie wskazuje, że przewidywane cechy cyfrowego euro będą ograniczać potencjalnie negatywny transgraniczny wpływ jego emisji na suwerenność monetarną i stabilność finansową państw sąsiadujących, o silnych powiązaniach gospodarczych, w których ta forma pieniądza byłaby udostępniona. Nie należy spodziewać się, aby cyfrowe euro prowadziło do substytucji walutowej czy zaburzeń w funkcjonowaniu sektora bankowego w państwie spoza strefy euro, w tym w Polsce. Możliwość świadczenia usług związanych z cyfrowym euro przez polskie banki na przewidywanych obecnie warunkach może nie być dla nich atrakcyjna. Jednak dla banków i innych dostawców usług płatniczych strefy euro detaliczne CBDC mogłoby stanowić podstawę do rozwoju nowych ogólnoeuropejskich usług płatniczych i finansowych, pobudzając innowacje i ułatwiając konkurowanie z dużymi, pozaeuropejskimi firmami finansowymi i technologicznymi. Cyfrowe euro mogłoby ponadto zabezpieczać suwerenność monetarną i stabilność europejskiego sektora finansowego. Posiadając własną infrastrukturę techniczną, zarządzaną przez podmioty europejskie, cyfrowe euro mogłoby wzmocnić odporność systemu płatniczego na cyberataki i zakłócenia techniczne.

Na podstawie dotychczas przyjętych założeń można wnioskować, że cyfrowe euro będzie instrumentem płatniczym, którego upowszechnienie się – pomimo przewidzianego w projekcie rozporządzenia statusu prawnego środka płatniczego i prowadzonej już dziś przez Eurosystem kampanii informacyjno-edukacyjnej – będzie trwało wiele lat. Nie ma jednak pewności czy podbije serca i portfele cyfrowe rezydentów strefy euro. Waluta cyfrowa może zaspokoić nowe potrzeby płatnicze konsumentów, znajdując zastosowanie np. w płatnościach subskrypcyjnych czy płatnościach P2P, dokonywanych także offline. Nie dokona jednak rewolucji w płatnościach detalicznych. Cyfrowe euro będzie raczej jednym z elementów ekosystemu płatności, funkcjonując obok bardzo popularnych kart płatniczych, płatności natychmiastowych, płatności mobilnych czy gotówki. Zwiększy tym samym swobodę wyboru instrumentu płatniczego we wszystkich kanałach sprzedaży.

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.