Rewolucja na polskim rynku płatności – kierunek zmian

Kategoria: Usługi finansowe

(©Envato)

Rząd Irlandii 29 listopada 2022 r. ogłosił plany działań legislacyjnych, które mają zapewnić odpowiedni dostęp do gotówki w tym kraju. Z analizy sytuacji rynkowej przeprowadzonej we współpracy z Bankiem Centralnym Irlandii wynika, że dostęp do gotówki wprawdzie pozostaje na akceptowalnym poziomie, jednak szybko słabnie. Zmniejszenie tej dostępności wynikające z pogłębiającej się digitalizacji usług finansowych oraz płatniczych, przyspieszonej przez zmiany spowodowane pandemią, wywołało reakcję władz i banków centralnych w wielu krajach, od Europy po Stany Zjednoczone. Zapowiadają one lub już podjęły kroki mające na celu zatrzymanie spadku liczby punktów dostępu do gotówki.

Do tej grupy zalicza się także Polska – w 2020 r. Narodowy Bank Polski zapowiedział opracowanie Narodowej Strategii Bezpieczeństwa Obrotu Gotówkowego. Prace nad jej powstaniem, które trwały ponad pół roku, zakończyły się w listopadzie 2021 r. decyzją o przyjęciu strategii przez Zarząd NBP. Dokument powstał w wyniku współpracy przedstawicieli instytucji reprezentowanych w Radzie ds. obrotu gotówkowego, którą – obok NBP – tworzą przedstawiciele banków, Poczty Polskiej SA, firm CIT (przeliczających i sortujących gotówkę), operatorów sieci bankomatowych oraz organizacji zrzeszających podmioty detaliczne. W 2022 r. rozpoczęto realizację działań zapowiedzianych w strategii. Wielu obserwatorów życia publicznego zastanawiało się wówczas, czy podejmowanie inicjatywy, której celem jest zatrzymanie procesu marginalizacji gotówki w obrocie gospodarczym, jest konieczne.

Popularności bezgotówkowych instrumentów płatniczych z pewnością sprzyja fakt, że stanowią wygodny, łatwy, szybki oraz tani – z perspektywy konsumenta – sposób płacenia

Wzrost płatności bezgotówkowych

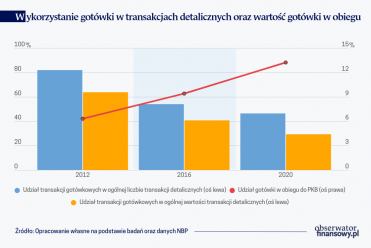

Na polskim rynku płatniczym w ostatnich latach dokonała się prawdziwa rewolucja. Postępująca cyfryzacja oraz rozwój rynku e-commerce, przyspieszony przez pandemię COVID-19, powodują, że coraz więcej Polaków sięga po elektroniczne metody płatności. Popularności bezgotówkowych instrumentów płatniczych z pewnością sprzyja fakt, że stanowią wygodny, łatwy, szybki oraz tani – z perspektywy konsumenta – sposób płacenia. Jak wskazują badania, wiele osób przyzwyczajonych do płatności gotówkowych, „zmuszonych” przez pandemię do korzystania z innych instrumentów płatniczych, przekonało się o korzyściach oraz wygodzie towarzyszących płaceniu np. kartą lub telefonem i deklaruje chęć dalszego korzystania z takich metod płatności. Co więcej, z badania „Zwyczaje płatnicze w Polsce w 2020 r.” przeprowadzonego przez NBP wynika, że gotówka straciła w naszym kraju dominującą pozycję w płatnościach detalicznych. Udział transakcji bezgotówkowych w liczbie i wartości wszystkich transakcji zrealizowanych przez uczestników badania w sklepach oraz punktach usługowych w 2020 r. przewyższył płatności zrealizowane gotówką. Płatności gotówkowe stanowiły wówczas 46,4 proc. liczby transakcji oraz 29,3 proc. łącznej ich wartości. Proporcja ta diametralnie się zmieniła w porównaniu z pierwszym badaniem zwyczajów płatniczych Polaków, przeprowadzonym na przełomie lat 2011 i 2012. Stwierdzono wówczas, że płatności z wykorzystaniem gotówki stanowiły aż 81,8 proc. liczby oraz 63,7 proc. wartości transakcji zrealizowanych w sklepach i punktach usługowych przez osoby uczestniczące w badaniu.

Zobacz również:

https://www.obserwatorfinansowy.pl/tematyka/rynki-finansowe/bankowosc/przyszlosc-rynku-platniczego-nie-bedzie-latwa/

Gotówka do lamusa?

Czy zatem coraz większa popularność bezgotówkowych instrumentów płatniczych spowoduje eliminację gotówki w Polsce? Podejmując próbę odpowiedzi na to pytanie, przypomnę przypadek Szwecji – jednego z najbardziej „bezgotówkowych” krajów na świecie. Według danych banku centralnego Szwecji na koniec 2022 r. jedynie 8 proc. transakcji zrealizowano z użyciem gotówki, podczas gdy jeszcze w 2014 r. było to 23 proc. Jedną z najpopularniejszych bezgotówkowych metod płatności w tym kraju – obok kart płatniczych – jest aplikacja Swish, stworzona w 2012 r. przez grupę banków komercyjnych. Umożliwia ona realizację płatności pomiędzy rachunkami w różnych bankach w czasie rzeczywistym i robi furorę, zwłaszcza jeśli chodzi o rozliczenia między osobami fizycznymi. W lipcu 2022 r. aktywnie korzystało z niej już 8 mln spośród 10,2 mln mieszkańców Szwecji. Mając świadomość ogromnej popularności i powszechności tego rozwiązania, łatwiej wyobrazić sobie, jakie zamieszanie spowodowała awaria tego systemu, do której doszło 16 września 2022 r. Dla wielu osób, które tego dnia nie miały przy sobie gotówki albo karty płatniczej i nie były w stanie zapłacić w sklepie czy restauracji, na pewno było to nieprzyjemne przeżycie. Ze względu na nieustanny wzrost ryzyka cyberataków na infrastrukturę krytyczną należy więc mieć na uwadze, że nawet najlepsze i najwygodniejsze elektroniczne instrumenty płatnicze mogą zawieść.

Ze względu na nieustanny wzrost ryzyka cyberataków na infrastrukturę krytyczną należy więc mieć na uwadze, że nawet najlepsze i najwygodniejsze elektroniczne instrumenty płatnicze mogą zawieść.

Wracając na nasze podwórko – według przywołanego wcześniej badania „Zwyczaje płatnicze w Polsce w 2020 r.” aż 97,8 proc. Polaków skorzystało z gotówki przynajmniej raz w ciągu ostatnich 12 miesięcy od przeprowadzenia badania, a dla 17,3 proc. gotówka stanowiła jedyny wykorzystywany instrument płatniczy. Pozostaje więc bardzo ważnym instrumentem płatniczym dla całego polskiego społeczeństwa. Dlaczego? Pomimo zalet bezgotówkowych instrumentów płatniczych gotówka ma cechy, których nie mają inne metody płatności – dlatego przekonanie, że gotówka jest i nadal będzie potrzebna, wydaje się w pełni uzasadnione. Za utrzymaniem pozycji gotówki przemawia cała lista argumentów, w tym m.in.: powszechność, zachowanie anonimowości obu stron transakcji, prostota i intuicyjność w obsłudze, lepsza kontrola wydatków, gwarancja ochrony prywatności i informacji, bezpieczeństwo i poczucie wolności, odporność na cyberzagrożenia i niezawodność. Obecnie, w czasie naznaczonym kolejnymi kryzysami szczególnego znaczenia nabrała ostatnia z tych cech – niezawodność.

Zobacz również:

https://www.obserwatorfinansowy.pl/tematyka/rynki-finansowe/bankowosc/rewolucja-na-polskim-rynku-platnosci-kierunek-zmian/

Gotówka jako stabilizator

Gotówka jest jedynym środkiem płatniczym działającym w sytuacjach kryzysów i katastrof naturalnych, takich jak powodzie czy pożary, gdy zawodzi infrastruktura niezbędna do funkcjonowania innych form płatności. Poczucie zagrożenia towarzyszące takim wydarzeniom sprawia, że wiele osób odczuwa potrzebę zaopatrzenia się w zapas gotówki, który zapewni – przynajmniej na jakiś czas – poczucie bezpieczeństwa na wypadek wystąpienia utrudnień w funkcjonowaniu gospodarki. Na potwierdzenie tego wystarczy przypomnieć, nie tak odległe, obrazy kolejek przed bankomatami w przeddzień ogłoszenia lockdownu w marcu 2020 r. lub po ataku Rosji na Ukrainę pod koniec lutego 2022 r.

Reakcja społeczna na pandemię oraz wojnę pokazała, że posiadanie zapasu gotówki ma ogromne znaczenie dla poczucia bezpieczeństwa obywateli. Potwierdzają to dane NBP, wskazujące na zwiększone zapotrzebowanie na pieniądz gotówkowy i gwałtowny skok wartości obiegu gotówkowego w Polsce. Gdy spojrzymy na wykres przedstawiający kształtowanie się wartości gotówki krążącej w polskiej gospodarce, zauważymy dwa wyróżniające się punkty. Pierwszy z nich to I kwartał 2020 r., czyli moment wybuchu pandemii. Według raportu o obrocie gotówkowym 13 marca 2020 r. – w dniu, w którym NBP odnotował najwyższe zapotrzebowanie na gotówkę – w odpowiedzi na potrzeby rynku z banku centralnego wydano banknoty i monety o rekordowej wartości 6 mld zł, co stanowiło dziewięciokrotność średniego dziennego zapotrzebowania na gotówkę w styczniu i lutym 2020 r. Agresja Rosji na Ukrainę wywołała jeszcze silniejszą reakcję społeczną. Tylko jednego dnia, 28 lutego 2022 r. (piąty dzień wojny), w odpowiedzi na zapotrzebowanie banków NBP wydał banknoty i monety o wartości 12,5 mld zł. To dotychczasowy rekord pobrań znaków pieniężnych z NBP, stanowiący 17-krotność (sic!) średnich dziennych pobrań pieniądza gotówkowego z NBP w 2021 r. To także ponad dwa razy więcej niż wyniósł wcześniejszy rekord pobrań z 13 marca 2020 r. Wykres – oprócz wartości obiegu – przedstawia także skalę pobrań gotówki z NBP, a więc wartość banknotów i monet, które za pośrednictwem banków i Poczty Polskiej trafiają do klientów, a także skalę odprowadzeń do NBP, czyli wartość gotówki, która wraca z rynku do banku centralnego. Od I kwartału 2020 r. do połowy 2022 r. widać ogromne zmiany obu wartości, a następnie ich stopniową stabilizację w ostatnich kwartałach.

Na znaczeniu zyskuje zaś tzw. funkcja tezauryzacyjna pieniądza gotówkowego, a więc przechowywanie środków w celach oszczędnościowych oraz na wypadek nieprzewidzianych zdarzeń, gdybyśmy potrzebowali szybkiego dostępu do gotówki

Gotówka rośnie… płatności bezgotówkowe też. O co chodzi?

Gotówka jest nam nadal potrzebna, ale jej rola się zmienia. Wyraźnie słabnie funkcja transakcyjna gotówki, czyli coraz rzadziej korzystamy z niej, dokonując codziennych płatności. Na znaczeniu zyskuje zaś tzw. funkcja tezauryzacyjna pieniądza gotówkowego, a więc przechowywanie środków w celach oszczędnościowych oraz na wypadek nieprzewidzianych zdarzeń, gdybyśmy potrzebowali szybkiego dostępu do gotówki. Zjawisko to nazywa się „paradoksem banknotów” (paradox of banknotes). Termin ten stworzył w 2009 r. Andrew Bailey, obecny prezes Banku Anglii, na określenie zwiększonego zapotrzebowania na brytyjską walutę, które nie znajdowało odzwierciedlenia w używaniu jej w celach transakcyjnych.

Poza funkcją stabilizującą system finansowy, gotówka zmniejsza także wykluczenie społeczne. Jak bowiem wynika z badania zwyczajów płatniczych w 2020 r., nadal około 11,5 proc. dorosłych Polaków nie ma własnego rachunku płatniczego lub konta bankowego, co oznacza, że osoby te posługują się wyłącznie gotówką.

Wsparcie bezpieczeństwa obrotu gotówkowego nie ma jednak na celu walki z alternatywnymi środkami płatności – ich udział w ogólnej liczbie transakcji rośnie i wszystko wskazuje na to, że ta tendencja się utrzyma. Wstrzymywanie tego procesu ma niewielkie szanse powodzenia. Co więcej, spekulacje o możliwości likwidacji gotówki mogą sprzyjać narastaniu negatywnego nastawienia do nowoczesnych, cyfrowych usług płatniczych. Tymczasem istotne jest to, by każdy konsument miał zapewnioną możliwość wyboru metody płatności oraz aby osoby, które z różnych powodów preferują gotówkę, mogły korzystać z niej i nie czuły się z tego powodu wykluczone czy dyskryminowane.

Zobacz również:

https://www.obserwatorfinansowy.pl/bez-kategorii/rotator/ocena-funkcjonowania-polskiego-systemu-platniczego/

Strategiczne planowanie przyszłości gotówki

Jednym z podstawowych zadań Narodowego Banku Polskiego jest zapewnienie sprawnego działania systemu płatniczego, który umożliwia szybki i bezpieczny przepływ pieniędzy pomiędzy ludźmi i podmiotami gospodarczymi. Wymaga to stabilności i sprawnego działania obu filarów tego systemu, zarówno bezgotówkowego, jak i gotówkowego. Powstanie Narodowej Strategii Bezpieczeństwa Obrotu Gotówkowego stanowi odpowiedź NBP na wyzwania, z którymi zmaga się rynek obrotu gotówkowego, szczególnie w ostatnich latach. Jej najważniejszym celem jest zwiększenie bezpieczeństwa obrotu gotówkowego w Polsce oraz podniesienie jego efektywności. Do realizacji planu zakreślonego w Strategii potrzebny jest czas oraz wprowadzenie wielu zmian, również o charakterze systemowym, a także współpraca wszystkich uczestników rynku. Warto jednak podjąć ten wysiłek, gdyż wspierając bezpieczeństwo obrotu gotówkowego, zwiększamy stabilność i odporność naszej gospodarki na ryzyko.

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.

Anna Wójcicka, Departament Systemu Płatniczego NBP

Podczas opracowania tekstu korzystano z następujących publikacji NBP:

Narodowa Strategia Bezpieczeństwa Obrotu Gotówkowego, 2021 r.

Zwyczaje płatnicze Polaków 2011–2012

Zwyczaje płatnicze w Polsce w 2020 r.

Raport o obrocie gotówkowym w Polsce w 2020 r.