Globalne zacieśnienie polityki monetarnej – nowe wyzwania dla banków centralnych w obliczu globalnego wzrostu inflacji

Kategoria: Analizy

Doradca ekonomiczny kierująca Wydziałem Strategii Polityki Pieniężnej Departamentu Analiz i Badań Ekonomicznych NBP

Pogląd ten wynika z obserwacji, że stabilność cen sprzyja utrzymaniu ogólnej równowagi makroekonomicznej, która jest z kolei warunkiem długofalowego i zbilansowanego wzrostu, a więc budowaniu dobrobytu i realizacji innych celów polityki gospodarczej państwa. Ta zależność jest jednak widoczna przede wszystkim w horyzoncie średnio- i długoterminowym. Aby banki centralne mogły kierować się taką właśnie perspektywą, ważna jest ich niezależność, wzmacniana przez kolegialność, polegającą na podejmowaniu decyzji dotyczących np. polityki pieniężnej.

Ewolucja głównych funkcji banków centralnych

Historia banków centralnych sięga końca XVII w., kiedy to powołano do życia najpierw szwedzki Riskbank (1668 r.), a następnie Bank Anglii (1694 r.). Początkowo były to podmioty funkcjonujące w formie spółek akcyjnych, których zadaniem było przede wszystkim finansowanie zadłużenia państwa oraz organizowanie rozliczeń między innymi bankami tworzącymi system finansowy. Choć nadal niektóre banki centralne są spółkami akcyjnymi, w których udziały mogą mieć inne podmioty niż krajowe rządy (przykładem może tu być Szwajcarski Bank Centralny czy Bank Rezerwy Republiki Południowej Afryki, ale także Bank Japonii i Rezerwa Federalna Stanów Zjednoczonych), to zdecydowanie bardziej typowym rozwiązaniem stało się umiejscowienie władz monetarnych jako instytucji publicznych. W odniesieniu do ich podstawowej roli również nastąpiła znacząca ewolucja w poglądach. Obecnie – najogólniej rzecz ujmując – mają to być instytucje wspierające stabilność makroekonomiczną gospodarek poprzez prowadzenie odpowiedniej polityki pieniężnej.

W odniesieniu do podstawowej roli banków centralnych nastąpiła znacząca ewolucja w poglądach i obecnie mają to być instytucje wspierające stabilność makroekonomiczną gospodarek poprzez prowadzenie odpowiedniej polityki pieniężnej.

Oczywiście wśród klasycznych zadań banków centralnych nadal mówi się o pełnieniu przez nie funkcji banku państwa i banku banków, ale znaczenie tych określeń jest odmienne niż w początkach bankowości centralnej. W szczególności jako bank państwa władze monetarne mogą prowadzić bankową obsługę budżetu państwa, ale często mają zakaz finansowania deficytu, co ma przeciwdziałać dominacji fiskalnej. Z kolei jako banki banków m.in. organizują rozliczenia między instytucjami finansowymi oraz pełnią rolę pożyczkodawcy ostatniej instancji, choć nie zawsze są nadzorcą systemu bankowego, gdyż kompetencja ta może być powierzona innej instytucji.

Wracając jednak do zasadniczego zadania banków centralnych, to jest ono określone w ich mandacie zawartym w aktach prawnych regulujących działanie władz monetarnych (może to być konstytucja państwa – jest tak np. w przypadku Banku Centralnego Kolumbii, ale także traktat – przykładem jest tu Europejski Bank Centralny, czy ustawa – takie rozwiązanie funkcjonuje np. w Banku Anglii i Banku Rezerwy Australii). Często mandaty te są dość ogólnie sformułowane i można w nich znaleźć określenia typu – stabilność waluty lub dobrobyt. Ich interpretacja może być zatem różna i obejmować zarówno wewnętrzną, jak i zewnętrzną wartość krajowego pieniądza, ale także minimalizację bezrobocia lub maksymalizację produkcji. Wraz z rozwojem myśli ekonomicznej – związanym w znacznej mierze z doświadczeniami w prowadzeniu polityki gospodarczej w różnych okresach XX w. – wykształcił się jednak dość szeroko akceptowany pogląd, że kluczowym wkładem władz monetarnych do stabilności makroekonomicznej jest zapewnienie stabilności cen w gospodarce.

Stabilność cen w mandatach banków centralnych

Pośrednim dowodem na istnienie wspomnianego konsensusu jest rozpowszechnienie się wśród banków centralnych strategii celu inflacyjnego (stosowanej m.in. przez Narodowy Bank Czech, Narodowy Bank Polski, Bank Węgier, ale również przez inne banki centralne), a więc reżimu polityki pieniężnej, w którym – zgodnie z nazwą – kluczową rolę pełni cel inflacyjny. Jest to pożądany poziom inflacji, który jest publicznie ogłaszany i ma w szczególności za zadanie wzmacniać wiarygodność władz monetarnych i ułatwiać zakotwiczenie oczekiwań inflacyjnych, co jest z kolei czynnikiem sprzyjającym utrzymaniu inflacji na poziomie celu. Warto przy tym zaznaczyć, że możliwe jest stabilizowanie inflacji w ramach innych reżimów polityki pieniężnej, choć wśród większych i średnich gospodarek strategia celu inflacyjnego jest dominująca (Wykres 1).

Co ważne, także w przypadku krajów stosujących strategię celu inflacyjnego, konieczna jest interpretacja mandatu (w którym mogą pojawić się sformułowania typu stabilność cen czy ochrona wartości krajowej waluty), tak aby możliwe było określenie liczbowego celu inflacyjnego. Oznacza to, że przy podobnie brzmiącym mandacie cel inflacyjny może być w różnych gospodarkach wyznaczony na różnym poziomie (od typowego 2-procentowego celu inflacyjnego dla krajów najwyżej rozwiniętych do kilkukrotnie wyższego celu np. dla Banku Ghany, Narodowego Banku Kazachstanu czy Banku Centralnego Turcji).

Co więcej, w mandacie mogą pojawiać się też inne cele, które w części są spójne z realizacją strategii celu inflacyjnego w wersji elastycznej (co jest w gruncie rzeczy regułą i oznacza, że cel inflacyjny ma być realizowany z sposób powodujący jak najmniejsze koszty w postaci zmienności lub ograniczenia aktywności gospodarczej), ale w części mogą też stanowić dodatkowy element do uwzględnienia w polityce pieniężnej, potencjalnie kreując pole do wewnętrznego konfliktu celów.

Przykładem celów, które uznawane są za zasadniczo zgodne ze sobą, są mandaty obejmujące oprócz stabilności cen także wspieranie zrównoważonego i stabilnego wzrostu gospodarczego czy utrzymanie pełnego zatrudnienia (w kontekście posiadania mandatu dualnego chyba najczęściej wymienianym przykładem jest Rezerwa Federalna Stanów Zjednoczonych). Podobnie rzecz ma się z dążeniem do zachowania stabilności finansowej, która może być uwzględniana przez banki centralne stosujące strategię celu inflacyjnego poprzez odpowiednio elastyczną reakcję władz monetarnych na szoki (tu warto wspomnieć przypadek Banku Anglii, którego mandat został rozszerzony explicite właśnie o ten element w następstwie wniosków wyciągniętych z Globalnego Kryzysu Finansowego).

Przykładem celów, które uznawane są za zasadniczo zgodne ze sobą, są mandaty obejmujące oprócz stabilności cen także wspieranie zrównoważonego i stabilnego wzrostu gospodarczego. Także dążenie do zachowania stabilności finansowej może być uwzględniane przez banki centralne stosujące strategię celu inflacyjnego poprzez odpowiednio elastyczną reakcję władz monetarnych na szoki.

Ciekawym przypadkiem są także niedawne rewizje mandatu Banku Rezerwy Nowej Zelandii (RBNZ), a więc banku uznawanego za prekursora strategii celu inflacyjnego. Początek tego reżimu monetarnego datuje się bowiem na 1989 r., kiedy to RBNZ otrzymał jednoelementowy mandat w postaci zapewnienia stabilności cen. Celem takiego rozwiązania miało być złagodzenie dylematów władz monetarnych, które wcześniej miały realizować wiele różnych celów, przez co ich wiarygodność w dążeniu do niskiej inflacji była osłabiona. Zastąpienie mandatu wieloelementowego jednoelementowym jasno określiło hierarchię zadań banku centralnego, co pozwoliło Nowej Zelandii na obniżenie podwyższonej wówczas inflacji. Nowe podejście wzmocniło skuteczność prowadzonej polityki pieniężnej i szybko zyskało popularność także w innych krajach, przez co – jak już zaznaczono – strategia celu inflacyjnego jest obecnie szeroko rozpowszechniona.

Mandat Banku Rezerwy Nowej Zelandii został jednak w 2018 r. najpierw rozszerzony o zadanie wspierania maksymalnego zrównoważonego zatrudnienia, a następnie w 2021 r. dodano do niego dodatkowy element w postaci oceny wpływu prowadzonej polityki pieniężnej na osiągnięcie przez rząd celu bardziej zrównoważonych cen nieruchomości mieszkaniowych. Stabilność cen pozostała jednak kluczowa dla władz monetarnych, a sam RBNZ podkreśla, że rewizja mandatu nie zmienia jego podejścia do polityki pieniężnej, gdyż nadal stosuje strategię celu inflacyjnego w wersji elastycznej.

Sposoby walki z obciążeniem inflacyjnym

Z powyższych przykładów widać więc, że mimo braku jednorodności co do sformułowania nadrzędnego zadania banków centralnych, w praktyce wiele wskazuje na to, że nawet w krajach gdzie mandat nie jest jednoelementowy, kluczową rolą władz monetarnych jest dbałość o stabilności cen. Dzieje się tak dlatego, że przewidywalność w zakresie kształtowania się inflacji jest niejako warunkiem koniecznym dla ogólnej stabilności makroekonomicznej gospodarki, a ta z kolei pozwala na realizację innych celów polityki pieniężnej, a także szerzej – polityki gospodarczej. Zarówno bowiem zbyt wysoka, jak i zbyt niska inflacja są szkodliwe, gdyż zniekształcają decyzje dotyczące m.in. inwestowania i konsumowania.

W krótkim okresie w pewnych uwarunkowaniach możliwa jest jednak relacja wymienna między inflacją a stopą bezrobocia, określana jako krótkookresowa krzywa Phillipsa. Choć wystąpienie tej zależności ma charakter przejściowy i wymaga spełniania kilku założeń, to przeświadczenie o jej istnieniu może wzmacniać skłonność do preferowania wyższej aktywności kosztem akceptowania wyżej inflacji, znaną jako obciążenie inflacyjne. Obciążenie inflacyjne – o ile podmioty gospodarcze są go świadome – powoduje jednak, że wspomniana relacja wymienna nie zajdzie, a efektem prowadzonej polityki będzie jedynie odnotowanie „kosztu” w postaci podwyższonej inflacji bez „zysku” w formie wyższego wzrostu gospodarczego, co jest określane mianem dynamicznej niespójności polityki pieniężnej.

Rozwiązaniem, które w znacznej mierze ukształtowało obecne ramy funkcjonowania wielu banków centralnych, było przyznanie im daleko idącej niezależności oraz powierzenie decyzji w zakresie polityki pieniężnej ciałom kolegialnym.

Powyższe obserwacje doprowadziły do wniosku, że należy znaleźć sposoby na ograniczenie obciążenia inflacyjnego, a przez to na zwiększenie wiarygodności władz monetarnych. Postulowano np. mianowanie na prezesów banków centralnych osób o silnych preferencjach antyinflacyjnych lub uwzględnianie w aktach powołujących ich na to stanowisko klauzuli umożliwiającej pozbawienie ich funkcji w przypadku braku realizacji mandatu. Te propozycje nie zyskały jednak szerszej popularności. Słabością pierwszej z nich były zwłaszcza trudności z obiektywnym określeniem antyinflacyjnego nastawienia. Z kolei defektem drugiej propozycji była nadmierna uznaniowość w odwoływaniu prezesów, bowiem nawet jeżeli polityka pieniężna w odpowiedni sposób stara się walczyć z konsekwencjami szoków dotykających gospodarkę, to nie ma możliwości bezwzględnego kontrolowania inflacji.

Analizowano więc inne możliwości. W szczególności, obserwując jak różne kraje radziły sobie z wyzwaniami stojącymi przed ich bankami centralnymi, starano się zidentyfikować czynniki, które wspierają skuteczność polityki pieniężnej, a przez to ułatwiają utrzymywanie stabilności cen. Okazało się, że jednym w elementów mogących mieć wpływ na efektywność władz monetarnych są specyficzne uwarunkowania instytucjonalne ich działania. W efekcie rozwiązaniem, które w znacznej mierze ukształtowało obecne ramy funkcjonowania wielu banków centralnych, było przyznanie im daleko idącej niezależności oraz powierzenie decyzji w zakresie polityki pieniężnej ciałom kolegialnym. Najogólniej rzecz ujmując, miał to być sposób na odseparowanie polityki monetarnej od wpływu polityków, którzy często kierują się zbyt krótkoterminową perspektywą.

Znaczenie niezależności i kolegialności

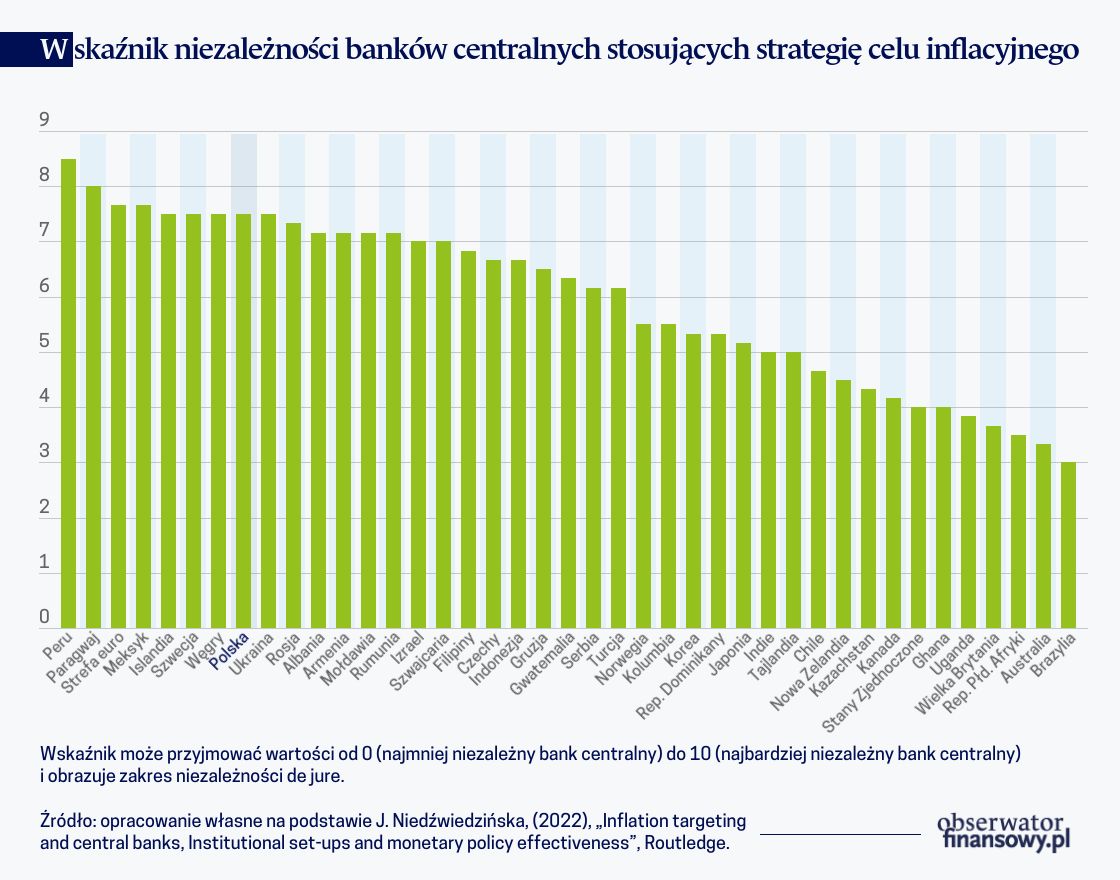

Zmiany uwarunkowań instytucjonalnych następowały stopniowo i wciąż nie są one jednolite, ale w ostatnich dziesięcioleciach regułą wśród banków centralnych stosujących strategię celu inflacyjnego stało się dążenie do zapewnienia im jak największej niezależności (Wykres 2). To jest wręcz jedna z najbardziej charakterystycznych cech tego reżimu, który choć w wersji elastycznej przykłada istotną wagę do stabilizacji wzrostu gospodarczego, to w dużym stopniu bazuje na wiarygodności ogłoszonego celu inflacyjnego. Typowym rozwiązaniem w tej strategii jest przy tym kolegialne podejmowanie decyzji w ramach specjalnie powołanych do tego celu komitetów składających się z co najmniej kilku osób, w tym z prezesa banku centralnego.

Ze względu na znaczenie wskazanych tu elementów dla skuteczności polityki pieniężnej istnieje wiele szczegółowych analiz dotyczących określenia, co składa się na niezależność banków centralnych i jak zorganizowany jest w nich proces decyzyjny. W szczególności możemy mówić o niezależności finansowej, funkcjonalnej, instytucjonalnej i personalnej banków centralnych. Obejmują one m.in. zakaz finansowania deficytu sektora finansów publicznych, jasne sprecyzowanie głównego zadania banku centralnego, zakaz wydawania instrukcji dotyczących polityki pieniężnej czy zagwarantowanie ustalonych i relatywnie długich kadencji decydentów, przy jednoczesnym ograniczeniu możliwości ich wielokrotnej reelekcji.

Kluczowe znaczenie ma przy tym rozróżnienie niezależności de jure i de facto. W przypadku bowiem nawet bardzo jasno sprecyzowanych rozwiązań prawnych zapewniających bankom centralnym niezależność, powiązania nieformalne mogą negatywnie oddziaływać na wiarygodność polityki pieniężnej. Dlatego też duże znaczenie ma kolegialność podejmowania decyzji, która jest dodatkowym zabezpieczeniem polityki pieniężnej przed nadmierną ingerencją władzy politycznej, dla której często liczą się efekty działań w krótszym horyzoncie czasowym.

Wybrane aspekty uwarunkowań instytucjonalnych

W kilku krajach niezależność banku centralnego jest explicite zagwarantowana w aktach prawnych (dotyczy to przykładowo szwedzkiego Riksbanku, Banku Centralnego Chile czy Narodowego Banku Gruzji), choć nie jest to regułą. Podobnie rzecz ma się z zapewnieniem niezależności finansowej rozumianej jako zakaz finansowania monetarnego wydatków sektora publicznego, która w niektórych państwach wynika z regulacji prawnych (jest tak np. na Filipinach, w Islandii czy w Peru), a w niektórych nie obowiązuje (np. w Indiach, Korei czy Wielkiej Brytanii w pewnym zakresie dopuszczalne jest finansowanie rządu przez bank centralny).

Odnośnie niezależności funkcjonalnej, a więc jasnego mandatu banków centralnych, to w krajach stosujących strategię celu inflacyjnego nie ma z tym zazwyczaj problemu, bo ich zasadniczym zadaniem jest zapewnienie stabilności cen. W zakresie niezależności instytucjonalnej i personalnej ponownie mamy jednak do czynienia z wielością rozwiązań. W wielu bankach centralnych praktyką jest zasiadanie przedstawiciela rządu w ciałach kolegialnych odpowiedzialnych za politykę pieniężną, czasem z prawem głosu (to przypadek Banku Rezerwy Australii, Banku Korei czy Narodowego Banku Kazachstanu), przez co trudno tu mówić o pełnej niezależności instytucjonalnej władz monetarnych.

Jeżeli chodzi natomiast o skład i zasady powoływania członków ciała decyzyjnego, to warto zwrócić uwagę na kilka elementów (Wykres poniżej).

Po pierwsze, komitety odpowiedzialne za prowadzenie polityki pieniężnej mają najczęściej od 5 do 10 członków (do banków centralnych z tej grupy należą np. Narodowy Bank Czech, Bank Indonezji, Bank Centralny Norwegii czy Bank Rezerwy Republiki Południowej Afryki). Wskazuje to na dążenie do reprezentowania w nich relatywnie szerokiego spektrum opinii, przy zapewnieniu sprawności w procesie podejmowania decyzji (najmniejsze ciało decyzyjne funkcjonuje w Banku Narodowym Szwajcarii i składa się z 3 osób, a największe w Europejskim Banku Centralnym z 25 decydentami).

Po drugie, często komitety składają się zarówno z pracowników banku centralnego pełniących funkcje prezesa, członków zarządu lub dyrektorów, jak i z członków zewnętrznych powoływanych wyłącznie w celu zasiadania w ciele decyzyjnym (jest tak np. w Banku Izraela, Banku Japonii czy Banku Węgier). Uzasadnieniem dla takiego składu ma być próba uwzględnienia w podejmowanych decyzjach różnych punków widzenia i uniknięcia zdominowania komitetu przez zbiorowe myślenie, które obarczone jest większym ryzykiem błędu. Udział członków zewnętrznych może być przy tym bardzo wysoki (w Banku Centralnym Filipin sięga 86 proc., w Banku Gwatemali 88 proc., a w Narodowym Banku Polskim 90 proc.), choć na ogół w innych krajach kształtuje się w granicach 50 proc.

Typowym rozwiązaniem w strategii celu inflacyjnego jest kolegialne podejmowanie decyzji w ramach specjalnie powołanych do tego celu komitetów składających się z co najmniej kilku osób oraz zagwarantowanie ustalonych i relatywnie długich kadencji decydentów, przy jednoczesnym ograniczeniu możliwości ich wielokrotnej reelekcji.

Co do kadencyjności, to najbardziej typową długością kadencji dla prezesów i członków ciał decyzyjnych jest okres 5-letni (taką kadencję mają np. decydenci w Banku Anglii, Banku Centralnym Islandii i Narodowym Banku Rumunii, choć w Republice Dominikany kadencja prezesa trwa jedynie 2 lata, z kolei członkowie zarządu Europejskiego Banku Centralnego sprawują swój urząd 8 lat, a decydenci Banku Centralnego Chile i Rezerwy Federalnej Stanów Zjednoczonych 10–14 lat). Zasadnicze znacznie ma tu także wąskie określenie katalogu przesłanek, które umożliwiają skrócenie kadencji danego członka komitetu. Ważnym aspektem kadencyjności jest ponadto możliwość reelekcji, która w niektórych krajach jest ograniczona, aby dodatkowo wzmacniać niezależność decydentów (dotyczy to przykładowo Banku Anglii, Europejskiego Banku Centralnego czy Banku Rezerwy Stanów Zjednoczonych).

Polityka pieniężna i fiskalna: w poszukiwaniu „korytarza stabilności”

Poszanowanie niezależności

Niezależność i kolegialność są bezsprzecznie ważnymi aspektami instytucjonalnych uwarunkowań działania banków centralnych. Z kolei stabilność i przewidywalność tych uwarunkowań sprzyja budowaniu wiarygodności władz monetarnych, która pomaga w prowadzeniu polityki pieniężnej ukierunkowanej na zakotwiczenie oczekiwań inflacyjnych, a przez to na realizację celu inflacyjnego.

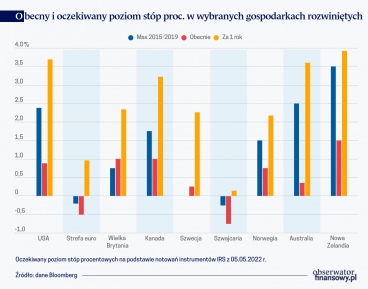

Oczywiście na wiarygodność banków centralnych i ich skuteczność składają się też inne elementy, w tym sposób reakcji na wstrząsy dotykające gospodarkę. Widać to także obecnie, kiedy skala wzrostu inflacji zmusza banki centralne do zdecydowanego zacieśniania polityki pieniężnej. Choć w dużej mierze mamy do czynienia w sytuacją, w której te same czynniki jednocześnie podbijają ceny i hamują wzrost gospodarczy, to decyzje władz monetarnych są podejmowane w celu przeciwdziałania utrwaleniu się nadmiernej dynamiki cen po wygaśnięciu bieżących szoków. Kluczowym staje się tu ponownie horyzont średnio- i długoterminowy, a więc przewidywania co do kształtowania się inflacji w kolejnych latach. Aby decydenci banków centralnych mogli kierować się taką perspektywą, ważne jest poszanowanie ich niezależności.