Czy EBC może zyskać wiarygodność wyjaśniając strategię swojego działania?

Kategoria: Analizy

(©Envato)

Dokumenty przedstawiające strategię nadzoru makroostrożnościowego są publikowane przez organy makroostrożnościowe i prezentują ogólne podejście do sprawowania nadzoru makroostrożnościowego, w tym instrumenty, za pomocą których zamierza się reagować na pojawiające się zagrożenia dla stabilności finansowej. W niniejszym artykule przedstawiamy ogólne wnioski z badania takich dokumentów. Byliśmy ciekawi, czy i w jaki sposób organy makroostrożnościowe na świecie sformułowały swoje strategie w zakresie nadzoru makroostrożnościowego. W związku z tym przeanalizowaliśmy i oceniliśmy zawartość 30 tego typu dokumentów opublikowanych w krajach Unii Europejskiej i poza nią. Z przeprowadzonego badania wynika, że generalnie są one wysokiej jakości, ich kształt jest determinowany przez wzorce europejskie, choć zidentyfikowano parę obszarów wymagających poprawy.

Po co komu strategia makroostrożnościowa?

Skuteczne prowadzenie jakiejkolwiek polityki wymaga strategii, najlepiej skonkretyzowanej w postaci dokumentu. Takie dokumenty prezentujące strategie polityki monetarnej stały się już standardem i są od lat publikowane przez banki centralne, w szczególności te które stosują strategię bezpośredniego celu inflacyjnego. Analogicznie, organy makroostrożnościowe także zaczęły tworzyć dokumenty ukazujące strategię w zakresie nadzoru makroostrożnościowego. Dokument strategiczny jest istotnym elementem komunikacji zewnętrznej, szczególnie biorąc pod uwagę dotychczasowe relatywnie niewielkie doświadczenia w prowadzeniu nadzoru makroostrożnościowego. Publikacja i stosowanie strategii zwiększają także przejrzystość działań organu makroostrożnościowego oraz wspomagają kształtowanie oczekiwań podmiotów gospodarczych, co w konsekwencji zmniejsza niepewność i sprzyja efektywnemu wdrażaniu instrumentów makroostrożnościowych. Dokument strategii makroostrożnościowej stanowi swego rodzaju „drogowskaz” czy też „mapę drogową” wyjaśniającą zgodnie z jakimi zasadami i w jaki sposób organ makroostrożnościowy zamierza osiągać wyznaczone cele. W dobie wysokiej niepewności i wielu szoków zewnętrznych (np. pandemia, wojna w Ukrainie), strategia makroostrożnościowa wydaje się być tym bardziej przydatna w praktyce.

Zobacz również

Jak powinna wyglądać taka strategia?

Zatem czy wiemy, jak powinien wyglądać taki dokument strategii makroostrożnościowej? Na kwestię jego konstrukcji można spojrzeć co najmniej z dwóch perspektyw. Po pierwsze, zgodnie z zaleceniami międzynarodowych instytucji (Międzynarodowego Funduszu Walutowego i Europejskiej Rady ds. Ryzyka Systemowego), strategia powinna m.in. łączyć cel nadzoru makroostrożnościowego z celami pośrednimi oraz instrumentami makroostrożnościowymi, a także ustanawiać ramy stosowania instrumentów i podział kompetencji w ich stosowaniu. Po drugie, można próbować wyciągnąć analogiczne wnioski z funkcjonujących już od lat strategii polityki pieniężnej i podążać tym tropem. Najpopularniejsza z nich to strategia bezpośredniego celu inflacyjnego, która zawiera określenie celu, uwzględnia proces decyzyjny, zasady przejrzystości, komunikacji, jak i instrumentarium oraz kanały wpływu na gospodarkę (tzw. kanały transmisji). Niestety, w odróżnieniu od celu polityki monetarnej, cel ostateczny nadzoru makroostrożnościowego, tj. stabilność finansowa, jest trudny w pomiarze. Brak tu przede wszystkim jednego uniwersalnego wskaźnika, który pokazywałby czy stabilność finansowa jest, czy jej nie ma. Stąd też, w ramach nadzoru makroostrożnościowego przyjmuje się kilka pomocniczych celów pośrednich, które wyznaczają główne kierunki oddziaływania organu makroostrożnościowego. Jakkolwiek ważne jest zawarcie w strategii nadzoru makroostrożnościowego wszystkich niezbędnych elementów, to jednak najważniejsze jest zapewnienie, aby one spójnie ze sobą współgrały.

Zobacz również

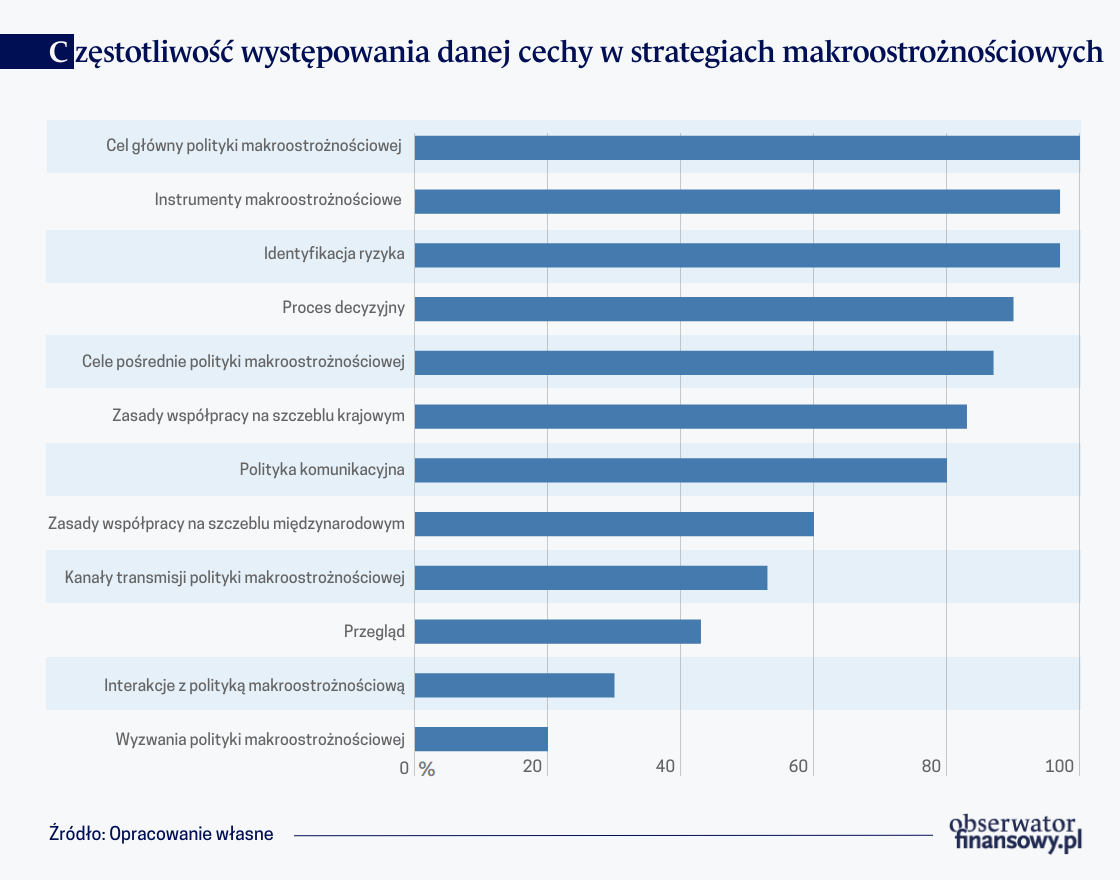

Założenia analizy

Na podstawie przeglądu literatury i wytycznych międzynarodowych instytucji zdefiniowaliśmy „strategię makroostrożnościową” jako dokument zawierający 14 elementów, tj. zakres i podstawę prawną, cel ostateczny i cele pośrednie nadzoru makroostrożnościowego, proces identyfikacji ryzyka systemowego, instrumenty makroostrożnościowe, kanały transmisji, a także zasady podejmowania decyzji i współpracy na szczeblu krajowym oraz międzynarodowym, politykę komunikacyjną, interakcje między nadzorem makroostrożnościowym a nadzorem mikroostrożnościowym i polityką pieniężną oraz wyzwania zidentyfikowane przez organ makroostrożnościowy. Za wystąpienie każdej z ww. pożądanych cech dokumentu strategicznego przypisano 1 punkt. Tym samym, maksymalnie można zdobyć 14 punktów, a większa suma punktów świadczy o wyższej jakości danej strategii. W badaniu uwzględniliśmy strategie makroostrożnościowe w postaci oficjalnego dokumentu opublikowanego na stronie internetowej danego organu makroostrożnościowego. Do badania włączyliśmy 30 strategii makroostrożnościowych opublikowanych w latach 2014–2023, które następnie poddaliśmy ocenie eksperckiej. W próbie znalazły się głównie kraje UE, ale również kraje bardziej odległe, jak np. Nowa Zelandia, Australia, Singapur, Jamajka, ale i część krajów Bałkańskich.

Wnioski z badania

Wnioski z oceny strategii makroostrożnościowych można przedstawić następująco:

Wykres 1. Częstotliwość występowania danej cechy w analizowanych strategiach makroostrożnościowych

Wyzwania na przyszłość

Nie ma idealnego „przepisu” prowadzenia nadzoru makroostrożnościowego, gdyż zastosowanie instrumentu makroostrożnościowego każdorazowo zależy od oceny ryzyka systemowego i odporności systemu finansowego w danym momencie, określonych za pomocą analiz ilościowych i wiedzy eksperckiej. Posiadanie jednak „drogowskazu” w postaci strategii makroostrożnościowej ułatwia zapewnienie spójności między działaniami makroostrożnościowymi a komunikacją o nich. Wyniki przeprowadzonego badania – mimo, iż ogólnie pozytywne – wskazują, że istnieje przestrzeń do poprawy zawartości dokumentów określających strategię makroostrożnościową. O ile organy makroostrożnościowe powinny kierować się ramami i wymogami prawnymi, o tyle nie powinny pomijać w swoich strategiach kwestii, które nie są explicte w ustawach wymienione, ale jednocześnie pozostają ważne dla skuteczności działań makroostrożnościowych, jak np. analizy kanałów transmisji czy interakcji pomiędzy nadzorem makroostrożnościowym a innymi politykami (np. polityką pieniężną). Niewątpliwie wyzwaniem na przyszłość jest ciągła aktualizacja strategii (co przewiduje niestety jedynie mniej niż połowa badanych przez nas dokumentów) zważywszy także na ewolucję systemu finansowego i pojawiające się wciąż nowe zagrożenia, takie jak ryzyko cybernetyczne czy też ryzyko klimatyczne.

—

Autorzy wyrażają własne opinie, a nie oficjalne stanowisko NBP.

dr Anna Dobrzańska, doradca ekonomiczny w Departamencie Stabilności Finansowej NBP

dr hab. Paweł Smaga, prof. SGH, doradca ekonomiczny w Departamencie Stabilności Finansowej NBP